Nel mondo in continua evoluzione della finanza, la ricerca di un approccio di investimento che resista alla prova del tempo è paragonabile al trovare il Sacro Graal.

I lazy portfolio sono portafogli costruiti allo scopo di fornire uno strumento facile e al tempo stesso efficiente per gli investitori. Uno strumento che non necessiti di particolare attenzione, al più di un ribilanciamento annuale, e che dia la possibilità a chiunque di potersi cimentare nell’impresa di investire a lungo termine senza troppa pressione causata dall’investire solamente in un mercato volatile come quello azionario.

Tra queste strategie, il Permanent Portfolio di Harry Browne è un esempio di semplicità ed efficacia. Questa tecnica, concepita dall’analista di investimenti e autore Harry Browne negli anni ’80, è una testimonianza della filosofia di diversificazione ed equilibrio. Browne ha illustrato la teoria che sta alla base del suo lazy portfolio, il Permanent Portfolio, nel suo libro Fail-Safe Investing. La forza di questo libro non è soltanto nei concetti, ma anche nel tempismo: la prima pubblicazione risale infatti al 1999, l’era d’oro delle dot com, quando il mercato azionario era visto come l’El Dorado.

Eppure Browne era convinto che un approccio più equilibrato avrebbe avuto risultati migliori nel tempo. E col senno di poi, non posso certo dargli torto.

Comprendere il Permanent Portfolio

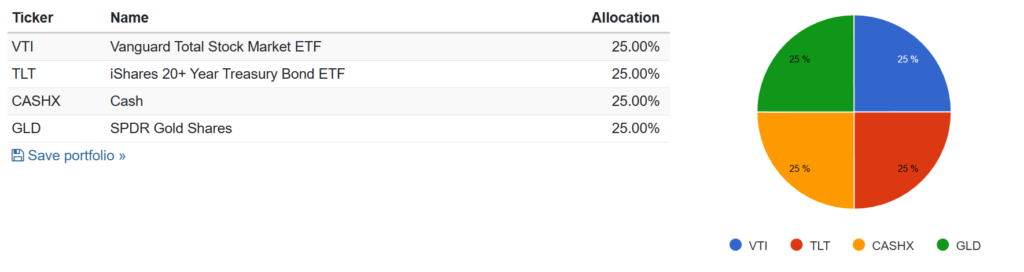

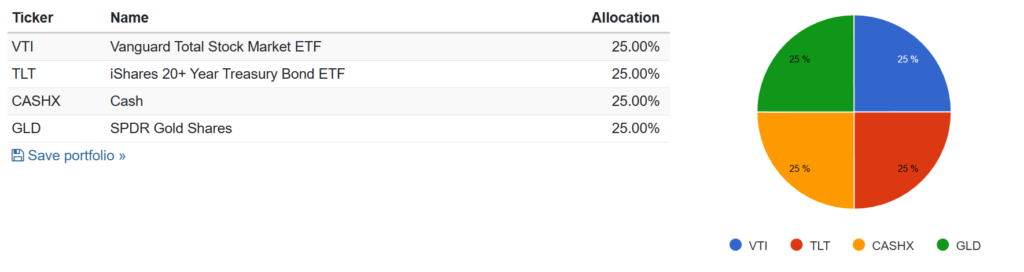

Il Permanent Portfolio si basa sulla creazione di un portafoglio ben bilanciato che possa resistere attraverso diverse condizioni economiche – inflazione, deflazione, recessione e crescita. Browne ha proposto un’allocazione uguale del 25% in ciascuna di quattro diverse classi di asset, applicando un concetto di Risk Parity non tanto agli asset quanto alle diverse condizioni economiche:

- Azioni – Rappresentando la crescita, le azioni sono il motore dell’apprezzamento del capitale. Si comportano meglio durante i periodi di espansione economica.

- Obbligazioni a Lungo Termine – Come protezione contro la deflazione, le obbligazioni governative a lungo termine offrono stabilità e un reddito fisso, eccellendo nei periodi di recessione economica.

- Contanti o Obbligazioni a Breve Termine – Fornendo liquidità e un rifugio sicuro durante i periodi di recessione, i contanti o i loro equivalenti come le obbligazioni a breve termine sono essenziali.

- Metalli Preziosi (Oro) – Storicamente, l’oro è stato una copertura contro l’inflazione, mantenendo il suo valore anche quando il valore delle valute si erode.

Performance Storica e Adattabilità

Il Permanent Portfolio ha dimostrato resilienza e una performance costante nel corso dei decenni. Sebbene possa non superare il mercato durante i periodi rialzisti, la sua forza sta nel minimizzare le perdite durante i cali. Questa caratteristica è particolarmente attraente per gli investitori avversi al rischio o per coloro che si avvicinano alla pensione e non possono permettersi significative riduzioni del valore del loro investimento.

Di seguito un grafico dei rendimenti rolling a 20 anni del Permanent Portfolio dal 1970 ad oggi. Il tasso di crescita medio del portafoglio annuale su un periodo ventennale si attesta tra il 4 e il 5% annuale. L’analisi storica dei maggiori ribassi ci dice che il portafoglio nel caso peggiore ha impiegato 4 anni per recuperare un drawdown massimo del 20%. Per darvi un metro di paragone, un investimento totalmente azionario ha avuto un drawdown massimo nello stesso periodo del 51% e un tempo di recupero massimo di 13 anni (fonte: Total Stock Market Portfolio – Portfolio Charts ).

Vantaggi e svantaggi del Permanent Portfolio

Vantaggi

- Semplicità: Il Permanent Portfolio è facile da comprendere e implementare;

- Diversificazione: Spalma il rischio su diverse classi di asset, che solitamente non sono correlate tra loro;

- Stabilità: Storicamente, ha offerto più stabilità e meno volatilità rispetto a un portafoglio composto solo da azioni;

- Accessibilità: Adatto a tutti i tipi di investitori, indipendentemente dal livello di competenza.

Svantaggi

- Performance nei Mercati Rialzisti: Il portafoglio potrebbe avere prestazioni inferiori rispetto a un portafoglio composto solo da azioni durante i mercati rialzisti;

- Sensibilità all’Inflazione e ai Tassi di Interesse: La parte obbligazionaria può essere sensibile ai cambiamenti dei tassi di interesse;

- Mancanza di Flessibilità: L’allocazione rigida non tiene conto della dinamica di mercato in cambiamento o degli obiettivi finanziari individuali.

Il Permanent Portfolio e l’effetto cambio

Quando prendiamo come esempi i lazy portfolio modello dobbiamo sempre ricordarci che sono stati creati in ottica statunitense.

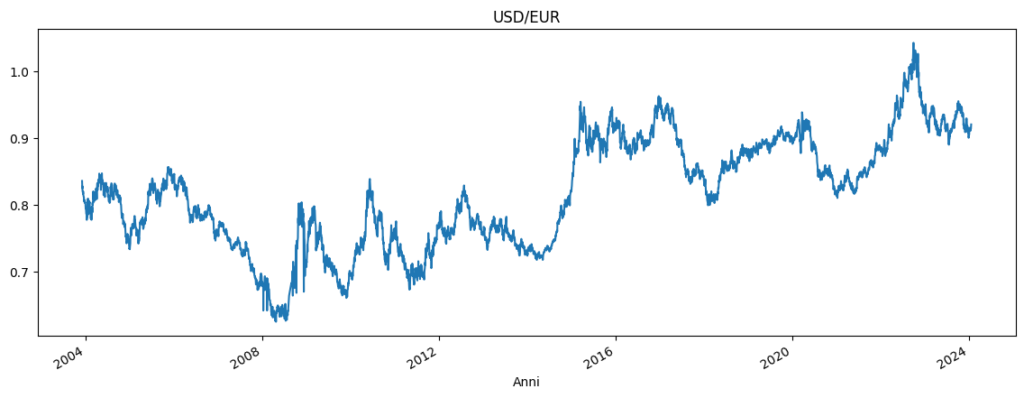

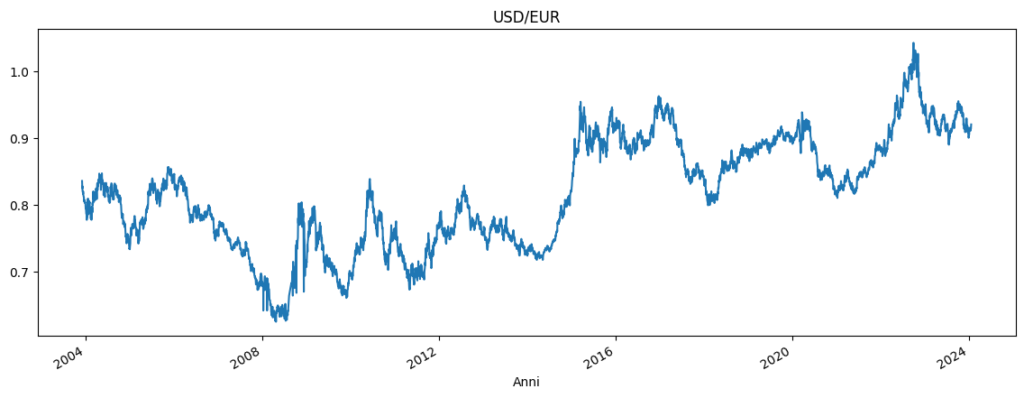

In Italia dobbiamo fare i conti con il rischio cambio. Facendola molto breve, non possiamo permetterci di non guardare al mercato statunitense perché storicamente è stato quello più redditizio di tutti e non investirci potrebbe significare perdere ottime opportunità di guadagno. Però noi ragioniamo in euro e loro in dollari e questo può essere un rischio che non possiamo permetterci di sottovalutare.

Dal 2006 ad oggi, un investitore europeo che avesse investito i suoi soldi utilizzando il portafoglio modello di Harry Browne avrebbe portato a casa un rendimento più alto rispetto ad un investitore statunitense (4,9% contro il 4,7%) ma avrebbe visto aumentare la sua volatilità annuale dal 7,4% al 8,1%.

Se vi state chiedendo come questo sia possibile, semplicemente è dovuto al fatto che durante questi 18 anni il dollaro si è apprezzato nei confronti dell’euro. Il cambio USD/EUR è infatti passato da uno 0,8 del 2004 a circa uno 0,9 del 2024. Questo incremento si è riflesso positivamente sul rendimento del portafoglio ma di contro la volatilità del cambio ha incrementato la volatilità del portafoglio convertito in euro.

Analisi rolling decennale

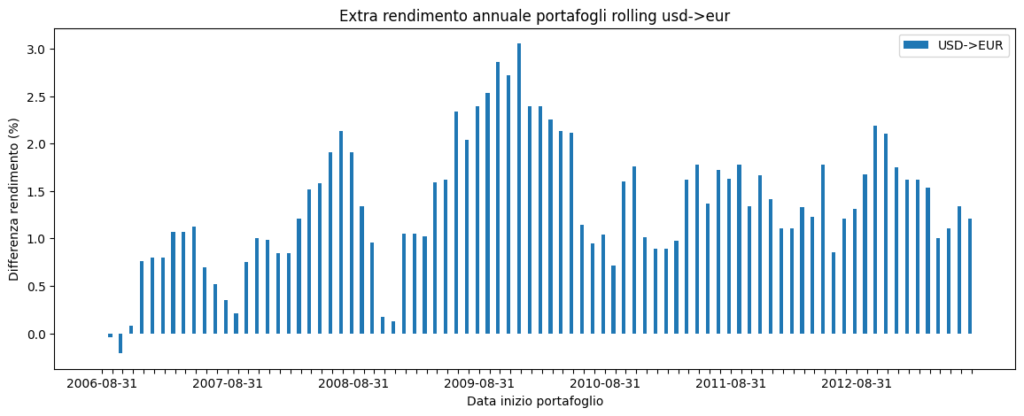

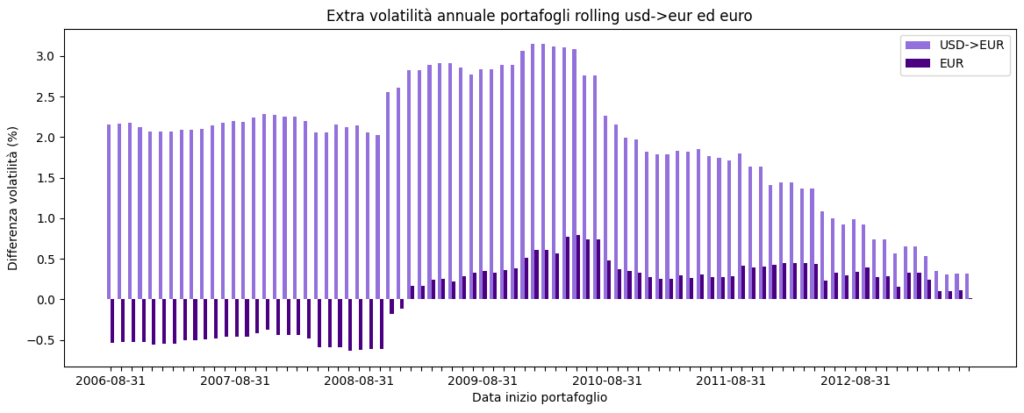

Selezionare però un orizzonte temporale unico significa fare cherry picking. Ecco perché quando facciamo backtesting è importante selezionare dei periodi rolling, ossia analizzare portafogli per durate costanti (ad esempio 10 o 20 anni) lungo un periodo il periodo più lungo possibile. Nel seguente grafico vediamo come sarebbero cambiati il rendimento e la volatilità annuali su portafogli rolling decennali con applicato cambio dollaro -> euro rispetto al portafoglio in dollari.

Per quanto riguarda il rendimento, grazie all’effetto cambio a favore dell’investitore in euro avremmo avuto rendimenti su portafogli decennali mediamente più alti fino addirittura ad un 3% annuale su portafogli iniziati a fine 2009.

Avremmo però avuto un’extra volatilità annuale massima fino ad un 3% aggiuntiva per i portafogli decennali iniziati nel periodo 2009-2011 fino ad un minimo dello 0,5% per i portafogli iniziati dopo il 2013.

Il Permanent portfolio europeo

Per mitigare l’effetto cambio abbiamo due strade: la prima strada è replicare il Permanent portfolio con strumenti a cambio coperto mentre la seconda strada è costruire un portafoglio in versione “europea”.

Per quanto mi riguarda non ci sono dubbi. L’hedging valutario ha un costo difficilmente stimabile e il suo impatto è quello di trasformare una incertezza (rischio cambio, che potrebbe essere favorevole) in un costo certo. Con strumenti a cambio coperto abbiamo quindi la sicurezza di mangiarci una parte del rendimento.

La seconda strada invece significa sostituire alcuni strumenti con sottostante in dollari con strumenti con sottostante in euro. Non includere il mercato statunitense non sarebbe una buona mossa e le commodities vengono sempre scambiate in dollari, quindi la parte azionaria e l’oro subiranno sempre l’effetto cambio. Possiamo sostituire la parte azionaria da solo mercato statunitense a mercato globale, ma il vero cambiamento lo possiamo fare sulla parte obbligazionaria governativa, scegliendo strumenti il cui sottostante è in euro.

Questa potrebbe una valida alternativa per quanto mi riguarda.

| Permanent portfolio EU | Percentuale |

|---|---|

| iShares Core MSCI World UCITS ETF USD (Acc) | 25% |

| Xtrackers Eurozone Government Bond 1-3 UCITS ETF 1C | 25% |

| Xtrackers Eurozone Government Bond 25+ UCITS ETF 1C | 25% |

| Invesco Physical Gold A | 25% |

Analisi rolling decennale e confronto con i portafogli precedenti

I rendimenti rolling decennali del portafoglio europeo sarebbero stati maggiori di quello statunitense in quasi tutto il periodo di analisi. Avrebbe comunque fatto peggio del portafoglio statunitense convertito in euro a causa dell’effetto cambio positivo per l’euro nello stesso periodo.

Se analizziamo la volatilità del portafoglio, avremmo avuto un netto miglioramento rispetto al precedente convertito in euro. Di colore chiaro il portafoglio soggetto completamente a rischio cambio. Di colore scuro la controparte “europeizzata“.

Nel periodo antecedente al 2009 avremmo avuto addirittura una volatilità minore rispetto al portafoglio in dollari, mentre nel periodo 2009-2011 avremmo avuto un leggero incremento di volatilità nell’ordine dello 0,5% invece che del 3% come il portafoglio soggetto totalmente a rischio cambio.

Conclusioni

È evidente quanto la diversificazione sia cruciale per affrontare con serenità le varie fasi economiche. Il Permanent Portfolio ci offre un modello semplice ma efficace, capace di adattarsi sia ai periodi di crescita economica sia a quelli più turbolenti, riducendo la necessità di interventi costanti.

La bellezza di questa strategia risiede nella sua capacità di bilanciare gli investimenti in modo da proteggersi contro diverse eventualità, come l’inflazione o la deflazione. Questo rende il Permanent Portfolio una scelta solida per un ampio spettro di investitori, dai principianti che cercano una guida sicura agli esperti che desiderano una gestione del portafoglio più stabile.

Tuttavia, è importante non trascurare il rischio di cambio. Le fluttuazioni delle valute possono influenzare notevolmente i rendimenti, quindi è saggio considerare come adattare la strategia alla propria situazione, magari esplorando varie opzioni per mitigare questo rischio.

In conclusione, il Permanent Portfolio ci mostra che con un approccio ben pensato e diversificato è possibile costruire un portafoglio robusto. Ma come in ogni strategia di investimento, la pianificazione è la chiave per assicurarsi che si adatti perfettamente alle proprie esigenze e obiettivi.

Grazie per la lettura.

Se questo articolo ti è stato utile, ecco alcuni modi per supportare il blog (e migliorare le tue finanze):

Strumenti che uso e consiglio

- Scalable Capital – Un broker che uso personalmente. Regime dichiarativo, oltre 2.500 ETF senza commissioni di acquisto, perfetto per PAC automatici.

- Moneyfarm – Gestione patrimoniale automatizzata con sostituto d’imposta. Ideale se non vuoi sbatterti a gestire tutto da solo senza farti mangiare dai costi delle banche tradizionali.

- Hype – Conto corrente a zero spese con IBAN italiano. Usa il codice HELLOHYPER per ottenere fino a 25€ di bonus all’apertura.

Risparmia sulle bollette

- Switcho – Servizio gratuito per trovare automaticamente il miglior fornitore di luce e gas. Il cambio è automatico e senza interruzioni.

Continua a imparare

- Audible – Ascolta i migliori libri di finanza durante i tragitti. Prova gratuita o 0,99€ per 3 mesi.

- Kindle Unlimited – Accesso illimitato a migliaia di ebook, molti gratuiti o scontati. Primo mese gratis.

Questi sono link affiliati. Se decidi di provare questi servizi, il blog riceve una piccola commissione senza alcun costo aggiuntivo per te. Consiglio solo strumenti che uso personalmente o che ritengo validi. Non sei obbligato a usarli, ma se l’hai trovato utile questo articolo, è un modo per supportare il progetto e permettermi di continuare a creare contenuti gratuiti.

Se ti è piaciuto l’articolo, iscriviti per rimanere aggiornato

Niente spam, ti invierò solo un aggiornamento settimanale.

DISCLAIMER

Non sono un consulente finanziario, ma un investitore comune che condivide il proprio percorso. Questo articolo è a scopo educativo. Le performance passate non garantiscono rendimenti futuri. La tassazione, i costi e le performance possono differire dai dati storici. Valuta attentamente la tua situazione personale, tolleranza al rischio e obiettivi finanziari. Se hai dubbi, consulta un professionista qualificato.