Il Cost Averaging è una modalità di ingresso a mercato molto conosciuta, anche se siamo abituati a chiamarlo in modo diverso. In Italia infatti il nome più in uso è PAC che sta per Piano di Accumulo Capitale.

Il PAC (per gli amici yankee DCA, Dollar Cost Averaging, media del costo in dollari) prevede un ingresso a mercato con un versamenti costanti. E’ uno strumento molto utile per accumulare capitale nel tempo per coloro che non hanno a disposizione ingenti somme o non vogliono entrare sul mercato in un’unica soluzione. Il perché conviene scegliere una soluzione piuttosto che un’altra l’ho spiegato in dettaglio in questo articolo.

Focalizzandosi sui versamenti costanti nel tempo, chi investe tramite PAC alla stregua di chi investe tramite PIC (Lump Sum, importo forfettario) deve far correre i suoi investimenti indipendentemente dal fatto che il mercato sia euforico oppure depresso.

Ma se molte persone rischiano di cadere nel panic selling, ossia quella (pessima) scelta di vendere tutto quando le cose vanno male, altri sono spesso tentati di seguire gli insegnamenti di Nathan Rothschild di comprare quando scorre il sangue per le strade.

Purtroppo però trovare il momento giusto per incrementare i nostri versamenti non è proprio la cosa più facile del mondo.

Michael Edleson, professore di Harvard e autore del libro Value Averaging, lo sapeva bene e ha ideato un sistema che consente di correlare gli ingressi a mercato con il valore di quest’ultimo. Questo sistema prende il nome di Value Averaging.

Cosa è il Value Averaging

Il Value Averaging (o media a valore) è una tecnica di ingresso sul mercato che utilizza un valore target progressivo invece che dei versamenti costanti. Spostando il focus sul valore del portafoglio invece che sul costo dei versamenti, questa tecnica permette di aumentare i conferimenti nei momenti di declino del mercato e di ridurli (o addirittura disinvestire) nei momenti di crescita.

Spieghiamolo con un esempio.

Cost Averaging

Nel Cost Averaging, i versamenti sono costanti nel tempo. Ogni mese i versamenti consentono di acquistare un numero di quote variabile in relazione al prezzo dell’asset. Più il prezzo scende più quote riesco ad acquistare. Questo effetto però non viene amplificato ma è il risultato di mantenere costante l’importo dei versamenti.

Ipotizzando di versare 100 euro al mese per 12 mesi su un titolo qualunque, il mio valore finale sarà dato dalla somma delle quote acquistate per il prezzo al 31/12. Il prezzo medio di carico (PMC) è calcolato come rapporto tra il totale dei versamenti e il numero di quote acquistate.

| DATA | PREZZO | VERSAMENTI | QUOTE | VALORE PORTAFOGLIO | PMC |

|---|---|---|---|---|---|

| 31/1/2023 | 61,00 | 100,00 | 1,64 | 100,00 | 61,00 |

| 28/2/2023 | 68,00 | 100,00 | 1,47 | 211,48 | 64,31 |

| 31/3/2023 | 73,00 | 100,00 | 1,37 | 327,03 | 66,97 |

| 30/4/2023 | 71,00 | 100,00 | 1,41 | 418,07 | 67,93 |

| 31/5/2023 | 70,00 | 100,00 | 1,43 | 512,18 | 68,34 |

| 30/6/2023 | 50,00 | 100,00 | 2,00 | 465,84 | 64,40 |

| 31/7/2023 | 75,00 | 100,00 | 1,33 | 798,76 | 65,73 |

| 31/8/2023 | 77,00 | 100,00 | 1,30 | 920,06 | 66,95 |

| 30/9/2023 | 79,00 | 100,00 | 1,27 | 1.043,96 | 68,11 |

| 31/10/2023 | 83,00 | 100,00 | 1,20 | 1.196,82 | 69,35 |

| 30/11/2023 | 81,00 | 100,00 | 1,23 | 1.267,98 | 70,27 |

| 31/12/2023 | 85,00 | 100,00 | 1,18 | 1.430,60 | 71,30 |

| TOTALE | 1.200,00 | 16,83 | 1.430,60 | 71,30 |

Value Averaging

Il Value Averaging sposta il focus dal costo al valore. Non vogliamo più versare 100 euro al mese, ma vogliamo che il valore del nostro portafoglio cresca di 100 euro al mese in modo da avere un valore di portafoglio al 31/12 di 1200 euro.

A gennaio quindi acquisteremo 100 euro ad un prezzo di 61 euro per un totale di 1,64 quote acquistate.

A febbraio il prezzo del nostro titolo è aumentato a 68 euro, perciò i nostri 100 euro di gennaio adesso valgono 111,48 euro. Di conseguenza per arrivare al valore obiettivo sarà sufficiente acquistare la differenza tra 200 e 111,48 ossia 88,52. Dividendo 88,52 per il prezzo di 68 otteniamo un numero di quote pari a 1,30.

Ad aprile, maggio e giugno il prezzo del titolo scende quindi dovremo acquistare un valore maggiore per riportare all’obiettivo il nostro portafoglio.

A luglio però il prezzo torna nuovamente a salire. Il nostro portafoglio, forte degli acquisti a sconto dei mesi precedenti, è andato oltre il target di 700 per luglio. Di conseguenza, il modello prevede di disinvestire 200 euro per riportare il valore al target di 700 euro.

Il risultato a dicembre è un portafoglio di 1200 euro. La differenza sostanziale rispetto al cost averaging è che abbiamo acquistato ad un prezzo medio di carico (PMC) molto più basso.

Con questo metodo aumentiamo i versamenti nei periodi di calo di mercato e li diminuiamo nei periodi di crescita in modo più accentuato rispetto al Cost Averaging. Questo fa sì che il tasso di rendimento interno (IRR) sia più alto nel caso del Value Averaging.

| DATA | PREZZO | VALORE OBIETTIVO | VERSAMENTI (PRELIEVI) | QUOTE ACQUISTATE (VENDUTE) | PMC |

|---|---|---|---|---|---|

| 31/1/2023 | 61,00 | 100,00 | 100,00 | 1,64 | 61,00 |

| 28/2/2023 | 68,00 | 200,00 | 88,52 | 1,30 | 64,10 |

| 31/3/2023 | 73,00 | 300,00 | 85,29 | 1,17 | 66,63 |

| 304/2023 | 71,00 | 400,00 | 108,22 | 1,52 | 67,81 |

| 31/5/2023 | 70,00 | 500,00 | 105,63 | 1,51 | 68,27 |

| 30/6/2023 | 50,00 | 600,00 | 242,86 | 4,86 | 60,88 |

| 31/7/2023 | 75,00 | 700,00 | (200,00) | (2,67) | 56,84 |

| 31/8/2023 | 77,00 | 800,00 | 81,33 | 1,06 | 58,89 |

| 30/9/2023 | 79,00 | 900,00 | 79,22 | 1,00 | 60,66 |

| 31/10/2023 | 83,00 | 1.000,00 | 54,43 | 0,66 | 61,88 |

| 30/11/2023 | 81,00 | 1.100,00 | 124,10 | 1,53 | 64,03 |

| 31/12/2023 | 85,00 | 1.200,00 | 45,68 | 0,54 | 64,83 |

| TOTALE | 1.200,00 | 915,29 | 14,12 | 64,83 |

Non è tutto oro quel che luccica: come le strategie dinamiche influenzano l’IRR

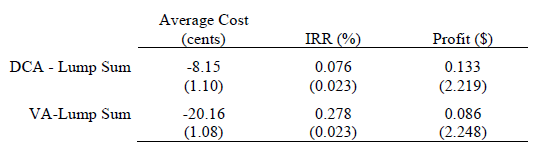

Il fatto che il rendimento del Value Averaging sia più alto rispetto al rendimento del Cost Averaging è l’effetto di una distorsione matematica.

Lo studio di Hayley della University of London ha dimostrato come l’aumento del tasso di rendimento interno non porti ad un aumento del profitto atteso. Quello che avviene infatti è l’effetto di un bias di retrospezione tale per cui viene posta più enfasi ai rendimenti quando sono più bassi e meno enfasi quando sono più alti.

Le inefficienze individuate da Hayley sono:

- una inclinazione al ribasso dei rendimenti cumulati che si traduce in una diminuzione dei profitti per la maggior parte degli investitori;

- necessità di maggiore liquidità;

- incremento dei costi di transazione ed inefficienza fiscale.

Sembra quindi che il modello di Value Averaging di Edleson abbia alcuni problemi. Per quanto riguarda il primo punto c’è veramente poco da fare. Per il secondo è stato ideato quello che viene definito filtro Anti-Hayley, mentre per quanto riguarda il terzo è stata trovata una soluzione che prende il nome di Value Averaging No Sell.

Value Averaging con filtro Anti-Hayley

Uno dei rischi è che se il prezzo del titolo scende velocemente, il calcolo a valore obbliga ad effettuare un versamento estremamente elevato per riportare il valore del portafoglio al trend atteso.

Per esempio se il prezzo di un titolo dimezza il suo valore in un mese, il calcolo a valore richiederebbe di versare approssimativamente metà del valore del portafoglio tutto in una volta.

Il filtro Anti-Hayley consente di impostare un tetto massimo ai versamenti periodici in modo che non superino la liquidità accantonata a progressivo.

Per evidenziare l’utilità del filtro Anti-Hayley ho ipotizzato che a giugno il prezzo si dimezzi rispetto al mese precedente.

L’investitore avrebbe dovuto versare 259 euro extra rispetto ai canonici 100 euro al mese, mettendo quindi mano alla propria liquidità non destinata agli investimenti. Con il filtro impostato invece il ribasso viene recuperato nel tempo e a giugno avremmo versato solo la liquidità extra accantonata nei mesi precedenti.

A luglio e agosto infatti, non avendo più liquidità extra da destinare agli investimenti, avremmo versato la quota di 100 euro al mese e non di più, perché la nostra riserva si sarebbe esaurita. Tale riserva inizia nuovamente a popolarsi da settembre in poi.

| DATA | PREZZO | VALORE OBIETTIVO | VERSAMENTI (PRELIEVI) | QUOTE ACQUISTATE (VENDUTE) | PMC |

|---|---|---|---|---|---|

| 31/1/2023 | 61,00 | 100,00 | 100,00 | 1,64 | 61,00 |

| 28/2/2023 | 68,00 | 200,00 | 88,52 | 1,30 | 64,10 |

| 31/3/2023 | 73,00 | 300,00 | 85,29 | 1,17 | 66,63 |

| 30/4/2023 | 71,00 | 400,00 | 108,22 | 1,52 | 67,81 |

| 31/5/2023 | 70,00 | 500,00 | 105,63 | 1,51 | 68,27 |

| 30/6/2023 | 32,00 | 600,00 | 112,33 | 3,51 | 56,32 |

| 31/7/2023 | 38,00 | 700,00 | 100,00 | 2,63 | 52,69 |

| 31/8/2023 | 49,00 | 800,00 | 100,00 | 2,04 | 52,20 |

| 30/9/2023 | 55,00 | 900,00 | 57,10 | 1,04 | 52,38 |

| 31/10/2023 | 71,00 | 1.000,00 | (161,82) | (2,28) | 49,36 |

| 30/11/2023 | 78,00 | 1.100,00 | 1,41 | 0,02 | 49,40 |

| 31/12/2023 | 82,00 | 1.200,00 | 43,59 | 0,53 | 50,59 |

| TOTALE | 1.200,00 | 740,28 | 14,63 | 50,59 |

Value Averaging No Sell

Questo nuovo metodo cerca di azzerare le inefficienze fiscali (che in Italia con una tassazione al 26% sui profitti peserebbero non poco) evitando prelievi durante il periodo.

Riprendendo l’esempio precedente del Value Averaging, il modello di VA No Sell prevede infatti che in luglio non effettuiamo prelievi ma stiamo sostanzialmente fermi.

Questo porta ad un ulteriore abbassamento del prezzo medio di carico e quindi ad un IRR più alto. Ma riprendendo lo studio di Hayley, abbiamo sostanzialmente accentuato l’effetto di enfasi sui rendimenti maggiori e ridotto l’enfasi sui rendimenti minori. Di fatto abbiamo azzerato i nostri conferimenti in luglio, agosto e settembre ossia nei mesi di aumento dei prezzi di mercato.

| DATA | PREZZO | VALORE OBIETTIVO | VERSAMENTI | QUOTE ACQUISTATE | PMC |

|---|---|---|---|---|---|

| 31/1/2023 | 61,00 | 100,00 | 100,00 | 1,64 | 61,00 |

| 28/2/2023 | 68,00 | 200,00 | 88,52 | 1,30 | 64,10 |

| 31/3/2023 | 73,00 | 300,00 | 85,29 | 1,17 | 66,63 |

| 30/4/2023 | 71,00 | 400,00 | 108,22 | 1,52 | 67,81 |

| 31/5/2023 | 70,00 | 500,00 | 105,63 | 1,51 | 68,27 |

| 30/6/2023 | 50,00 | 600,00 | 242,86 | 4,86 | 60,88 |

| 31/7/2023 | 75,00 | 700,00 | 0,00 | 0,00 | 60,88 |

| 31/8/2023 | 77,00 | 800,00 | 0,00 | 0,00 | 60,88 |

| 30/9/2023 | 79,00 | 900,00 | 0,00 | 0,00 | 60,88 |

| 31/10/2023 | 83,00 | 1.000,00 | 4,00 | 0,05 | 60,97 |

| 30/11/2023 | 81,00 | 1.100,00 | 124,10 | 1,53 | 63,23 |

| 31/12/2023 | 85,00 | 1.200,00 | 45,68 | 0,54 | 64,05 |

| TOTALE | 1.200,00 | 904,30 | 14,12 | 64,05 |

La differenza nell’acquisto progressivo delle quote è ben visibile per i tre modelli nella seguente immagine. Nel classico Cost Averaging per un titolo che aumenta di valore nel tempo (nel caso specifico SWDA) il grafico somiglia ad una funzione logaritmica. Il Value Averaging sale e scende in base ai prelievi fatti durante il periodo. Il VA No Sell invece mantiene costanti le quote anche per lunghi periodi.

Un confronto tra i metodi

Abbiamo visto come analizzare il tasso di rendimento interno (TIR o IRR) è fuorviante.

La strategia Value Averaging enfatizza i momenti nei quali i rendimenti sono più alti a scapito di quelli dove sono più bassi e il Value Averaging No Sell amplifica addirittura questo effetto.

Una delle inefficienze mostrate da Hayley è proprio quella relativa al fatto che nonostante un rendimento maggiore, il VA genera profitti minori.

La dimostrazione di questa inefficienza del VA rispetto al DCA è stata fatta analizzando l’applicazione di entrambi i metodi ai prezzi azionari che si muovono secondo una logica di random walk senza deriva. Sono state generate 100.000 simulazioni per 5 periodi e per ogni periodo il rendimento finale era nullo (in modo che al termine il totale dei versamenti fosse lo stesso in entrambi i casi) con deviazione al 10%. I risultati sono poi stati confrontati rispettivamente con un investimento forfettario per lo stesso ammontare.

Teoria contro pratica

Quello che però cambia tra l’applicazione teorica di questo metodo e l’applicazione pratica è che si presuppone che noi investiamo in un mercato reale nel quale al termine il rendimento atteso è maggiore di zero.

In questo caso il metodo del Value Averaging può essere più efficiente del Cost Averaging.

Se prendiamo come indicatore il profitto per euro investito su un titolo come SWDA negli ultimi 15 anni con applicazione di un modello rolling di 5 anni, il risultato è che il metodo VA e VA Anti-Hayley avrebbero fatto meglio degli altri, ma avrebbero richiesto un’extra liquidità durante il percorso rispetto agli altri.

Questo avrebbe anche causato un incremento di deviazione standard del portafoglio.

| MODELLO | MEDIA DI PROFITTO PER EURO INVESTITO | DEVIAZIONE STANDARD | MEDIANA DI PROFITTO PER EURO INVESTITO |

|---|---|---|---|

| COST AVERAGING | 0.339 | 0.111 | 0.321 |

| VALUE AVERAGING | 0.437 | 0.169 | 0.391 |

| VALUE AVERAGING NO SELL | 0.416 | 0.149 | 0.382 |

| VALUE AVERAGING ANTI-HAYLEY | 0.434 | 0.169 | 0.390 |

| VA NO SELL ANTI-HAYLEY | 0.413 | 0.148 | 0.381 |

I limiti di un modello di Value Averaging

Al di là delle inefficienze mostrate da Hayley nel suo studio, il modello di Value Averaging ha dei limiti dal punto di vista pratico.

Il problema degli ETF frazionati

Il primo limite è che in tutte le mie simulazioni ho calcolato quote frazionate, ma sono pochi i broker che consentono di acquistare ETF frazionati in Italia e non ce ne sono tra i più noti (es Fineco o Directa).

Di conseguenza rimodulare le quote è possibile solo se la differenza tra il valore target nel periodo e il prezzo di mercato dell’asset è molto distante. Per esempio, potrebbe essere un problema applicare il Value Averaging ad un titolo che scambia a 90 avendo come valore obiettivo 100 euro al mese.

Questo accade anche nel caso del Cost Averaging, ma ciò che non investiamo oggi fa cumulo sul conto e lo investiremo domani. Nel VA, dove l’obiettivo è beneficiare di più di eventuali ribassi, rischia di farci perdere quote preziose.

Un’alternativa (proposta dallo stesso Edleson) è quella di cambiare la frequenza di ingresso a mercato da mensile a trimestrale.

Difficoltà di automatizzazione

Il secondo limite è che questo tipo di strategia è difficilmente automatizzabile, pertanto ogni mese dovranno essere ricalcolate le quote da acquistare in funzione del prezzo al quale scambia il titolo.

Di conseguenza l’immissione dell’ordine sarà molto probabilmente manuale e questo rende inutile uno degli strumenti che preferisco della piattaforma Fineco, ossia il Piano Replay, che consente di automatizzare totalmente l’ingresso a mercato.

Conclusioni

Credo possa essere un ottimo strumento se usato in modo intelligente, ma la sua estrema versatilità in momenti di ribasso richiede un’attenzione nella gestione che poco si addice a coloro che si approcciano alla finanza in modo non professionale.

Tuttavia, se vi prudono le mani quando il mercato scende perché volete a tutti i costi provare a cogliere la palla al balzo, il VA può essere una scelta interessante.

Da fare attenzione al fatto che non è un metodo applicabile sempre, ma mano a mano che vi avvicinate al raggiungimento del vostro obiettivo dovreste virare verso metodi più conservativi come un semplice Cost Averaging.

Un ribasso negli ultimi anni fa male, ma fa ancora più male se oltre a ridurre il vostro capitale avete investito ulteriormente ma i prezzi non sono ancora depressi.

Il mio consiglio quindi è, se proprio volete utilizzarlo, di farlo nei primi anni di un investimento di lungo termine.

Sicuramente è un metodo che non consiglierei a chi è avverso al rischio. Questo perché pone le sue fondamenta su un aumento dell’esposizione nei momenti di ribasso (quindi di maggiore difficoltà emotiva se non siete a vostro agio con le oscillazioni) rispetto al classico PAC.

Se volete approfondire la tematica, Dedalo Invest ha messo a disposizione gratuitamente un’analisi estremamente approfondita dello strumento. La trovate a questo link.

Grazie per la lettura.

Se ti è piaciuto l’articolo, iscriviti per rimanere aggiornato

Niente spam, ti invierò solo un aggiornamento settimanale.