Oggi ci immergiamo nel mondo dei Buoni del Tesoro Poliennali (BTP). Molte persone continuano a chiedersi se vale ancora la pena acquistarli e se sono sicuri.

Come si calcola il rendimento di un BTP in modo tale da confrontarlo con investimenti alternativi? Esistono rischi associati al detenere un portafoglio eccessivamente esposto ai Titoli di Stato italiani? Se sì, quali sono i rischi?

Vediamolo insieme.

Cosa sono e come funzionano i BTP (Buoni del Tesoro Poliennali)

Un BTP (Buono del Tesoro Poliennale) è un titolo di Stato emesso dal Ministero dell’Economia e delle Finanze italiano per finanziare il debito pubblico.

Si tratta di un’obbligazione a medio-lungo termine con una scadenza variabile da 3 a 30 anni. I BTP pagano agli investitori una cedola annuale fissa o variabile come interesse sul denaro prestato al governo.

Questi titoli sono considerati a basso rischio in quanto sono garantiti dallo Stato italiano, ma ci sono comunque rischi legati alle fluttuazioni dei tassi di interesse e altri fattori economici.

I BTP possono essere scambiati sul mercato secondario e sono utilizzati sia da investitori istituzionali che privati per diversificare il proprio portafoglio, ottenere un flusso di cassa regolare e conservare il capitale. In sostanza, i BTP offrono un’opportunità di investimento garantito dal governo italiano.

Vediamo insieme come è possibile calcolare il rendimento di un BTP, quali sono i rischi associati e quanto è solida la garanzia offerta dallo Stato.

Calcolo del rendimento netto dei BTP

Il rendimento netto di un BTP si calcola tenendo conto delle tasse e delle commissioni eventualmente applicate. Ecco come si può procedere:

- Calcola il rendimento lordo: Per calcolare il rendimento lordo, puoi utilizzare la formula seguente: Rendimento Lordo = (Interessi Pagati + Guadagno sul Capitale) / Prezzo di Acquisto del BTP. Gli interessi pagati includono gli interessi periodici ricevuti dal BTP e il guadagno in conto capitale è la differenza tra il prezzo di acquisto e il prezzo di vendita del BTP. Assicurati di considerare anche gli eventuali pagamenti di interessi o di capitale futuri;

- Calcola le tasse: in Italia la tassazione sui Titoli di Stato è del 12,5% sulle plusvalenze. A questo deve essere aggiunta l’imposta di bollo del 2 per mille, da calcolare solo se il valore del conto titoli supera la soglia dei 5.000 euro al 31 dicembre;

- Calcola il rendimento netto: Sottrai le tasse dal rendimento lordo per ottenere il rendimento netto. La formula è la seguente: Rendimento Netto = Rendimento Lordo – Tasse Pagate

E’ importante prendere in considerazione qualsiasi commissione o spesa di gestione associata al possesso del BTP quando viene calcolato il rendimento netto.

Il Tasso Interno di Rendimento (TIR)

Una misura più precisa del semplice rendimento consiste nel calcolare il tasso annuo di rendimento di un investimento e renderlo così confrontabile con investimenti alternativi. Questa metrica prende il nome di Tasso Interno di Rendimento (TIR).

Il TIR rappresenta il tasso di interesse annuo dei flussi di cassa generati da un investimento. In altre parole, è il tasso di sconto che rende il valore attuale netto (VAN) di tutti i flussi di cassa futuri generati dall’investimento uguale al costo iniziale dell’investimento.

Il TIR è calcolato risolvendo l’equazione del VAN dell’investimento per trovare il tasso di interesse che eguaglia l’investimento iniziale con il valore attuale di tutti i flussi di cassa futuri. Il TIR tiene conto del momento in cui i flussi di cassa si verificano nel tempo e quindi offre una misura più accurata della redditività rispetto al rendimento.

E’ possibile calcolare il TIR di un BTP a tasso fisso tramite Excel, utilizzando la formula XIRR (o TIR.X). In alternativa esistono dei tool online che lo fanno al posto vostro, come simpletoolsforinvestors.eu o QualeBTP.

I rischi dei BTP

I BTP hanno un paio di brutte sorprese che non possiamo ignorare.

Partiamo col dire che, semplificando, ci sono due tipi di investitori ai quali interessano i BTP: quelli che li tengono fino alla scadenza e quelli che sperano di rivenderli in futuro sul mercato secondario generando una plusvalenza in conto capitale. Entrambi hanno i loro rischi.

Per coloro che li tengono fino alla scadenza, il rischio principale è il default dello Stato. Sì, ho scritto esattamente quello che hai letto: c’è la possibilità in futuro che lo Stato non possa pagare tutto quello che deve, il che significherebbe che perderesti parte del tuo investimento. Non è una bella prospettiva, vero?

Per valutare questo rischio, ci affidiamo a una sorta di “valutazione di affidabilità”, dove gli emittenti sono classificati sulla base della loro solidità finanziaria. L’Italia è classificata come BBB, il che non è il massimo della solidità, diciamo così.

E poi c’è lo spread, che è un indicatore di quanto gli investitori considerano rischioso investire nei BTP rispetto ad altri titoli più sicuri, solitamente il Bund tedesco. Più alto è lo spread, più alto è il rischio percepito. E dal 2008 in poi, lo spread ha oscillato parecchio, segno che gli investitori non sono così sicuri di questi titoli come una volta.

Insomma, i bei vecchi tempi in cui i BTP erano considerati l’apice della sicurezza sono ormai un ricordo lontano. Investire in BTP a lungo termine oggi? Non è esattamente la scelta più sicura in circolazione.

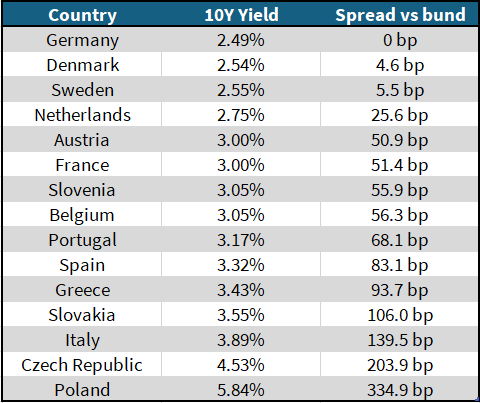

Ora diamo un’occhiata più da vicino al rischio di credito dei Buoni del Tesoro Poliennali (BTP) rispetto ai titoli di stato di altri Paesi dell’Unione Europea.

Quindi, quanto sono rischiosi i BTP a 10 anni rispetto ai titoli di stato degli altri Paesi membri dell’UE sulla stessa scadenza? E qual è lo spread che questi titoli pagano rispetto al Bund tedesco?

Guardate questa grafica dei rendimenti dei titoli di stato a 10 anni dei principali emittenti europei. Notate qualcosa? Esatto, il BTP a 10 anni paga lo spread più alto rispetto al Bund tedesco ad eccezione di Repubblica Ceca e Polonia.

Ecco la conclusione: il BTP a 10 anni è uno dei titoli più rischiosi dell’area Euro. Quindi, investire in titoli di stato a 10 anni di nazioni come Spagna, Portogallo, Slovacchia e Grecia è considerato meno rischioso rispetto al BTP. I loro rendimenti sono più bassi del BTP.

Ora, non voglio farvi preoccupare troppo. Non sto dicendo che l’Italia è sull’orlo del default (la possibilità è molto remota), ma è sempre meglio essere informati sulla situazione.

I Credit Default Swap

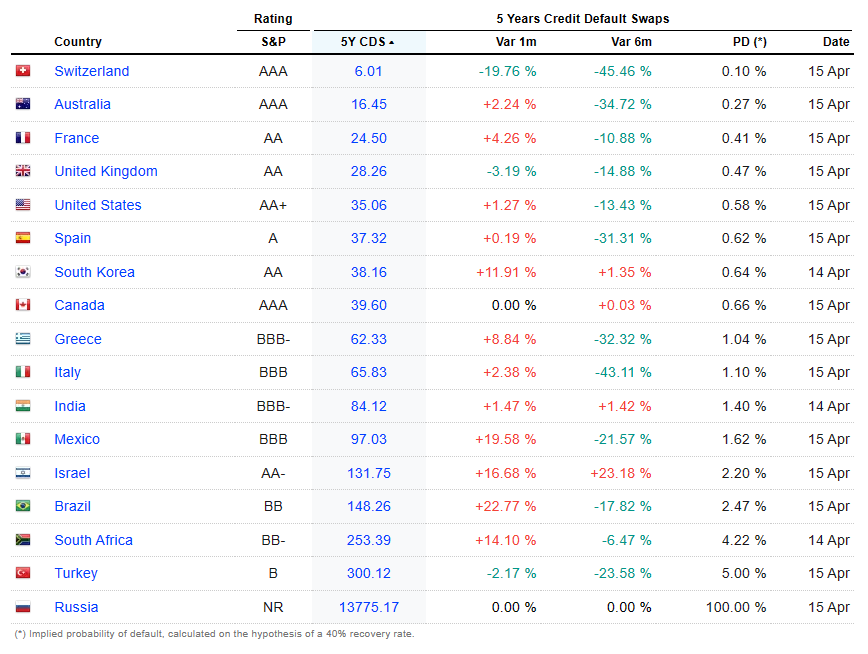

Se si parla di rischio di fallimento, gli strumenti che “prezzano” un eventuale rischio di fallimento atteso dal mercato sono i Credit Default Swap (CDS).

Il credit default swap (CDS) è un contratto finanziario derivato in cui il detentore del credito (protection buyer) paga una somma periodica fissa, di solito espressa in basis point rispetto a un capitale nozionale, al protection seller. In cambio, il protection seller si impegna ad assumersi il rischio di credito legato a un’attività specifica nel caso di un evento di default futuro e incerto (credit event).

In pratica tramite un CDS viene trasferito il rischio fallimento da un soggetto A ad un soggetto B. E’ nell’interesse di tutti quindi far sì che il rischio di fallimento di un determinato ente sia stimato correttamente.

I CDS relativi ai paesi sono chiamati CDS sovrani (sovereign CDS) e solitamente vengono emessi con durata quinquennale.

Al momento l’Italia è considerata più rischiosa della Grecia e della Spagna. La probabilità implicita di default dell’Italia stimata dal mercato è del 1,10% con un tasso di recupero del 40%.

CACs: le clausole ad azione collettiva

Fino ad ora abbiamo visto che il rischio default dell’Italia, pur essendo relativamente basso, è comunque maggiore di quello della maggior parte degli altri paesi dell’Eurozona.

Ma in soldoni questo come si traduce? Che rischi ci sono nel detenere titoli di stato governativi se quel Paese rischia effettivamente il default?

Vi presento le Clausole di Azione Collettiva. Per gli amici, le CACs.

Le CACs sono una sorta di piano di emergenza. In sostanza, se uno Stato avesse grossi problemi finanziari, potrebbe chiedere ai suoi investitori di accettare tagli del valore nominale dei titoli (denominati haircut), riduzione delle cedole o estensione delle scadenze.

Insomma, è una sorta di salvataggio in extremis per evitare il default completo. Ma ciò che è importante capire è che in questo scenario, gli investitori pagherebbero il prezzo del salvataggio, proprio come accade con il bail-in delle banche.

Le clausole di Azione Collettiva (CACs) sono entrate in vigore nel 2012 e riguardano i titoli di stato con durata superiore a un anno emessi dal 1° gennaio 2013 in poi. Questo significa che i Buoni Ordinari del Tesoro (BOT) sono esclusi.

In un brutto scenario in cui lo Stato debba ristrutturare il suo debito, le CACs potrebbero venire utilizzate, e gli investitori potrebbero essere chiamati a subirne le conseguenze. I governi dei Paesi membri dell’UE possono applicare le CACs fino al 45% dei titoli di stato con durata superiore ai 12 mesi.

A partire dal 2022, le CACs si applicano a tutti i BTP con durata superiore a 1 anno, inclusi i BTP Futura, i BTP Italia e il recente BTP Valore. È chiaro che se mai fosse necessario attivare queste clausole, la situazione sarebbe estremamente grave.

I principali conseguenze delle CACs includono:

- Haircut: Gli obbligazionisti potrebbero essere chiamati ad accettare un taglio del valore nominale dei loro titoli. Questo significherebbe che il rimborso ricevuto sarebbe inferiore al 100% del valore nominale del titolo.

- Riduzione delle cedole: È teoricamente possibile che le cedole pagate agli obbligazionisti vengano ridotte.

- Posticipazione della scadenza: In alcuni casi, potrebbe essere previsto il prolungamento della scadenza dei titoli.

Le decisioni riguardanti le CACs devono essere approvate attraverso una duplice votazione: da un lato, dall’assemblea degli obbligazionisti possessori dei titoli, e dall’altro, dall’assemblea composta dai titoli interessati dalla ristrutturazione del debito.

In alcune circostanze, le nuove CACs prevedono un’unica votazione coinvolgente solo gli obbligazionisti possessori dei titoli interessati dalla ristrutturazione.

È importante notare che le CACs sono applicabili solo alle obbligazioni emesse a partire dal 1° gennaio 2013 e non riguardano quelle emesse precedentemente a questa data.

Non tutti i titoli sono soggetti alle CACs

Per fortuna, non tutti i BTP sono soggetti alle CACs. Ad esempio, i BTP emessi prima del 2013, e in alcuni casi anche quelli emessi dopo, non sono soggetti a queste clausole. Di seguito un elenco di BTP non soggetti alle CACs.

| Titolo | Rendimento | Durata | Valuta | ISIN |

|---|---|---|---|---|

| BTP | 4,00% | 2005-37 | EUR | IT0003934657 |

| BTP | 4,50% | 2010-26 | EUR | IT0004644735 |

| BTP | 5,00% | 2003-34 | EUR | IT0003535157 |

| BTP | 5,00% | 2007-39 | EUR | IT0004286966 |

| BTP | 5,00% | 2009-25 | EUR | IT0004513641 |

| BTP | 5,00% | 2009-40 | EUR | IT0004532559 |

| BTP | 5,25% | 1998-29 | EUR | IT0001278511 |

| BTP | 5,75% | 2002-33 | EUR | IT0003256820 |

| BTP | 6,50% | 1997-27 | EUR | IT0001174611 |

| BTP | 7,25% | 1996-26 | EUR | IT0001086567 |

| BTP | 6,00% | 1999-31 | EUR | IT0001444378 |

| Italian Ministry of Finance | 5,38% | 2003-33 | USD | US465410BG26 |

L’impatto delle CACs sui BTP

In un’analisi condotta dalla Banca d’Italia vengono mostrati importanti spunti di riflessione sull’impatto delle CACs sui rendimenti dei titoli pubblici emessi sui mercati internazionali. Riassumendo i principali punti emersi sono:

- Effetto positivo delle CACs per i paesi con rating di fascia media: La presenza delle CACs sembra ridurre in modo significativo i rendimenti dei titoli emessi da paesi con un rating di fascia media. Questo suggerisce che gli investitori attribuiscono un valore positivo alle CACs in quanto favoriscono una ristrutturazione ordinata delle posizioni debitorie.

- Effetti neutrali per paesi con elevato o basso merito di credito: Per i paesi con un elevato o basso merito di credito, gli effetti delle CACs sui rendimenti sono quantitativamente inferiori e statisticamente poco significativi. Questo potrebbe essere dovuto al fatto che per i paesi con elevato merito di credito la probabilità di default è bassa, mentre per i paesi con basso merito di credito i timori di un uso opportunistico delle CACs possono compensare i benefici di una ristrutturazione ordinata.

- Diverse interpretazioni degli investitori: Esistono diverse interpretazioni degli investitori riguardo alle CACs. Alcuni attribuiscono maggiore valore alle CACs poiché favoriscono una ristrutturazione ordinata in caso di difficoltà, mentre altri vedono un maggiore rischio associato ai titoli con CACs, poiché l’emittente potrebbe intervenire solo su tali titoli lasciando indenni gli altri. Tuttavia, la presenza di una maggioranza qualificata necessaria per apportare modifiche tramite le CACs e la flessibilità di selezionare la serie di titoli da ristrutturare sembrano equilibrare queste diverse visioni.

Mentre l’effetto delle CACs sui rendimenti dei titoli pubblici può variare a seconda del merito di credito del paese emittente, sembra emergere una componente positiva delle CACs per i paesi con rating di fascia media, favorendo una ristrutturazione ordinata delle posizioni debitorie in caso di necessità.

Altri rischi dei BTP

Quando si parla di investire in BTP, è importante considerare anche la volatilità.

Cos’è la volatilità? È essenzialmente una misura di rischio. Tanto più un titolo è volatile, tanto più il suo prezzo può cambiare rapidamente nel tempo.

Prendiamo ad esempio i BTP con scadenze lunghe: tendono ad essere più volatili, il che significa che il loro prezzo può fluttuare notevolmente anche nel breve termine. Guardate la storia del prezzo negli ultimi 5 anni del BTP IT0003535157 emesso nel 2003 e in scadenza nell’estate del 2034. Come potete vedere, i BTP a lunga scadenza possono avere variazioni significative nel prezzo nel corso del tempo.

Ora, perché dovresti preoccuparti della volatilità? Dipende dal motivo per cui stai comprando il titolo. Se stai cercando di speculare sul prezzo, allora dovresti essere a conoscenza delle dinamiche dei tassi di interesse e come possono influenzare il prezzo del tuo BTP.

Ma se stai pensando di tenere il BTP fino alla scadenza, allora quello che ti interessa di più è che il titolo venga rimborsato. Tieni presente però che i BTP più lunghi sono anche quelli più rischiosi, quindi potresti voler considerare anche i titoli di stato a tasso variabile. In questo modo, la cedola varia seguendo i movimenti dei tassi di mercato e potresti essere più protetto dall’inflazione.

Relazione tra volatilità e tassi di interesse

La principale causa della volatilità dei BTP è riconducibile alle attese del mercato riguardanti le politiche monetarie della BCE e più precisamente le decisioni in merito ai tassi di interesse e come questi sono indissolubilmente legati all’inflazione. Vediamo di cosa si tratta.

Esiste una relazione inversa tra i prezzi e i rendimenti delle obbligazioni, compresi i BTP. Quando i rendimenti (o i tassi di interesse) salgono, i prezzi delle obbligazioni tendono a scendere, e viceversa. Questo rischio è particolarmente evidente nei BTP a lunga scadenza, dove il tasso di interesse ha un impatto maggiore sul prezzo. Ad esempio, il BTP Tf 2,15% Mz72 con scadenza a 50 anni ha visto il suo prezzo scendere di oltre il 61% nel biennio 2021-2023. Tuttavia, questo rischio può anche trasformarsi in un’opportunità: se il prezzo di un BTP a lunga scadenza scende molto, un’eventuale riduzione dei tassi di interesse potrebbe portare a guadagni significativi.

I concetti che lega la variazione di prezzo di una obbligazione ai tassi di interesse sono la duration e la convessità.

Passando al rischio inflazione, i BTP possono essere suddivisi in due categorie principali: quelli a tasso fisso e quelli a tasso variabile (indicizzati). I BTP a tasso fisso sono i più comuni e pagano cedole fisse semestrali, oltre a rimborsare l’intero capitale nominale alla scadenza. Tuttavia, è importante considerare che se si investe in un BTP a tasso fisso a lunga scadenza, si è esposti al rischio di inflazione.

Nel tempo, il valore reale delle cedole e del capitale alla scadenza potrebbe diminuire a causa dell’inflazione futura. Per mitigare questo rischio, si possono considerare i BTP Italia o i BTP€i, che indicizzano le cedole e il capitale all’inflazione. Esistono anche i BTP con cedola step-up, come il BTP Valore e il BTP Futura, che offrono cedole crescenti nel tempo.

Conclusione

Investire in Buoni del Tesoro Poliennali (BTP) oggi è una decisione che dipende da vari fattori, inclusa la tua situazione finanziaria personale e il tuo appetito per il rischio. Tuttavia, possiamo esaminare alcune considerazioni generali.

Per quanto riguarda le scadenze brevi e medie, è improbabile che l’Italia faccia default. Investire in un BTP con un orizzonte temporale medio-basso potrebbe quindi offrire rendimenti interessanti, specialmente considerando che il mercato obbligazionario non ha offerto rendimenti così attraenti da anni.

Per esempio, per un investimento di solo un anno, non c’è quasi differenza tra investire in un BTP (o un BOT) e un bund tedesco, con uno spread a 1 anno contenuto (circa 20 punti base).

Tuttavia, su scadenze più lunghe, lo spread tra i rendimenti dei BTP e quelli dei bund tedeschi si allarga. Su un orizzonte di tre anni, ad esempio, lo spread è di circa lo 0,70% (70 punti base). Qui l’investitore deve valutare se è disposto ad accettare il rischio legato all’emittente Italia.

Per quanto riguarda le scadenze più lunghe, lo spread tra i rendimenti dei BTP e quelli dei bund tedeschi è significativo e tra i più alti in Europa. Anche se il rischio di default dell’Italia resta remoto, non è da trascurare.

Inoltre, è importante considerare le politiche del governo italiano, che negli ultimi anni hanno cercato di incentivare l’acquisto di BTP da parte dei cittadini italiani. Questo potrebbe significare che in caso di una potenziale ristrutturazione del debito italiano, una parte del prezzo potrebbe ricadere sui detentori italiani di BTP.

Tuttavia, inserire i BTP all’interno di una strategia di investimento può avere senso, a condizione che la strategia sia ben progettata, il portafoglio sia diversificato in modo adeguato e si eviti il rischio di concentrazione su un singolo tipo di investimento.

La chiave è essere consapevoli delle proprie scelte e assicurarsi che le decisioni di investimento siano in linea con gli obiettivi definiti nel proprio piano finanziario. In questo modo, si può bilanciare il potenziale rendimento offerto dai BTP con i rischi associati, garantendo una gestione intelligente del proprio patrimonio.

Grazie per la lettura.

Se ti è piaciuto l’articolo, iscriviti per rimanere aggiornato

Niente spam, ti invierò solo un aggiornamento settimanale.