Ciò che ho imparato negli anni e che mi sarebbe stato molto utile agli albori è che investire non è la partenza, ma è uno step di un processo che inizia molto prima.

Investire significa far fruttare un capitale con uno scopo. In questa breve frase ci sono due concetti chiave, necessari affinché l’azione di investire non sia un completo fallimento in partenza. I concetti sono capitale e scopo.

I punti che reputo fondamentali

La precondizione: guadagnare

Il capitale è un qualcosa su cui possiamo lavorare e che possiamo far crescere attraverso l’investimento. Ma investire non genera capitale se il capitale iniziale è zero.

Investire quindi richiede un capitale di partenza. La domanda chiave è: di quanto ho bisogno per partire?

Questa domanda non ha una risposta assoluta ma, come in molti altri ambiti, l’unica vera risposta è dipende. Dipende da chi siamo, dai nostri obiettivi, dal nostro background, dal contesto nel quale ci troviamo (sia storico che personale) e da una serie di altri fattori.

Esiste però una costante trasversale a tutte le variabili appena esposte, ossia (e questo vale sempre tranne se avete appena ereditato una somma importante) il lavoro.

Lavorare fa guadagnare e tramite il guadagno facciamo accrescere il nostro capitale, conditio sine qua non per investire. Ecco quindi che abbiamo il primo tassello del nostro puzzle: guadagnare.

Una volta che abbiamo un flusso di guadagno più o meno costante, però, dobbiamo saperlo gestire. Il processo grazie al quale possiamo gestire i nostri guadagni è la pianificazione mentre il fine di tale gestione è il risparmio. Ed ecco che abbiamo introdotto due nuovi concetti.

Pianificazione finanziaria: porsi degli obiettivi è il primo passo per raggiungerli

Pianificare significa formulare un piano o un programma con lo scopo di organizzare la gestione delle risorse a nostra disposizione. Nel caso specifico, la risorsa a nostra disposizione è il denaro, mezzo tramite il quale possiamo raggiungere gli obiettivi che ci siamo prefissati. Quindi pianificare un’attività significa innanzitutto avere chiari quali sono gli obiettivi da raggiungere. Senza obiettivi navighiamo a vista.

La formulazione di obiettivi può essere fatta a completa discrezione, sia nelle modalità che nell’orizzonte temporale. Alcuni consigliano di dividere gli obiettivi solamente in base all’orizzonte temporale.

Personalmente, e ne parleremo più approfonditamente in altri articoli, preferisco generare una sorta di matrice, gestendo gli obiettivi da raggiungere non solo secondo una logica temporale (breve, medio e lungo termine), ma anche dividendoli per grado di sfida (non sfidanti, mediamente sfidanti ed estremamente sfidanti).

Questo mi facilita nella fase di pianificazione finanziaria e conseguentemente nella fase di risparmio e di investimento, quando dovrò decidere quanto e come destinare a quel determinato obiettivo.

Una corretta pianificazione finanziaria

Una volta definiti gli obiettivi procederemo quindi alla pianificazione finanziaria vera e propria, attraverso la redazione di:

- un bilancio familiare;

- la nostra piramide dei bisogni finanziari.

La redazione di un bilancio familiare consiste inizialmente nel riportare su carta (o sul magico Excel) quanto entra e quanto esce mensilmente dalle nostre tasche. Una volta presa confidenza con lo strumento possiamo passare ad utilizzarlo secondo una logica previsionale, definendo quanto ci aspettiamo di entrate e uscite nel mese a venire. In questo modo riusciamo a rendicontare da una parte e a “frenare” i nostri impulsi dall’altra, sapendo che per certe attività abbiamo destinato solo una parte delle entrate familiari.

Un buon pianificatore non risparmia quello che rimane dopo aver speso, ma spende quello che rimane dopo aver risparmiato.

Warren Buffett

Questo significa che nella pianificazione finanziaria del nostro budget mensile dovremo prima di tutto accantonare quanto necessario per il raggiungimento dei nostri obiettivi e quanto necessario per il mantenimento degli standard di vita familiari (mutuo/affitto, bollette, acquisto di beni di prima necessità, eccetera). Ciò che rimane è ciò che possiamo permetterci di spendere durante il mese per soddisfare i nostri “bisogni di futilità”.

Una regola che personalmente ho applicato è la 50/30/20 di Elisabeth Warren, di cui parlerò in un articolo dedicato. Eccoci al terzo concetto: quello di risparmio.

Per quanto riguarda invece la Piramide dei bisogni finanziari, essa è composta da sei livelli che corrispondono a sei bisogni da gestire al fine di tutelare se stessi e al tempo stesso incrementare i propri risparmi. I sei livelli sono i seguenti:

- Liquidità: pianificare le proprie entrate e generare/incrementare quelli che sono i nostri flussi di cassa, che dipenderanno dal lavoro che svolgiamo;

- Protezione: assicurarci contro danni personali, a terzi o ad immobili di proprietà;

- Risparmio: pianificare una riserva per far fronte ad eventuali rischi finanziari (cambiare automobile perché si rompe, cambiare elettrodomestici o altre spese importanti);

- Previdenza: integrare la propria pensione facendo ricorso alla previdenza complementare oppure a prodotti in grado di ridurre il gap tra reddito in età lavorativa e pensionabile (es. facendo ricorso a PAC)

- Investimenti: pianificare gli obiettivi da raggiungere nel medio-lungo termine al fine di destinare una quota dei risparmi al loro raggiungimento;

- Extra-rendimento: destinare una quota marginale del patrimonio ad investimenti più rischiosi ma potenzialmente più remunerativi (investimenti in criptovalute, azioni di singole società, private equity, real estate crowdfunding, ecc).

Per approfondire il tema, ho dedicato un articolo alla Piramide dei bisogni finanziari che potete trovare qua: Pianificare utilizzando la piramide dei bisogni finanziari.

Risparmiare: una definizione collegata alla pianificazione finanziaria

Come abbiamo visto nel precedente paragrafo, il risparmio non è quello che resta, ma è ciò che decidiamo scientemente di accantonare per esigenze future. La prima definizione di risparmio dal dizionario Treccani ( https://www.treccani.it/vocabolario/risparmio/ ) è il fatto di risparmiare, di astenersi cioè dall’usare, dal consumare una cosa posseduta o di limitarne l’uso per varie ragioni o scopi.

Personalmente, più che parlare di astensione, avrei parlato di traslazione nel tempo. Il fatto che io risparmi oggi è per spendere di più domani. Il risparmio non deve essere visto come una rinuncia (concetto negativo) ma come un investimento sul futuro (concetto positivo). Questo fa sì che risparmiare non diventi più un peso ma un’opportunità da sfruttare in futuro, una sorta di casa, costruita mattone dopo mattone, nella quale andrà a vivere il nostro io futuro.

Il rischio immediatamente correlato è che si sacrifichi troppo nel presente per destinare al futuro. Se c’è una cosa che ho imparato facendo sport per molti anni, è che le prestazioni non migliorano distruggendo il fisico in un allenamento una volta mese, ma impegnandosi costantemente ogni giorno.

Volendo ridefinire il concetto di risparmio in ottica di finanza personale direi che lo possiamo definire come accantonare con costanza in ottica futura.

Se aggiungi poco al poco, ma lo farai spesso, presto il poco diventerà molto.

Esiodo

L’investimento come tassello finale del processo

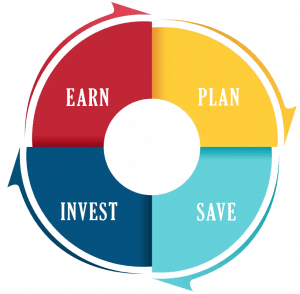

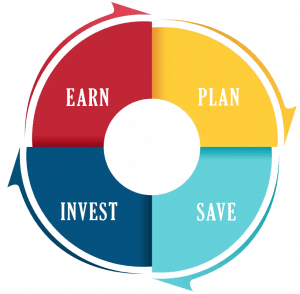

Il processo si conclude con l’investimento. Le quattro fasi quindi sono: guadagna, pianifica, risparmia, investi. Quanto pensavo fosse il punto partenza è in realtà il punto arrivo. Ma è realmente il punto di arrivo? Prenderò in prestito il famoso Ciclo di Deming per fare un po’ di teoria spicciola su questo tema.

Per chi non lo conoscesse, il ciclo di Deming o ciclo PDCA (Plan – Do – Check – Act) è un processo iterativo, nato in Giappone negli anni cinquanta grazie all’ingegnere che poi ha dato il nome al processo stesso, William Edwards Deming (se volete saperne di più al riguardo vi lascio il link alla pagina di Wikipedia sull’argomento).

Scopo di tale processo è migliorare con costanza la qualità dei processi produttivi (attività nota come Kaizen) attraverso quattro fasi: plan, do, check, act. Le quattro fasi sono legate indissolubilmente l’una all’altra, in quanto ogni fase dipende dalla precedente ed alimenta la successiva.

Ma cosa c’entra questo con il processo di guadagno, pianificazione finanziaria, risparmio e investimento visto fino ad ora?

Ciclo EPSI

Un’immagine parla più di mille parole. In pratica ho ridisegnato il ciclo PDCA sostituendo le 4 fasi di pianifica, fai, controlla e agisci con le 4 fasi che stanno alla base di ogni buon processo di finanza personale, ossia guadagna, pianifica, risparmia, investi (in inglese che fa più figo earn, plan, save, invest o ciclo EPSI).

La rappresentazione circolare di queste fasi sta a significare che ogni fase è dipendente dalla precedente ed alimenta la successiva. L’obiettivo, così come nel ciclo PDCA, è quello di incrementare la qualità, ma in questo caso la qualità non è relativa al processo produttivo quanto piuttosto alle scelte che ognuno di noi compie nella propria vita e che hanno lo scopo di migliorare, mattone dopo mattone, la nostra esistenza, attuale e futura, nostra e dei nostri familiari.

Dal mio punto di vista, l’applicazione di questo processo mi avrebbe evitato alcune scelte sbagliate compiute in passato e, col senno di poi, oggi sarei un passo più vicino al raggiungimento dei miei obiettivi personali di quanto non lo sia adesso.

Grazie per la lettura.

Se questo articolo ti è stato utile, ecco alcuni modi per supportare il blog (e migliorare le tue finanze):

Strumenti che uso e consiglio

- Scalable Capital – Un broker che uso personalmente. Regime dichiarativo, oltre 2.500 ETF senza commissioni di acquisto, perfetto per PAC automatici.

- Moneyfarm – Gestione patrimoniale automatizzata con sostituto d’imposta. Ideale se non vuoi sbatterti a gestire tutto da solo senza farti mangiare dai costi delle banche tradizionali.

- Hype – Conto corrente a zero spese con IBAN italiano. Usa il codice HELLOHYPER per ottenere fino a 25€ di bonus all’apertura.

Risparmia sulle bollette

- Switcho – Servizio gratuito per trovare automaticamente il miglior fornitore di luce e gas. Il cambio è automatico e senza interruzioni.

Continua a imparare

- Audible – Ascolta i migliori libri di finanza durante i tragitti. Prova gratuita o 0,99€ per 3 mesi.

- Kindle Unlimited – Accesso illimitato a migliaia di ebook, molti gratuiti o scontati. Primo mese gratis.

Questi sono link affiliati. Se decidi di provare questi servizi, il blog riceve una piccola commissione senza alcun costo aggiuntivo per te. Consiglio solo strumenti che uso personalmente o che ritengo validi. Non sei obbligato a usarli, ma se l’hai trovato utile questo articolo, è un modo per supportare il progetto e permettermi di continuare a creare contenuti gratuiti.

Se ti è piaciuto l’articolo, iscriviti per rimanere aggiornato

Niente spam, ti invierò solo un aggiornamento settimanale.

DISCLAIMER

Non sono un consulente finanziario, ma un investitore comune che condivide il proprio percorso. Questo articolo è a scopo educativo. Le performance passate non garantiscono rendimenti futuri. La tassazione, i costi e le performance possono differire dai dati storici. Valuta attentamente la tua situazione personale, tolleranza al rischio e obiettivi finanziari. Se hai dubbi, consulta un professionista qualificato.