Recentemente, State Street Global Advisor (SSGA), il quarto gestore patrimoniale più grande al mondo (l’emittente degli strumenti che trovate con la sigla SPDR per capirsi), ha deciso di ridurre l’expense ratio dell’ETF SPDR MSCI ACWI IMI (ticker: IMIE) dallo 0,40% allo 0,17%, rendendo questo ETF di fatto il più economico in Europa che replica uno degli indici azionari globali più conosciuti: l’MSCI ACWI IMI. Qua un articolo su ETFStrategy che ne parla.

Prima di vedere le differenze con gli altri ETF che replicano indici azionari globali, vediamo come sono composti questi indici e come si differenziano.

Gli indici azionari globali sono uno dei principali strumenti utilizzati per monitorare la performance del mercato azionario globale. Tra i principali indici globali, si distinguono il MSCI ACWI IMI, il MSCI ACWI e il FTSE All-World.

MSCI ACWI IMI

Il MSCI ACWI IMI (All Country World Index Investable Market Index) è uno dei più ampi indici di riferimento per il mercato azionario globale, il quale copre circa il 99% della capitalizzazione di mercato azionaria globale. L’indice comprende tutte le azioni negoziate pubblicamente in mercati sviluppati e emergenti, inclusi i mercati dei paesi piccoli e mid-cap, per un totale di circa 9.000 titoli azionari. L’indice è ponderato in base alla capitalizzazione di mercato, il che significa che le società con una capitalizzazione di mercato maggiore hanno una maggiore ponderazione nell’indice.

Il MSCI ACWI IMI rappresenta un’immagine completa del mercato azionario globale, includendo titoli azionari di paesi sviluppati e emergenti. Questo indice è particolarmente utile per gli investitori che cercano di ottenere una visione d’insieme del mercato azionario globale e di identificare le opportunità di investimento nei mercati emergenti o in società mid-cap.

MSCI ACWI

Il MSCI ACWI (All Country World Index) è simile al MSCI ACWI IMI, ma ha una copertura geografica leggermente inferiore in quanto include solo le azioni di mercati sviluppati e emergenti più grandi, per un totale di circa 2.800 titoli azionari. L’indice copre circa l’85% della capitalizzazione di mercato azionaria globale ed è ponderato in base alla capitalizzazione di mercato.

Il MSCI ACWI rappresenta una visione d’insieme del mercato azionario globale, ma è leggermente più limitato nella sua copertura geografica rispetto al MSCI ACWI IMI. Tuttavia, questo indice è ancora molto ampio e può fornire un’ottima indicazione della performance del mercato azionario globale.

FTSE All-World

Il FTSE All-World è simile al MSCI ACWI, ma ha una copertura geografica leggermente diversa. In particolare, il FTSE All-World include le azioni delle società del Regno Unito, che sono escluse dal MSCI ACWI, ma non include le azioni di mercati frontiera. L’indice copre circa il 90% della capitalizzazione di mercato azionaria globale.

Il FTSE All-World è una buona opzione per gli investitori che cercano un’indicazione generale della performance del mercato azionario globale, senza però esporsi ai mercati di frontiera.

Mercati di frontiera e mercati emergenti

I mercati emergenti sono economie in via di sviluppo che hanno raggiunto una certa dimensione e maturità, ma che non hanno ancora raggiunto il livello dei mercati sviluppati. Questi paesi hanno un alto potenziale di crescita economica e spesso offrono opportunità di investimento interessanti. Alcuni esempi includono il Brasile, la Cina, l’India e la Russia.

D’altra parte, i mercati di frontiera sono economie ancora in fase di sviluppo ma sviluppate dei mercati emergenti. Questi paesi sono spesso caratterizzati da una bassa liquidità dei mercati finanziari e da un basso livello di sviluppo economico e sociale. Alcuni esempi di mercati di frontiera sono il Vietnam, la Nigeria, il Bangladesh e l’Uganda.

Una panoramica di riepilogo

| Indicatore | MSCI ACWI IMI | MSCI ACWI | FTSE All-World |

|---|---|---|---|

| Numero azioni | 9144 | 2888 | 4168 |

| Copertura mercato | 99% | 85% | 90-95% |

| Peso top 10 aziende | 13,90% | 15,69% | 15,30% |

| Paese | MSCI ACWI IMI | MSCI ACWI | FTSE All-World |

|---|---|---|---|

| USA | 59,48% | 60,56% | 59,08% |

| Giappone | 6,03% | 5,49% | 6,29% |

| UK | 3,90% | 3,78% | 4,06% |

| Cina | 3,30% | 3,57% | 3,69% |

| Settore | MSCI ACWI IMI | MSCI ACWI | FTSE All-World |

|---|---|---|---|

| Tech | 21,37% | 22,47% | 22,59% |

| Financial | 13,78% | 13,92% | 13,97% |

| Healthcare | 12,04% | 12,29% | 11,89% |

Differenze tra i tre indici azionari

Le principali differenze tra questi tre indici azionari globali riguardano alla loro copertura geografica e alla loro composizione.

Il MSCI ACWI IMI è il più ampio dei tre indici e include tutte le azioni negoziate pubblicamente in mercati sviluppati e emergenti, inclusi i mercati dei paesi piccoli e mid-cap. Questo indice offre quindi la copertura geografica più ampia e rappresenta l’immagine più completa del mercato azionario globale.

Il MSCI ACWI, pur coprendo ancora una vasta gamma di azioni, è leggermente più limitato nella sua copertura geografica rispetto al MSCI ACWI IMI. In particolare, include solo le azioni di mercati sviluppati e emergenti più grandi.

Il FTSE All-World è simile al MSCI ACWI IMI, ma ha una copertura geografica leggermente diversa in quanto non include le azioni di mercati di frontiera.

In termini di composizione, tutti e tre gli indici sono ponderati in base alla capitalizzazione di mercato, il che significa che le società con una capitalizzazione di mercato maggiore hanno una maggiore ponderazione nell’indice.

Quali ETF replicano questi indici azionari?

I migliori ETF che replicano questi tre indici (scelti principalmente per volumi, TER e tracking error) sono IMIE (MSCI ACWI IMI), IUSQ (MSCI ACWI) e VWCE (FTSE All-World).

Come ho detto ad inizio articolo, il TER di IMIE è stato ridotto da SSGA, l’emittente, dallo 0,40% allo 0,17%, rendendolo di fatto più efficiente e competitivo rispetto a come era precedentemente in confronto agli altri due ETF.

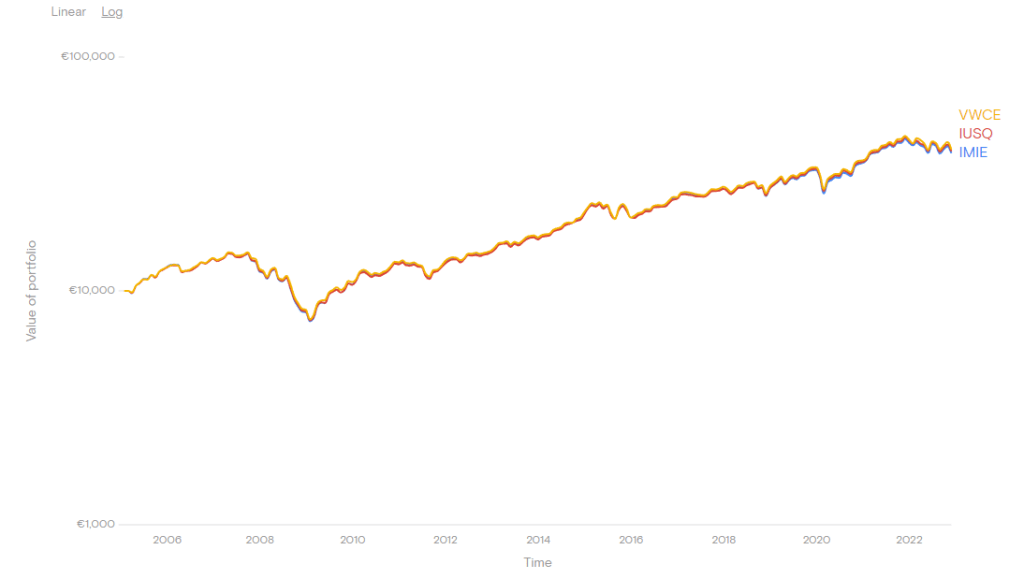

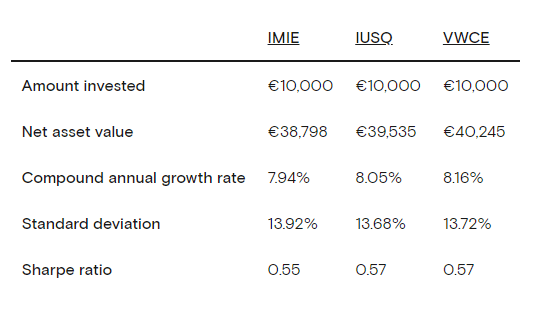

Le differenze in termini di rendimenti e volatilità tra i tre strumenti sono praticamente nulle, considerando che il backtest effettuato nella seguente immagine includeva il precedente TER di IMIE dello 0,40%.

E’ indubbio che SSGA ha optato per una riduzione importante del TER di IMIE in modo da renderlo più competitivo rispetto agli altri due ETF (VWCE di Vanguard e IUSQ di Blackrock), considerando che i volumi totali di scambi di questi ultimi due ETF è di circa 12/13 volte quelli di IMIE.

Se la strategia di SSGA avrà successo ce lo dirà solo il tempo. Resta il fatto che per noi, uno strumento più efficiente che replica indici azionari globali con una copertura di mercato così ampia, può essere solo che un bene.

Grazie per la lettura.

Se ti è piaciuto l’articolo, iscriviti per rimanere aggiornato

Niente spam, ti invierò solo un aggiornamento mensile.

Ciao! Come mai nella tua asset allocation non c’è un all world? E’ solo per leggere in modo distinto le performance di swda e eimi oppure per qualche motivo pensi sia più efficiente?

PS complimenti per il blog che ho scoperto da poco.

Saluti,

Chris

Ciao, grazie per i complimenti.

Per quanto riguarda la suddivisione Developed/Emerging la scelta è stata fatta più per caso che altro. Ho iniziato investendo solo in mercati sviluppati (SWDA), poi in ottica di diversificazione ho deciso di aggiungere in un secondo momento anche emergenti, ma per raggiungere la quota che mi ero prefissato avrei dovuto investire su un all-world parecchi soldi per portare la percentuale del portafoglio sugli emerging a circa il 5%, perciò ho fatto due conti e ho preferito acquistare EIMI.

Di fatto non c’è una gran differenza a gestire con due strumenti diversi la quota di emergenti rispetto ad acquistare un all-world. Il TER è leggermente più basso investendo con due strumenti ma si parla di spiccioli e la differenza tanto poi la paghi in commissioni dovendo gestire e ribilanciare due ETF invece che uno solo.

L’unico vantaggio reale alla fine sta nel fatto che se un anno vanno male i mercati sviluppati e bene gli emergenti posso spostare le quote dal secondo al primo in fase di ribilanciamento rispettando il 5% di emergenti iniziale. Un all-world invece si “aggiusterebbe” di conseguenza e manterrebbe l’esposizione più alta sulla parte emergenti perchè hanno aumentato la loro market cap nel periodo.

E’ vero che seguendo questa logica converrebbe investire in ETF di singoli paesi ribilanciando ai pesi iniziali ogni volta, ma non è conveniente tra commissioni e rottura di palle di ribilanciare più di 10 etf ogni volta.

Il vantaggio quindi è molto marginale e tornassi indietro forse acquisterei uno strumento unico.