Se l’obiettivo è quello di replicare l’andamento di materie prime o metalli preziosi, le cosiddette commodities, non puoi non conoscere gli ETC.

Le Exchange Traded Commodities (ETC) sono strumenti finanziari piuttosto recenti che stanno guadagnando popolarità nel mondo della finanza personale (non a caso questo articolo è nato poco dopo quello sui Bitcoin, dato che ad oggi in Italia se vogliamo replicare l’andamento del Bitcoin senza affidarci ad un exchange possiamo farlo solo tramite ETN, il fratello degli ETC). Appartenendo alla famiglia degli Exchange Traded Products (ETP), gli ETC e gli ETN condividono alcune somiglianze con gli Exchange Traded Funds (ETF), ma presentano caratteristiche distintive che meritano un’attenzione particolare.

Quando guardiamo l’andamento di un ETF quello che ci interessa sapere sono principalmente tre cose:

- l’andamento del sottostante: ossia quali sono le performance storiche dello strumento che il fondo sta replicando;

- i costi: il costo più conosciuto è il TER ma non è l’unico costo che grava su un ETF. In questo articolo ne ho parlato approfonditamente;

- il cambio valutario se il sottostante è quotato in dollari.

Nel mondo degli ETC invece ci sono molte altre variabili alle quali stare attenti:

- il rischio emittente: gli ETC non sono Organismi di Investimento Collettivo del Risparmio (OICR), perciò non c’è segregazione tra il patrimonio del fondo e quello dell’emittente;

- la replica sintetica e l’effetto contango (questo effetto non impatta gli ETN): gli ETC a replica fisica sono pochi. La maggior parte sono a replica sintetica, ossia il rendimento viene garantito tramite contratti swap. Il rollover dei contratti futures può far variare in negativo il prezzo del sottostante per via di un effetto chiamato contango;

- la stagionalità (questo effetto può impattare marginalmente gli ETN): la maggior parte delle materie prime soffrono di una stagionalità, ossia il loro prezzo varia in base al periodo. Inoltre le news possono avere un impatto molto importante (ad esempio gli aggiornamenti sulle scorte di gas naturale o di petrolio greggio settimanali).

Vediamo i singoli punti in dettaglio.

ETC e materie prime: il rischio emittente

A differenza degli ETF, gli ETC non sono Organismi di Investimento Collettivo del Risparmio (OICR). Questo significa che gli ETC sono strutturati come titoli di debito, piuttosto che come fondi, e ciò comporta differenze significative in termini di rischi e struttura.

Sia che l’ETC sia a replica fisica che sintetica, acquistando un ETC diventiamo creditori dell’emittente di quello strumento. L’emittente si occuperà poi di corrisponderci il rendimento del sottostante giornalmente e lo farà in base al tipo di replica.

E’ quindi molto importante fare attenzione oltre alla materia prima nella quale vogliamo investire anche alla solidità dell’emittente. Ad esempio uno degli emittenti di ETC più conosciuti in Europa è Invesco. Invesco è un’azienda americana quotata sul NYSE con un AUM (Asset Under Management, ossia totale dei capitali gestiti) a livello mondo di 1500 miliardi di dollari. Certo, non è Blackrock che ne gestisce quasi 9mila miliardi, ma è comunque un colosso della finanza internazionale e i suoi bilanci sono pubblici e facilmente consultabili. Facciamo attenzione quindi a valutare bene l’emittente, in particolar modo quando acquistiamo ETC o ETN più di nicchia.

Un altro emittente conosciuto in Europa anche per gli ETC è Wisdomtree. Pur essendo quotato sul NYSE il suo AUM è di “soli” 99 miliardi a livello mondo e la sua quotazione è crollata nel 2020 a poco più di 1 dollaro per azione (adesso è a 7). Lungi da me voler passare il messaggio che Wisdomtree non sia solida, ma avendo dovuto scegliere tra PHAU (ETC a replica fisica dell’oro di Wisdomtree) e SGLD (ETC a replica fisica dell’oro di Invesco) per il mio portafoglio, non nego che una delle variabili che hanno influito sulla scelta è stata proprio la solità dell’emittente.

Tuttavia c’è da aggiungere che la detenzione fisica del bene agisce da collaterale, ma questo lo vediamo meglio nel prossimo paragrafo.

Inoltre non corriamo rischio emittente con gli strumenti OICR in quanto l’emittente stesso è obbligato dalla normativa ad una gestione separata dei capitali pertanto il fallimento dell’emittente non causerebbe la perdita del nostro capitale.

La replica sintetica e l’effetto contango delle materie prime

Un altro punto al quale dobbiamo prestare attenzione nella scelta dell’ETC è il tipo di replica.

Replica fisica

Replica fisica significa che l’emittente corrisponde il rendimento tramite un contratto a pronti acquistando e stoccando le materie prime fisicamente. Credo sia inutile che lo scriva, ma questo tipo di replica viene utilizzata unicamente per i metalli preziosi, perché stoccaggio e trasporto sono più facili da gestire e hanno costi molto più bassi rispetto alle altre materie prime. Normalmente gli emittenti di ETC si affidano a fiduciarie per il deposito dei metalli preziosi. La fiduciaria è riportata nella scheda informativa dello strumento.

Il grosso vantaggio della replica fisica è che agisce da collaterale per l’investitore, perciò viene ridotto il rischio emittente, coperto dalla presenza di un sottostante reale a garanzia del capitale investito.

Replica sintetica

Immaginatevi a questo punto che esista un ETC a replica fisica sul petrolio. L’emittente dovrebbe acquistare veri e propri barili di petrolio greggio in controparte all’AUM dello strumento. Ipotizziamo che il fondo abbia una dimensione di 100 milioni di dollari. Mentre sto scrivendo la quotazione del greggio è di 72 dollari al barile. Significa acquistare e stoccare 1 milione e 300mila barili di petrolio (oppure trovare una fiduciaria che lo faccia per voi che però vuole essere pagata). Questo avrebbe degli impatti enormi in termini di costi di trasporto e deposito che l’emittente non può permettersi di sostenere, in quanto tali costi verrebbero ovviamente ribaltati sull’investitore che non opterebbe mai per l’acquisto di uno strumento che ha un TER del 5%.

Ecco che le società di investimento hanno trovato il modo di replicare l’andamento delle materie prime non detenibili fisicamente tramite l’acquisto di contratti future.

Un contratto future è un contratto derivato tramite il quale due parti si scambiano il sottostante ad una determinata data futura. Nella maggior parte dei casi il contratto non viene portato a scadenza ma avviene quello che in gergo si chiama rollover, ossia viene ceduto un contratto future in scadenza e acquistato un contratto future di una scadenza successiva.

I future più lontani nel tempo però hanno normalmente un valore più alto in quanto nella loro quotazione sono inclusi i costi di stoccaggio e trasporto. Semplificando ma per far capire il concetto, se devo tenere in magazzino un milione di barili di petrolio per un mese avrò dei costi minori rispetto a tenerli sei mesi (affitto del magazzino, personale e così via).

L’insieme dei prezzi attuali dei contratti future genera quella che viene definita curva forward, ossia la curva dei prezzi dei future già emessi con diverse scadenze.

Effetto contango e backwardation sulle materie prime

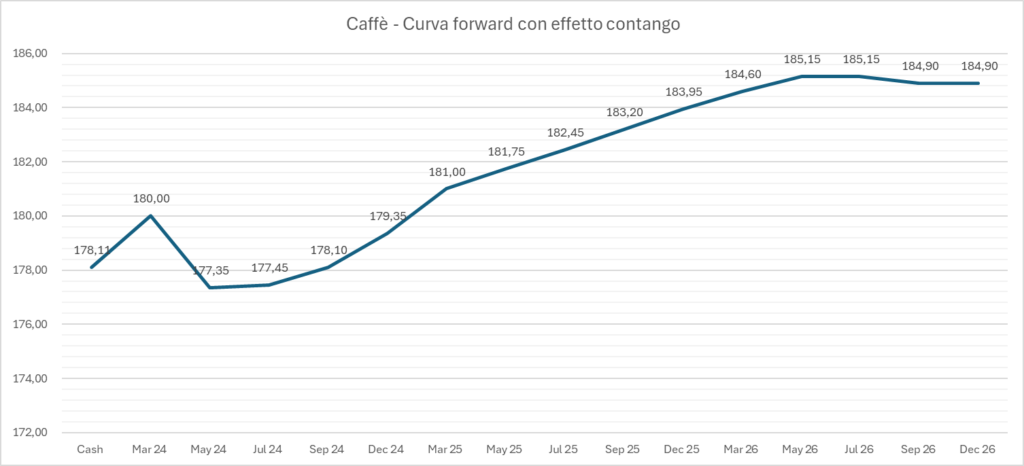

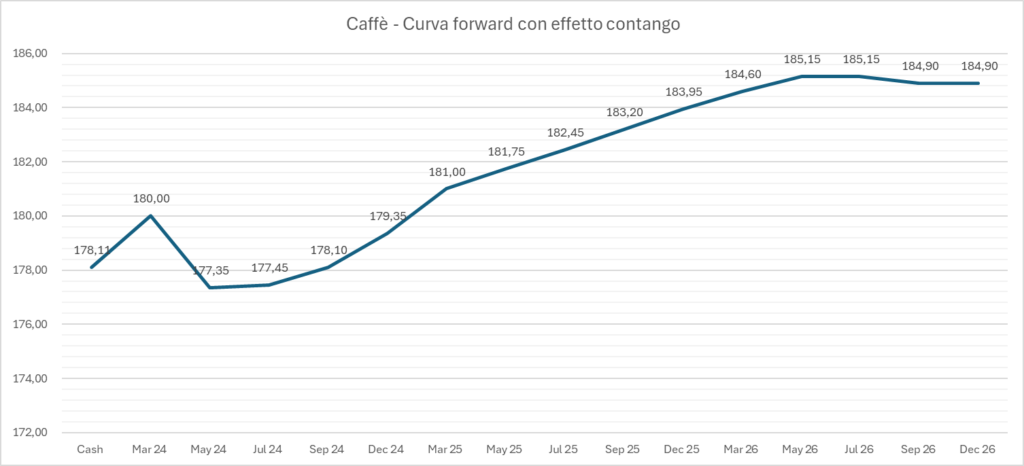

Una curva forward in salita significa che i prezzi dei contratti future delle scadenze successive hanno un valore più elevato rispetto alle scadenze più vicine. Questo significa che a scadenza del contratto, quando avverrà il rollover e dovrò scambiare il mio attuale contratto future con uno che ha una scadenza più lontana nel tempo potrò acquistare un corrispettivo di materie prime inferiore perché il loro prezzo sarà più alto. Questo effetto è chiamato contango.

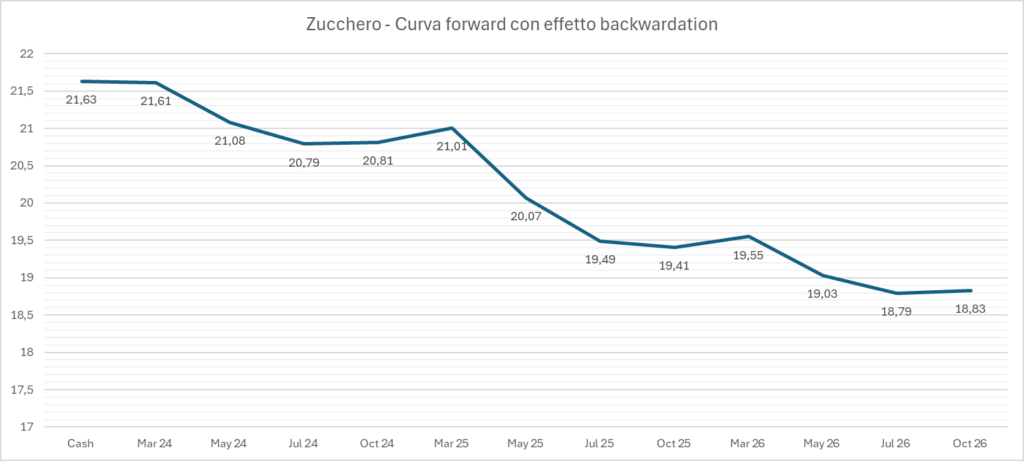

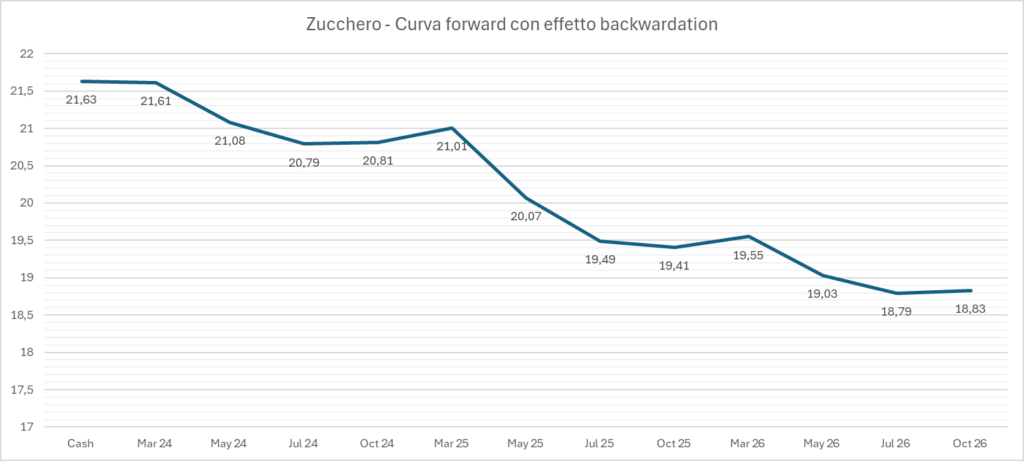

Viceversa, ci possono essere dei casi nei quali la curva assume una forma invertita, ossia i contratti future più onerosi sono quelli con scadenze più vicine. Questa è solitamente un’anomalia rispetto alla condizione standard di contango visto precedentemente. Sono casi nei quali la richiesta di quelle materie prime è molto elevata e gli acquirenti sono disposti a pagarla di più per averle subito. Inoltre è condizione necessaria che ci sia scarsità nell’offerta. Questo effetto prende il nome di backwardation ed è un effetto positivo per l’investitore che si troverà ad acquistare più materie prime allo stesso prezzo nel momento del rollover dei contratti in suo possesso.

Come impattano questi effetti sull’ETC

Se un ETC replica l’andamento di una materia prima come il caffè tramite l’acquisto di contratti future è chiaro che l’effetto di rollover dei contratti verrà ribaltato sull’investitore. Nel momento in cui avverrà il rollover dei contratti con lo stesso capitale sarete in possesso di meno quote. Tra la prima e l’ultima scadenza, i contratti si sono svalutati del -3,8%.

Viceversa se avete acquistato un ETC che replica l’andamento dello zucchero beneficerete dell’effetto backwardation che farà incrementare il numero di contratti nelle vostre mani a parità di capitale investito. Tra la prima e l’ultima scadenza, i contratti ad oggi godrebbero di una rivalutazione del 14%.

Questo effetto chiaramente si somma alle oscillazioni di prezzo del sottostante e renderà il vostro rendimento atteso sicuramente più volatile.

Se volete approfondire il concetto di replica sintetica potete farlo leggendo questo articolo.

La stagionalità delle materie prime

Le materie prime soffrono anche di un effetto dovuto alla stagionalità. La stagionalità non riguarda solamente il periodo dell’anno ma anche alcune news cruciali, come per esempio le quantità in stoccaggio ad una certa data.

Prendiamo ad esempio il gas naturale.

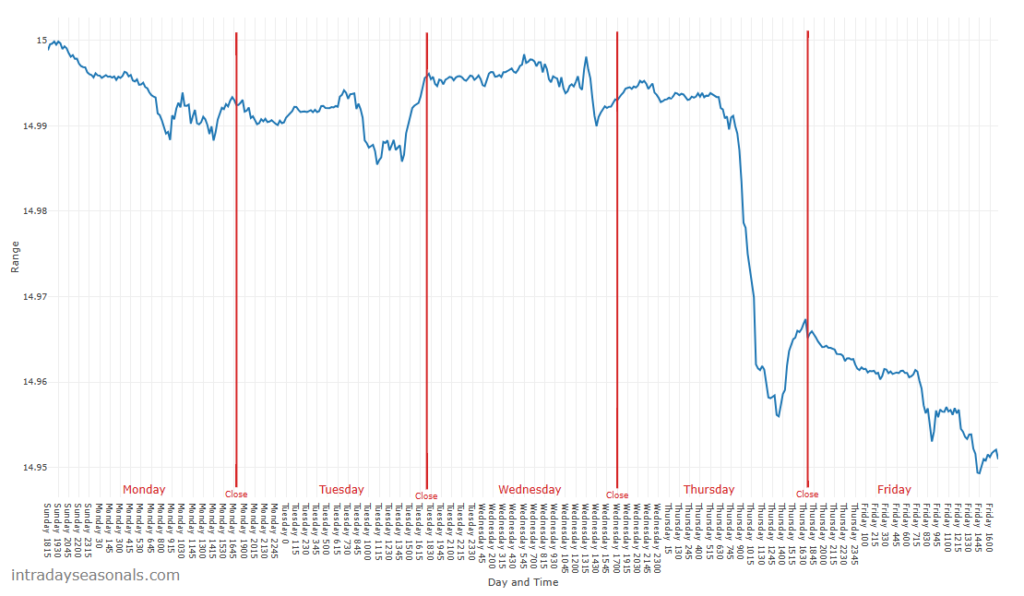

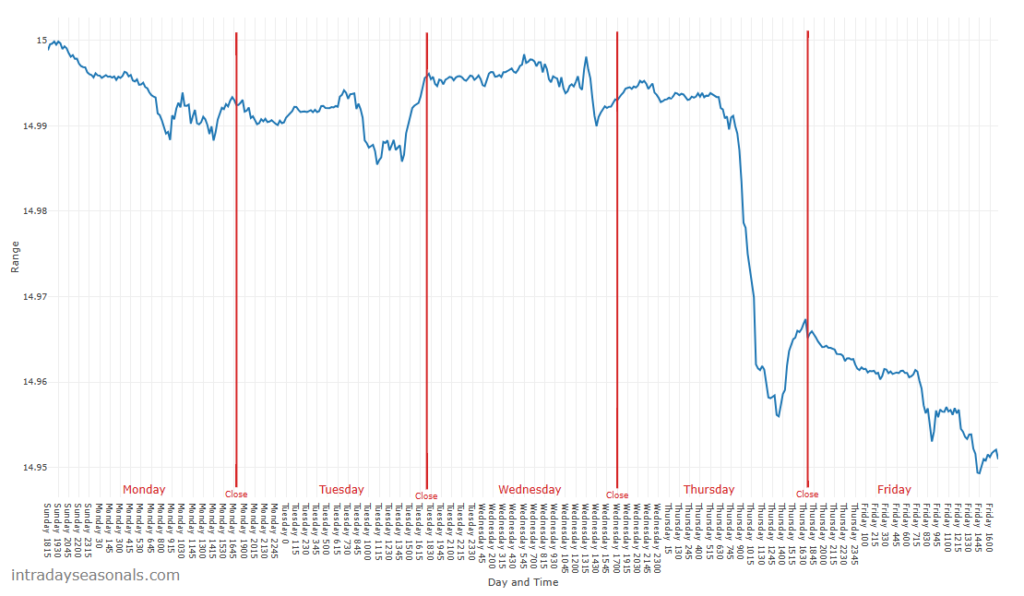

Il gas naturale soffre di una stagionalità settimanale (forse sarebbe più opportuno chiamarla periodicità). Storicamente il giovedì è un giorno fortemente ribassista. Questo perché il giovedì l’Energy Information Administration (EIA) fornisce il report delle quantità in stoccaggio di gas naturale e mediamente le scorte tendono ad essere più elevate delle attese. Questo fa sì che, sempre mediamente, il prezzo del gas naturale il giovedì chiuda in negativo.

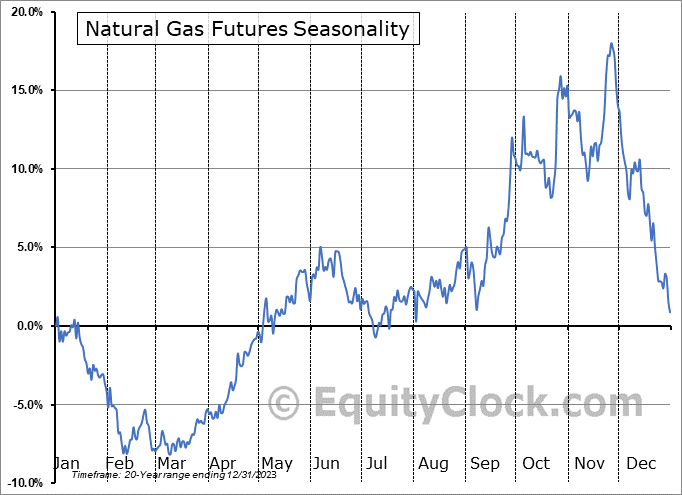

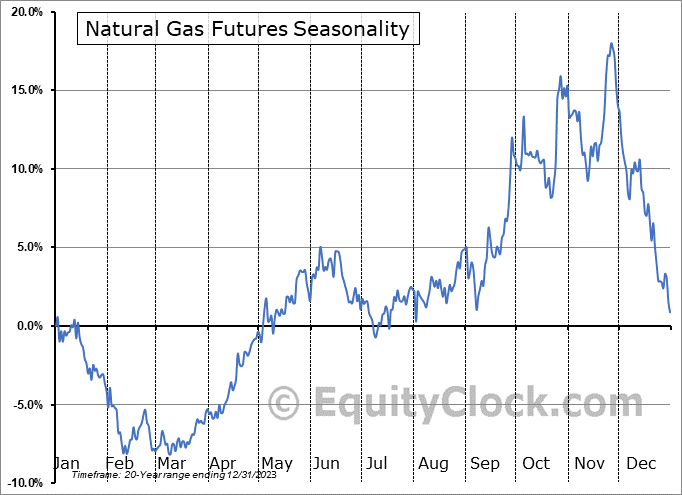

Sempre il nostro amico gas naturale, soffre di una palese stagionalità durante l’anno. Infatti in inverno il prezzo del gas naturale tende a calare per poi aumentare fino ai massimi che mediamente si collocano intorno a ottobre/novembre.

Ma come? In inverno il gas naturale costa meno? Capisco che possa sembrare un ragionamento controintuitivo ma se ci pensate c’è una logica dietro. Durante l’estate e fino all’autunno gli Stati vanno a fare stoccaggio di gas naturale in vista dell’inverno, dove la domanda è maggiore. Vuoi per la capacità di prevedere correttamente le scorte necessarie, vuoi perché da diversi anni a questa parte gli inverni tendono ad essere mediamente più miti rispetto alle attese, la domanda di gas naturale in inverno crolla dato che tutti hanno disponibilità più che sufficienti.

La stagionalità delle materie prime ha un importante impatto sul loro prezzo e non è un aspetto che un investitore può sottovalutare quando decide di investire in ETC.

Investire nelle materie prime: ulteriori punti di attenzione

Altro aspetto da considerare è il famigerato cambio euro/dollaro. Anche se l’ETC è quotato in euro, tutte le quotazioni delle materie prime vengono fatte in dollari a livello internazionale perciò il nostro investimento subirà le conseguenze negative di un apprezzamento dell’euro nei confronti del dollaro e beneficerà di un apprezzamento del dollaro nei confronti dell’euro.

Abbiamo visto in questo articolo come l’effetto cambio può anche essere positivo per il rendimento, ma non lo è mai per la volatilità. I prezzi infatti tenderanno ad oscillare maggiormente rispetto allo stesso strumento quotato in dollari perché l’effetto cambio aggiunge ulteriore scostamento dalla media.

Ulteriore aspetto a cui fare attenzione sono gli ETC che replicano l’andamento di un paniere di materie prime. Ad esempio Invesco Bloomberg Commodity UCITS ETF Acc (CMOD) replica un paniere di materie prime facenti parte delle seguenti categorie: energia, metalli preziosi, metalli industriali, allevamento ed agricoltura. Se già è complesso analizzare un ETC che replica una singola materia prima, analizzarne uno che ne replica un paniere diventa un’impresa impossibile. Basti pensare a quanto complesso possa essere analizzare l’impatto di contango o backwardation su un paniere di materie prime le cui percentuali oscillano nel tempo in base al loro andamento. Personalmente ne sconsiglio fortemente l’acquisto. Li reputo infatti prodotti totalmente inefficienti in ottica di lungo periodo per un investitore retail.

Materie prime ed ETC: le conclusioni

Mia personale opinione è che gli ETC a replica sintetica siano strumenti sconsigliabili per un portafoglio di lungo periodo. Questo perché il loro prezzo oscilla in base a diversi fattori che non riguardano direttamente il sottostante (cambio euro/dollaro e rollover dei contratti future), hanno un forte rischio emittente (parzialmente ridotto in caso di replica sintetica unfunded swap-based, grazie alla presenza di una controparte swap che interagisce con l’emittente) e il prezzo ha delle forti variazioni in base alle news delle autorità oltre che alla stagionalità del sottostante.

Viceversa, gli ETC a replica fisica sono strumenti validi in ottica di lungo periodo. Consentono di aumentare la diversificazione senza grossi rischi aggiuntivi rispetto ad un ETF standard. Ovviamente deve essere valutata la volatilità del sottostante e se lo strumento è utile all’interno del portafoglio in funzione dei nostri obiettivi.

Personalmente l’unico ETC nel quale sto investendo è SGLD, un ETC a replica fisica dell’oro. Inserire un asset come l’oro in portafoglio è una scelta che molti non condividono. In questo articolo ho spiegato le motivazioni per le quali ho deciso di farlo.

Grazie per la lettura.

Se questo articolo ti è stato utile, ecco alcuni modi per supportare il blog (e migliorare le tue finanze):

Strumenti che uso e consiglio

- Scalable Capital – Un broker che uso personalmente. Regime dichiarativo, oltre 2.500 ETF senza commissioni di acquisto, perfetto per PAC automatici.

- Moneyfarm – Gestione patrimoniale automatizzata con sostituto d’imposta. Ideale se non vuoi sbatterti a gestire tutto da solo senza farti mangiare dai costi delle banche tradizionali.

- Hype – Conto corrente a zero spese con IBAN italiano. Usa il codice HELLOHYPER per ottenere fino a 25€ di bonus all’apertura.

Risparmia sulle bollette

- Switcho – Servizio gratuito per trovare automaticamente il miglior fornitore di luce e gas. Il cambio è automatico e senza interruzioni.

Continua a imparare

- Audible – Ascolta i migliori libri di finanza durante i tragitti. Prova gratuita o 0,99€ per 3 mesi.

- Kindle Unlimited – Accesso illimitato a migliaia di ebook, molti gratuiti o scontati. Primo mese gratis.

Questi sono link affiliati. Se decidi di provare questi servizi, il blog riceve una piccola commissione senza alcun costo aggiuntivo per te. Consiglio solo strumenti che uso personalmente o che ritengo validi. Non sei obbligato a usarli, ma se l’hai trovato utile questo articolo, è un modo per supportare il progetto e permettermi di continuare a creare contenuti gratuiti.

Se ti è piaciuto l’articolo, iscriviti per rimanere aggiornato

Niente spam, ti invierò solo un aggiornamento settimanale.

DISCLAIMER

Non sono un consulente finanziario, ma un investitore comune che condivide il proprio percorso. Questo articolo è a scopo educativo. Le performance passate non garantiscono rendimenti futuri. La tassazione, i costi e le performance possono differire dai dati storici. Valuta attentamente la tua situazione personale, tolleranza al rischio e obiettivi finanziari. Se hai dubbi, consulta un professionista qualificato.