Oggi voglio condividere con voi dieci preziose lezioni che possiamo imparare dalle grandi crisi di mercato nella storia.

Storicamente, i mercati hanno sperimentato diverse crisi che hanno avuto impatti significativi sugli investitori. Tuttavia, da queste crisi emergono importanti lezioni che possiamo imparare per migliorare la nostra strategia e la gestione del rischi. Esaminiamo quindi le otto crisi di mercato e vediamo cosa possiamo imparare da ognuna di esse.

1. La Grande Depressione (1929-1939)

Questo periodo di crisi si è sviluppato alla fine degli anni ’20 e si è esteso per quasi un decennio, lasciando un’impronta indelebile sulla società e sull’economia.

Le cause principali della Grande Depressione includono il crollo del mercato azionario del 1929, noto come il “Martedì Nero”, che ha scatenato una spirale di panico e vendite di massa. Inoltre, l’eccessivo indebitamento delle famiglie americane, abituatesi a investire in azioni o a comprare beni di lusso a credito, ha contribuito al collasso finanziario quando le banche hanno iniziato a richiedere indietro i prestiti.

Altre cause rilevanti sono state le politiche protezionistiche adottate da alcuni paesi, come il Tariff Act del 1930, che ha danneggiato il commercio internazionale, e la conseguente caduta della produzione industriale, che ha portato a una contrazione economica su vasta scala.

Le conseguenze della Grande Depressione sono state devastanti. Milioni di persone hanno perso il lavoro, i tassi di disoccupazione hanno raggiunto livelli spaventosi e la povertà si è diffusa rapidamente. La crisi bancaria è esplosa con il crollo delle banche e il sistema finanziario è stato duramente colpito. La fiducia dei consumatori è crollata, portando a una riduzione drastica della spesa e del consumo.

Per quanto riguarda i mercati azionari, la Grande Depressione ha causato un crollo senza precedenti dei prezzi delle azioni. Il Dow Jones Industrial Average ha perso circa il 90% del suo valore durante questo periodo, mentre molti altri mercati azionari hanno subito perdite simili. Gli investitori hanno perso fiducia nel sistema finanziario e molti hanno venduto le loro azioni per limitare le perdite o per ottenere liquidità. Le aziende, a loro volta, hanno ridotto gli investimenti e le espansioni, alimentando ulteriormente il declino dei mercati azionari.

Questa crisi economica ha portato a importanti riforme regolamentari nel settore finanziario. Negli Stati Uniti, ad esempio, è stata creata la Securities and Exchange Commission (SEC) per regolamentare i mercati finanziari e prevenire abusi futuri.

Le riforme implementate dopo questa crisi hanno contribuito a plasmare il mondo finanziario moderno, cercando di prevenire simili catastrofi economiche in futuro.

La lezione che ci possiamo portare a casa è che la diversificazione è cruciale. Possiamo infatti imparare che concentrare troppo il proprio portafoglio su un singolo settore o attività può portare a perdite catastrofiche quando si verificano crolli del mercato azionario.

La diversificazione, distribuendo i rischi su una gamma di asset diversi, può aiutare a ridurre l’impatto di una singola perdita sul portafoglio complessivo.

2. Il “Black Monday” e il crollo del mercato azionario del 1987

Il 19 ottobre 1987, conosciuto come “Black Monday”, rappresentò uno dei più grandi crolli dei mercati azionari nella storia finanziaria moderna.

Una delle principali cause del Black Monday fu l’eccessiva speculazione che aveva preso piede nei mercati azionari. Un’elevata disponibilità di capitale e una crescente fiducia degli investitori avevano alimentato questa speculazione, portando a valutazioni delle azioni molto elevate rispetto ai fondamentali delle aziende. Di conseguenza, i mercati erano diventati estremamente vulnerabili.

Inoltre, i mercati finanziari erano fortemente interconnessi a livello internazionale. Le tensioni economiche e politiche all’estero avevano un impatto diretto sul sentiment degli investitori, amplificando il panico durante il crollo.

Anche la presenza crescente della tecnologia e degli algoritmi nel trading ha giocato un ruolo significativo. Questi strumenti hanno aumentato la velocità e l’ampiezza delle vendite di massa, accelerando la discesa dei mercati.

Le conseguenze del Black Monday sono state devastanti. L’indice Dow Jones Industrial Average ha subito una perdita del 22% in una sola giornata, e anche altri mercati globali hanno registrato perdite significative. Il panico degli investitori ha generato vendite di massa, contribuendo a una contrazione dell’attività economica su scala mondiale.

Le banche centrali di tutto il mondo sono dovute intervenire per stabilizzare i mercati, implementando politiche di stimolo e monitoraggio. Questo evento ha anche scatenato un riesame delle pratiche di regolamentazione e degli approcci agli investimenti.

Il Black Monday del 1987 offre una lezione fondamentale: non lasciarsi guidare dall’emotività nei momenti di crisi finanziaria. Durante quel crollo storico, il panico degli investitori ha alimentato vendite di massa e amplificato le perdite sui mercati.

L’emotività può portare a decisioni irrazionali e dannose per gli investimenti a lungo termine. È essenziale mantenere la calma e adottare una prospettiva razionale durante periodi di volatilità estrema.

La lezione del Black Monday del 1987 è quella di essere disciplinati durante le crisi finanziarie. Questo significa resistere alla tentazione di vendere in fretta per timore di ulteriori perdite e, invece, prendere decisioni informate basate su una visione a lungo termine. Mantenere la calma e la razionalità durante i periodi di turbolenza finanziaria porta a migliori risultati. Questo è possibile principalmente se abbiamo ben chiara la nostra filosofia d’investimento e abbiamo pianificato con accuratezza.

3. Bolla delle dot-com (2000-2002)

La bolla delle dot-com è stata un fenomeno peculiare che ha segnato la fine degli anni ’90 e l’inizio del nuovo millennio. Questa fase è stata caratterizzata da un’esplosione di entusiasmo e investimenti intorno alle aziende tecnologiche e internet, alimentata da una combinazione di innovazione tecnologica, facile accesso al capitale e aspettative irrealistiche di crescita esponenziale.

La bolla delle dot-com è stata innescata principalmente dall’euforia e dall’ottimismo eccessivo verso le nuove aziende tecnologiche emergenti. Gli investitori, spinti dalla promessa di profitti veloci e da narrazioni convincenti di trasformazione digitale, hanno riversato capitali in startup e aziende tecnologiche, spesso senza prestare molta attenzione ai fondamentali finanziari. Questa frenesia ha portato a valutazioni stratosferiche delle aziende basate più sulle prospettive future che sui risultati attuali.

La facilità di accesso al capitale attraverso fondi di venture capital e mercati IPO ha alimentato ulteriormente la crescita della bolla. Nuove società potevano raccogliere capitali con facilità, anche senza una chiara via verso la redditività, incoraggiando comportamenti rischiosi e una corsa all’espansione ad ogni costo.

Il punto di svolta della bolla delle dot-com è arrivato all’inizio del 2000, quando gli investitori hanno iniziato a rendersi conto che molte delle aziende tecnologiche non erano in grado di tradurre le promesse in profitti reali. Le vendite di massa hanno avuto inizio, portando a un crollo dei prezzi delle azioni delle società internet. Il NASDAQ Composite Index, che include molte aziende tecnologiche, ha perso oltre il 50% del suo valore tra il marzo 2000 e l’ottobre 2002.

Molti investitori hanno subito perdite considerevoli e molte aziende tecnologiche sono fallite o hanno subito un significativo ridimensionamento. Si è verificata una recessione nel settore tecnologico e nell’industria delle telecomunicazioni, con un impatto tangibile sull’occupazione e sulla fiducia dei consumatori.

È importante essere consapevoli dei segni delle bolle speculative e agire con prudenza per evitare di essere coinvolti in tali situazioni. È essenziale valutare attentamente i fondamentali delle aziende e evitare di farsi prendere dall’entusiasmo eccessivo durante periodi di crescita esponenziale del mercato.

4. Crisi finanziaria globale (2007-2008)

La crisi finanziaria globale del 2008 è stata una delle più gravi e complesse crisi economiche della storia recente. Le sue cause possono essere ricondotte a una serie di fattori interconnessi che hanno creato una tempesta perfetta nell’ambito del sistema finanziario internazionale.

Una delle principali cause della crisi è stata l’eccessiva espansione del settore immobiliare negli Stati Uniti, accompagnata da un aumento dei prestiti ipotecari subprime. Le banche e altre istituzioni finanziarie hanno concesso mutui a acquirenti con bassa solvibilità creditizia, spesso senza garanzie adeguate. Questi mutui sono stati poi confezionati in titoli complessi e venduti a investitori in tutto il mondo, contribuendo a diffondere il rischio in modo diffuso nel sistema finanziario globale.

Inoltre l’uso diffuso di strumenti finanziari derivati complessi, come i credit default swap (CDS), ha amplificato il rischio sistemico. Le istituzioni finanziarie hanno assunto livelli insostenibili di leva finanziaria, rendendole estremamente vulnerabili a shock eccessivi.

Il crollo delle bolle immobiliari negli Stati Uniti nel 2007 ha innescato la crisi, causando perdite significative per le banche e altre istituzioni finanziarie. La mancanza di fiducia nel sistema bancario ha portato a una crisi di liquidità e creditizia, con gravi ripercussioni sui mercati finanziari globali.

Le conseguenze della crisi finanziaria globale sono state estese e durature. Molte banche sono fallite o sono state salvate con interventi governativi, mentre altre istituzioni finanziarie hanno subito perdite considerevoli. Il mercato immobiliare è crollato in molti paesi, causando un aumento del tasso di disoccupazione e una contrazione economica su vasta scala.

Gli investitori hanno subito perdite significative sui loro portafogli, mentre i risparmiatori hanno visto evaporare i loro investimenti pensionistici e di lungo termine. I governi sono dovuti intervenire con pacchetti di stimolo economico e misure di salvataggio per stabilizzare i mercati finanziari e prevenire una recessione ancora più profonda.

La crisi finanziaria globale del 2008 ha evidenziato i rischi intrinseci del sistema finanziario mondiale e ha sottolineato l’importanza di una regolamentazione efficace e di pratiche prudenti di gestione del rischio.

Al di là dell’importanza di stare alla larga da ciò che non si capisce (la complessità di un prodotto finanziario non è in nessun modo sinonimo di sicurezza), la lezione che possiamo apprendere è che il rischio di credito sistemico è un rischio concreto in determinati eventi. E’ fondamentale quindi monitorare periodicamente i livelli di indebitamento dei Governi e delle istituzioni finanziarie e diversificare i propri risparmi su più di un istituto di credito.

5. Crisi del petrolio del 1973

La crisi del petrolio del 1973 è stata innescata dalla decisione dell’OPEC (Organizzazione dei Paesi Esportatori di Petrolio) di imporre un embargo sulle esportazioni di petrolio verso gli Stati Uniti e altri paesi occidentali, in risposta al sostegno statunitense a Israele durante la guerra del Kippur del 1973. Questo embargo ha portato a una repentina e significativa riduzione dell’offerta di petrolio sul mercato internazionale.

Contemporaneamente, la nazionalizzazione delle industrie petrolifere in alcuni paesi dell’OPEC ha ulteriormente ridotto l’offerta globale di petrolio. Altri fattori, come l’aumento della domanda di petrolio nei paesi industrializzati e l’instabilità politica in Medio Oriente, hanno contribuito ad aggravare la situazione.

I prezzi del petrolio sono schizzati alle stelle, quadruplicando nel giro di pochi mesi, con un impatto significativo sull’inflazione e sull’economia globale. Le economie dipendenti dal petrolio hanno subito una forte contrazione dell’attività economica, causando inflazione e recessione in molti paesi.

L’impatto è stato di una maggiore volatilità nei mercati finanziari. Le azioni e le obbligazioni delle società legate al settore energetico hanno subito forti fluttuazioni, mentre le economie nazionali hanno lottato per adattarsi a un ambiente economico radicalmente cambiato.

Le conseguenze della crisi hanno portato a cambiamenti strutturali nell’industria petrolifera, con una maggiore attenzione verso l’efficienza energetica, le fonti alternative di energia e la diversificazione delle fonti di approvvigionamento.

La lezione da apprendere è che la diversificazione è essenziale non solo tra diverse classi di asset, ma anche all’interno di specifiche classi di asset come le materie prime. Acquistare una singola commodity non costituisce un vero investimento nelle materie prime; anzi, può essere più dannoso che utile, a causa dell’effetto contango e del rischio specifico associato. Pertanto, è fondamentale diversificare sia tra diverse classi di asset che all’interno delle singole classi di asset.

6. La crisi finanziaria asiatica del 1997

Prima della crisi finanziaria asiatica, molti paesi asiatici come Thailandia, Indonesia e Corea del Sud avevano sperimentato un rapido sviluppo economico basato su investimenti eccessivi e speculazioni nei settori immobiliare e finanziario. Questi paesi finanziarono il loro sviluppo attraverso ingenti prestiti esteri, accumulando debiti denominati in valuta straniera. Quando la crisi colpì, la svalutazione delle valute locali rese più difficile il rimborso di questi debiti.

In aggiunta, la fragilità del sistema bancario aggravò la situazione. Le banche asiatiche erano esposte a rischi elevati a causa di prestiti non performanti e pratiche di finanziamento rischiose, senza una regolamentazione adeguata. La crisi si diffuse rapidamente ad altri paesi asiatici e ebbe effetti negativi su economie al di fuori della regione, causando un clima generale di incertezza e instabilità nei mercati finanziari globali.

Le conseguenze della crisi del 1997 furono gravi. I mercati azionari e valutari dei paesi colpiti subirono forti crolli, con le valute locali che si deprezzarono drasticamente rispetto al dollaro statunitense e ad altre valute straniere. Ciò portò alla fuga di capitali da parte degli investitori stranieri, peggiorando ulteriormente la situazione economica e finanziaria.

I paesi asiatici colpiti furono costretti ad adottare severe misure di austerità e politiche di riforma economica per affrontare la crisi, il che portò a una recessione economica con aumento della disoccupazione e contrazione dell’attività economica. Il Fondo Monetario Internazionale (FMI) intervenne fornendo assistenza finanziaria e programmi di riforma, imponendo condizioni rigide per il ripristino della stabilità economica e finanziaria.

In termini di impatti globali, la crisi dell’Asia emergente del 1997 causò perdite agli investitori internazionali, problematiche per le banche che avevano investito nei mercati emergenti, e ridusse i flussi di capitale verso le economie emergenti. Ciò portò a un generale aumento dell’avversione al rischio e a una revisione delle strategie di investimento a livello globale.

Quello che possiamo imparare è che gli investimenti nei mercati emergenti possono essere più remunerativi ma perché sono più rischiosi. Questo vale tanto per le azioni quanto per le obbligazioni, in particolare quelle high yield. E’ importante quindi capire che i mercati emergenti possono offrire opportunità, ma richiedono anche una comprensione approfondita dei rischi specifici ai quali questi mercati ci espongono se investiamo in essi.

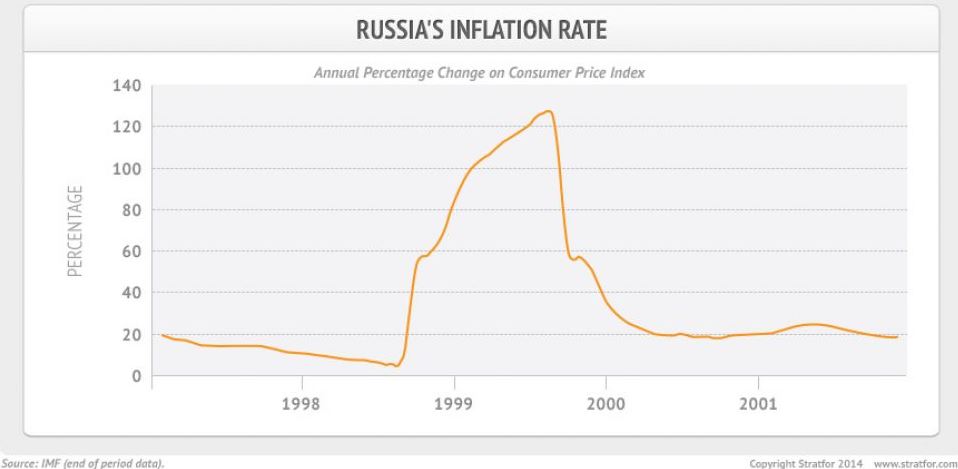

7. La crisi finanziaria russa del 1998

Una delle principali cause della crisi finanziaria russa del 1998 fu il crollo dei prezzi delle materie prime, essendo la Russia fortemente dipendente dalle entrate derivanti dalle esportazioni di petrolio e altre materie prime. Questo crollo ridusse significativamente le entrate del governo russo e mise sotto pressione l’economia nazionale.

Inoltre, la Russia affrontava gravi problemi strutturali e era segnata da alti livelli di corruzione, che contribuirono a una gestione economica inefficace e a una mancanza di trasparenza nel sistema finanziario. Le banche russe erano deboli e poco regolamentate, con alti livelli di prestiti non performanti e scarsa governance, rendendo difficile per loro reperire finanziamenti e mantenere la stabilità.

La crisi valutaria, dovuta alla perdita di fiducia nel rublo, causò un crollo della valuta nazionale e portò a una significativa svalutazione. Nel 1998, la Russia annunciò un default sul suo debito sovrano, creando turbolenze sui mercati finanziari globali e danneggiando la fiducia degli investitori internazionali.

I mercati azionari russi subirono pesanti perdite, con molte aziende e istituzioni finanziarie che dichiararono bancarotta o subirono significativi ridimensionamenti. La crisi causò una grave recessione economica in Russia, con un aumento dell’inflazione, della disoccupazione e della povertà.

Globalmente, la crisi russa generò instabilità nei mercati emergenti e contagio finanziario ad altri paesi con economie simili. Gli investitori internazionali subirono pesanti perdite a causa del crollo dei mercati russi e del default sul debito sovrano, portando a un aumento dell’avversione al rischio a livello globale.

Questa crisi ci deve insegnare a valutare in modo opportuno il rischio cambio. Esporsi ad un’unica valuta non è mai un’operazione saggia. La diversificazione valutaria è molto più accessibile rispetto a qualche anno fa e diversificare le valute presenti nel proprio portafoglio titoli è importante tanto quanto diversificare gli asset.

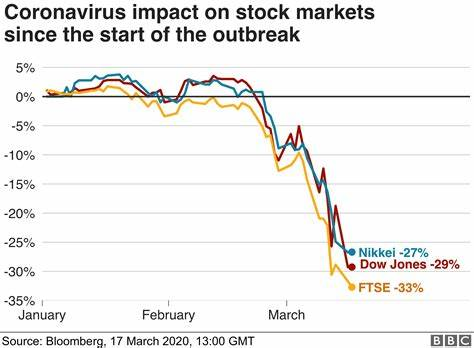

8. Pandemia da COVID-19 (2020-2021)

La diffusione del nuovo coronavirus SARS-CoV-2 è stata la causa principale della pandemia, che si è rapidamente diffusa tra le persone attraverso il contatto diretto e in ambienti affollati. La globalizzazione e i viaggi internazionali hanno facilitato la diffusione del virus su scala mondiale, mentre la mancanza di immunità preesistente nella popolazione ha reso più difficile contenerne la propagazione.

Le conseguenze della pandemia sono state ampie e hanno avuto un impatto significativo sui mercati finanziari globali. I principali impatti includono il crollo dei mercati azionari, caratterizzati da forte volatilità a causa dell’incertezza economica e della paura di una recessione globale. Le attività economiche sono state fortemente ridotte a causa dei lockdown e delle restrizioni, con chiusure di aziende e perdite di posti di lavoro.

I governi di tutto il mondo hanno implementato politiche di stimolo economico senza precedenti, inclusi tagli dei tassi di interesse e programmi di aiuti finanziari, per sostenere le economie durante la crisi. Queste politiche hanno influenzato i mercati finanziari, con impatti sui tassi di interesse e sulla liquidità.

La pandemia ha causato un rallentamento dell’attività economica globale, influenzando i profitti aziendali e le aspettative di crescita. Alcuni settori, come tecnologia e sanità, hanno beneficiato della pandemia, mentre altri settori, come turismo e trasporti, hanno subito gravi perdite.

Ciò che dobbiamo imparare dalla pandemia COVID è quanto siano imprevedibili gli eventi esterni e l’importanza di costruire un portafoglio antifragile. E’ fondamentale prepararsi a quelli che vengono definiti cigni neri (anche se lo stesso Taleb non definisce la pandemia come cigno nero, dato che le pandemie sono eventi che sono sempre esistiti e sempre ci saranno) e a essere flessibili nelle strategie di investimento.

Conclusioni

| Crisi di mercato | Lezione da apprendere |

|---|---|

| La Grande Depressione | Diversificare il portafoglio tra più asset class diverse |

| Il Black Monday | Saper gestire emotivamente i ribassi |

| Lo scoppio della bolla delle dot-com | Saper gestire emotivamente la FOMO |

| La crisi finanziaria globale | Diversificare gli istituti finanziari per contrastare sia il rischio di credito idiosincratico che quello sistemico |

| La crisi del petrolio del 1973 | Diversificare anche tra strumenti appartenenti ad una singola asset class |

| La crisi finanziaria asiatica del 1997 | Maggiore è il rendimento potenziale, maggiore è il rischio che dobbiamo attenderci |

| La crisi finanziaria russa del 1998 | Diversificare non solo gli asset ma anche le valute |

| La pandemia da COVID 19 | Dobbiamo perseguire l’antifragilità nella scelta degli asset |

In definitiva, ogni crisi di mercato nella storia finanziaria ci offre preziose lezioni da imparare.

Dalla Grande Depressione agli eventi più recenti come la crisi del 2008 e la pandemia del 2020, ogni evento ci ricorda l’importanza di essere preparati, disciplinati e consapevoli dei rischi.

Il fatto di essere investitori esperti o alle prime armi non ci mette a riparo di comportamenti potenzialmente dannosi ed è fondamentale comprendere queste lezioni, in quanti può aiutarci a gestire meglio il portafoglio e adattarsi alle varie condizioni del mercato.

Non c’è una formula magica per evitare completamente le crisi di mercato, ma essere consapevoli delle lezioni del passato può insegnarci molto. Mantenere la calma, diversificare il portafoglio, monitorare da vicino i livelli di debito e avere una visione a lungo termine sono tutti elementi chiave per proteggere il tuo patrimonio e raggiungere gli obiettivi finanziari nel lungo periodo.

Grazie per la lettura.

Se ti è piaciuto l’articolo, iscriviti per rimanere aggiornato

Niente spam, ti invierò solo un aggiornamento settimanale.