Il 48% degli investitori istituzionali intervistati da Bloomberg si aspettava una recessione negli USA nel 2023 (fonte). L’economia statunitense è cresciuta su base annuale del 4.9% (fonte).

Il Fondo Monetario Internazionale si aspettava una recessione per l’economia italiana (fonte). Il nostro PIL è cresciuto dello 0.7% su base annua al terzo trimestre (fonte).

L’inflazione italiana su base annua risulta essere del 5.7% per l’indice generale e il 5.1% quella di fondo (fonte). Il dato è di novembre 2023. Quello effettivo verrà pubblicato a gennaio 2024.

La maggior parte delle grandi banche si aspettava una crisi del mercato azionario. La previsione più rosea per l’indice S&P500 per il 2023 quotava 4.500 a fine anno (fonte). Ad oggi l’S&P 500 quota 4750 (fonte).

L’indice MSCI World nel 2023 ha reso il 18,50% (fonte). L’S&P500 nel 2023 ha reso il 22% (fonte). Un investimento in un portafoglio 60/40 (60% SWDA / 40% VGEA) nel 2023 ha reso il 6,75% (il 2022 è stato il terzo peggior anno della storia dalla Grande Depressione ad oggi per un portafoglio 60/40). Il portafoglio era stato dichiarato morto (fonte).

Un’euro oggi ha un potere d’acquisto pari a 95 centesimi di euro a fine 2022.

I miei investimenti

Quali sono i miei obiettivi di lungo termine

Prima di fare un recap di come sono andati i miei investimenti, è giusto fare una panoramica dei miei obiettivi di investimento essenziali ed auspicabili. Questo per dare un po’ di contesto al portafoglio. Credo comunque che a breve scriverò un articolo completamente dedicato ai miei obiettivi, come li traccio e come li monitoro.

I miei obiettivi di investimento essenziali sono:

- Prole: investimento per i figli con scadenza nel 2039;

- Azzerare gap previdenziale mio e di mia moglie entro età pensionabile senza considerare la pensione pubblica (solo previdenza complementare).

Gli obiettivi di investimento auspicabili sono:

- la possibilità mia o di mia moglie di fare part-time;

- la capacità di essere finanziariamente indipendenti almeno 10 anni prima dell’età pensionabile.

Come sono andati i miei investimenti

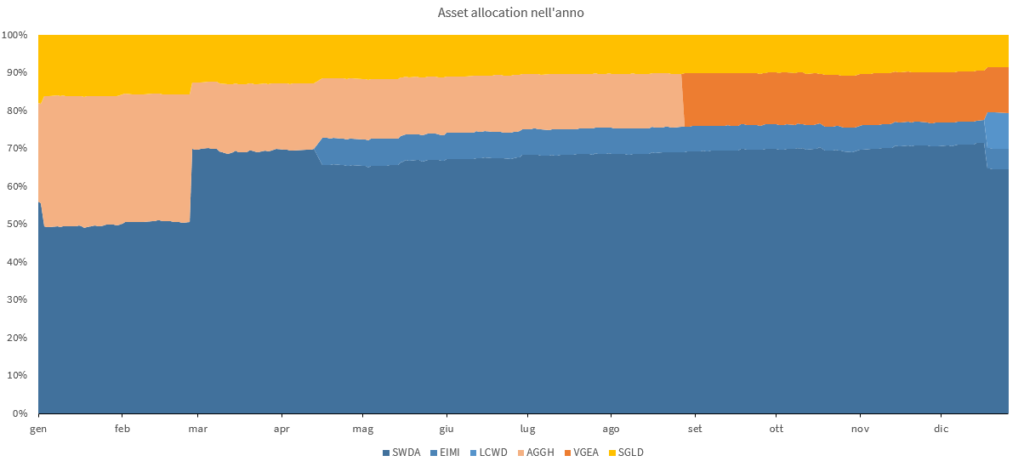

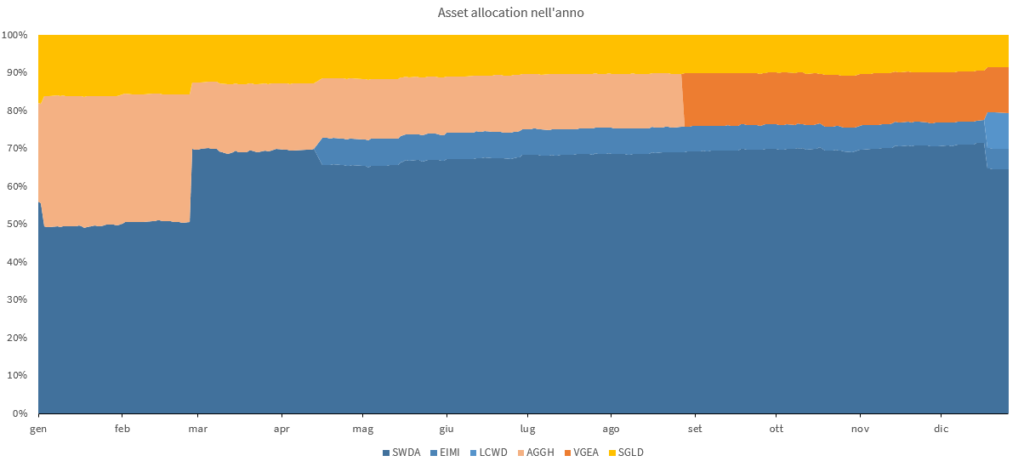

Al momento il mio portafoglio è composto da 80% azioni, 12% obbligazioni e 8% oro. Rispetto all’inizio dell’anno ho favorito fortemente l’investimento azionario. Potete vedere l’evoluzione di come ho allocato gli asset nel mio portafoglio durante tutto l’anno dai colori. In blu/azzurro la parte azionaria (SWDA, EIMI, LCWD). In arancione la parte obbligazionaria (AGGH poi sostituito con VGEA. Il motivo l’ho scritto in questo articolo). In giallo l’oro (SGLD).

Le principali variazioni al portafoglio le ho avute:

- a marzo quando ho investito quattordicesima + bonus produzione + una buona parte di liquidità che tenevo sul conto (per dei lavori che dovevo fare ma che poi fortunatamente non sono stati necessari) in SWDA fottendomene allegramente delle altre componenti di portafoglio;

- a metà aprile quando ho aggiunto gli emergenti (EIMI) in ottica di massima diversificazione, anche se la percentuale è talmente ininfluente che non so se è stata una scelta sensata;

- a settembre quando ho switchato ETF obbligazionario globale con copertura valutaria (AGGH) con obbligazionario governativo europeo (VGEA). La duration del fondo è rimasta pressoché la stessa. Con la vendita di AGGH ho generato qualche minus che dovrò compensare nei prossimi 4 anni;

- a dicembre quando ho acquistato un secondo ETF azionario globale (LCWD). Questa è stata una scelta dettata da imposizioni familiari a cui un pover’uomo può solo sottostare (MATRIARCATOH!). Per farla breve ho un file dove suddivido i portafogli per obiettivi quindi è tutto ben disposto in cassetti dedicati, ma investendo con Fineco e non avendo la possibilità di frammentare l’investimento nello stesso ETF in più portafogli separati, mia moglie si è scazzata perché i soldi destinati ai figli non erano ben distinguibili dagli altri ma finivano tutti nello stesso strumento a fare cumulo. Ho dovuto quindi suddividere la quota azionaria destinata alla prole su un ETF dedicato e per farlo ho scelto LCWD (TER più basso di SWDA, molto liquido, tracking error pressoché nullo).

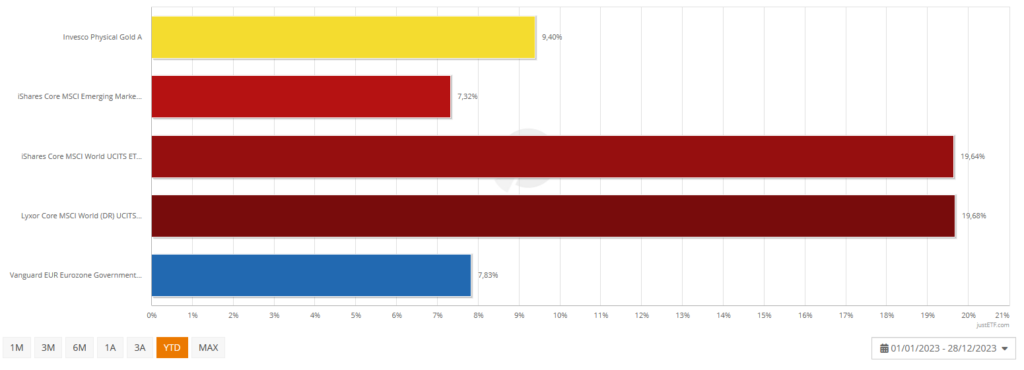

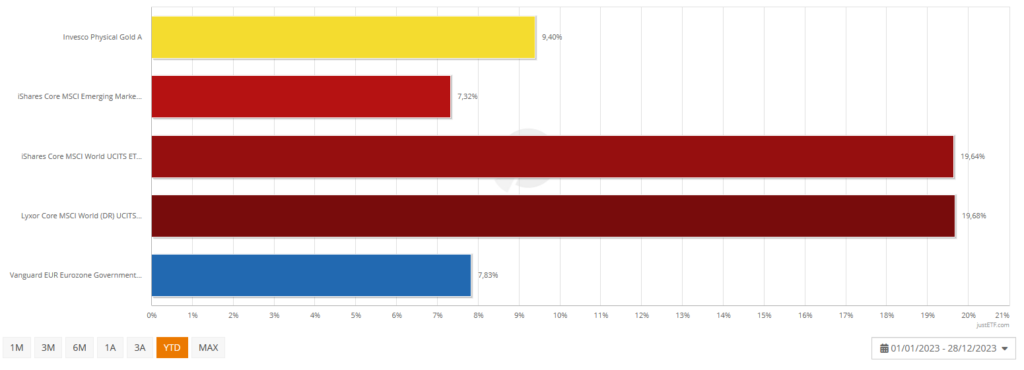

Gli ETF in portafoglio sono andati piuttosto bene.

Ad eccezione del trimestre agosto/settembre/ottobre l’azionario ha fatto faville rispetto alle attese. Gli emergenti hanno azzoppato un po’ i rendimenti ma data la percentuale irrisoria in portafoglio l’impatto è stato trascurabile. L’oro ha fatto molto bene. Con l’economia statunitense che non accenna a rallentare, non sembrava esserci spazio per un bene rifugio e invece sono rimasto piacevolmente colpito. Il povero e bistrattato ETF obbligazionario invece dopo aver toccato i minimi ad ottobre sta risalendo la china. E’ sicuramente un buon momento per avere in portafoglio questo tipo di prodotti, a differenza degli scorsi anni. Le aspettative di un taglio dei tassi stanno li facendo tornare più appetibili che mai.

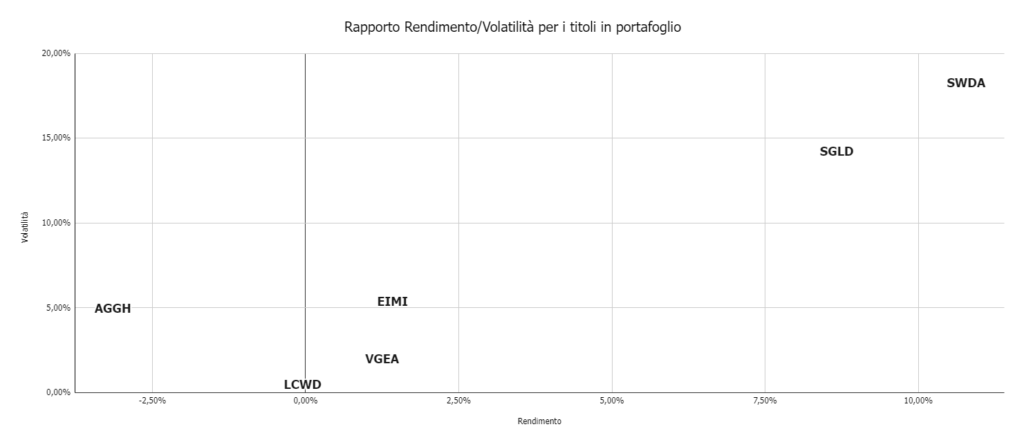

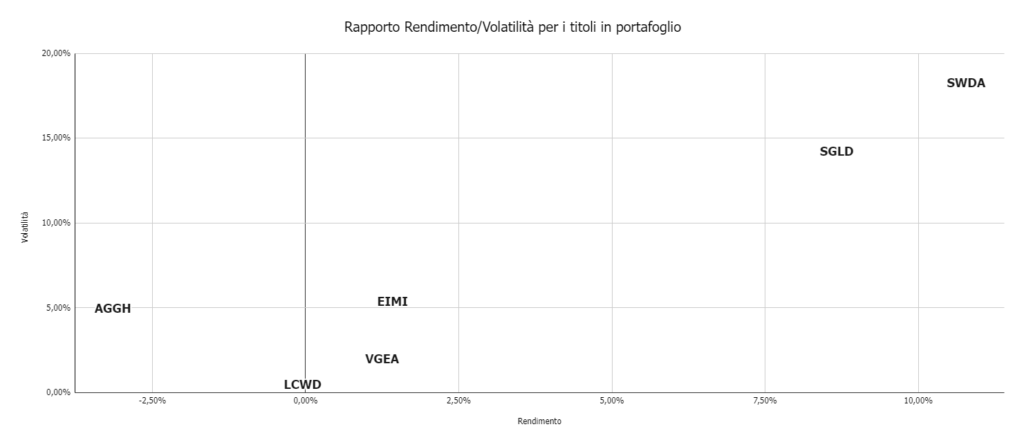

Di seguito un grafico che mostra invece il rapporto tra rendimento e volatilità degli strumenti in portafoglio. Entrambe le statistiche sono state calcolate da quando lo strumento è stato acquistato la prima volta. Ecco perché ad esempio LCWD ha rendimento e volatilità prossime allo zero. Come periodo di detenzione sicuramente SWDA è il prodotto con uno storico maggiore seguito da SGLD.

In generale il 2023 è stato comunque un ottimo anno. Il portafoglio quest’anno ha chiuso con un Money Weighted Rate of Return (MWRR) del 14.25%. Dall’inizio del 2020 sto viaggiando con un MWRR del 7% e una deviazione standard annuale del 10%. Utilizzando come Risk Free Rate l’Euro short term rate (€str) che mentre sto scrivendo è al 3,9% lo Sharpe Ratio del portafoglio è di 0,31.

Facendo un brutale confronto con un portafoglio 80/20 utilizzando una combinazione VWCE/VAGF o 100% azionario solo VWCE dal 2020 ad oggi, questi sono i risultati.

| Periodo di analisi 2020-2023 | 80% VWCE/20% VAGF | 100% VWCE | IL MIO PORTAFOGLIO |

|---|---|---|---|

| Rendimento | 5,58% | 7,88% | 7,06% |

| Deviazione standard | 13,46% | 16,41% | 10,09% |

| Indice di Sharpe | 0,12 | 0,24 | 0,31 |

Rispetto ad un portafoglio 80/20 non c’è storia. Rendimento maggiore e deviazione standard minore. Rispetto ad un investimento al 100% su VWCE ho sacrificato uno 0,80% di rendimento “risparmiandomi” un 6% di volatilità in più. Questo è chiaramente visibile dallo Sharpe Ratio, che ci dice quanto rendimento corretto per il rischio il portafoglio ha portato a casa.

Certo, a chi non frega niente della volatilità e ha uno stomaco di ferro, avrà occhio solo che per la prima riga. A chi invece interessa mediare sulla volatilità senza sacrificare eccessivamente il rendimento, spero apprezzerà i risultati ottenuti. Ce ne saranno sicuramente altri che han fatto meglio e altri che han fatto peggio, ma rispetto al benchmark di riferimento sono soddisfatto.

Un’analisi quantitativa dei miei investimenti

Questa parte di articolo è un po’ più tecnica ma ho deciso di riportarla più per passione che per altro. Secondo me un investitore retail che fa dell’investimento passivo la sua unica arma non ha necessità di conoscere cosa sia il Value at risk, il Conditional Value at risk, lo Scaling risk e come si fa girare un metodo Monte Carlo.

Per chi si volesse continuare nella lettura consiglio di dare un’occhiata preliminare a questo articolo.

Recuperato lo storico dei prezzi giornalieri degli ETF in portafoglio e le relative percentuali di allocazione, possiamo calcolare il Value at Risk (valore a rischio), d’ora in poi VaR. Il VaR è una modalità di quantificazione del rischio relativa a potenziali perdite di un portafoglio. E’ calcolato per intervalli di confidenza, solitamente al 90%, 95% e 99%.

In pratica, data una gaussiana dei rendimenti giornalieri, possiamo stimare qual è la perdita potenziale alla quale andiamo incontro dato un certo intervallo di confidenza.

Nell’immagine di seguito ho riportato la rappresentazione della distribuzione dei rendimenti storici giornalieri dei titoli in portafoglio considerando un orizzonte temporale decennale. Applicando quindi il calcolo del valore a rischio per tre intervalli di confidenza abbiamo che giornalmente dovrei aspettarmi una perdita del portafoglio dello 0,83% per un intervallo di confidenza del 90%, del 1,22% per un intervallo di confidenza del 95% e del 2,32% per un intervallo di confidenza del 99%.

Detto in altre parole, abbiamo una probabilità dell’1% di incorrere in una perdita giornaliera uguale o maggiore del 2,32%.

Questa però non è la perdita massima effettiva alla quale possiamo andare incontro. Può infatti succedere che un evento finisca al di fuori dell’intervallo di confidenza. Nel caso questo succeda, il Conditional Value at Risk (d’ora in poi CVaR) ci dice qual è la media delle perdite possibili oltre l’intervallo di confidenza scelto. Dall’immagine seguente possiamo vedere che la media delle perdite giornaliere possibili oltre l’intervallo di confidenza del 90% è del 1,51%, la media delle perdite giornaliere possibili oltre l’intervallo del 95% è del 2,02% e la media delle perdite giornaliere possibili oltre l’intervallo di confidenza del 99% è del 3,58%.

Possiamo riportare il valore a rischio calcolato su rendimento e deviazione standard giornaliera su base mensile o annuale moltiplicando il VaR per la radice quadrata dei giorni di apertura di mercato in un mese o in un anno. Per convenzione vengono utilizzati 21 giorni su base mensile e 252 su base annuale.

Riportando quindi un VaR con intervallo di confidenza al 99% su base annuale, abbiamo una probabilità dell’1% di incorrere in una perdita uguale o maggiore del 36,8%. Applicando lo stesso concetto al CVaR, otteniamo che la media delle massime perdite possibili in un anno per il mio portafoglio è del 56,8%.

Una valutazione applicando il metodo Monte Carlo

Come scritto precedentemente, la valutazione su VaR e CVaR è stata fatta partendo dall’analisi storica dei rendimenti degli ETF contenuti in portafoglio da 10 anni a questa parte.

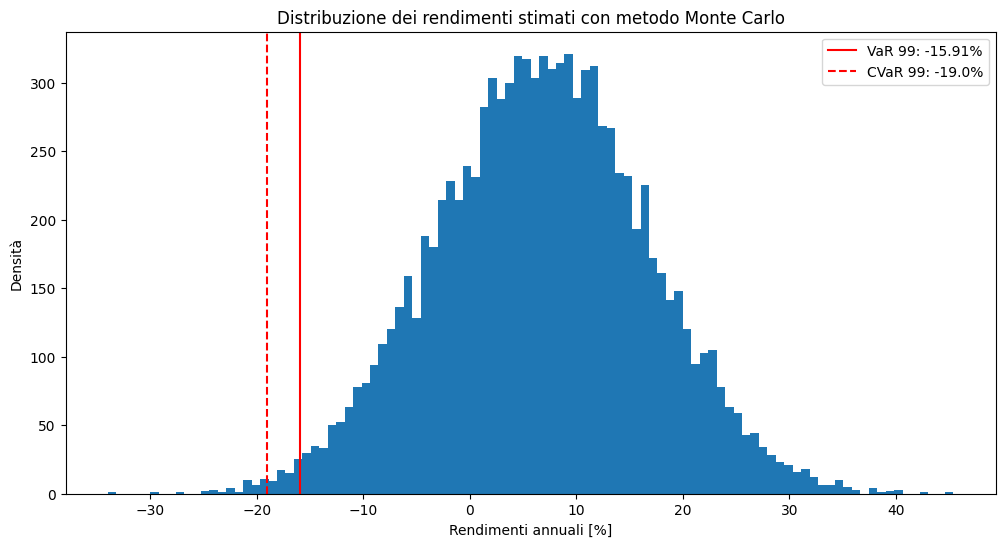

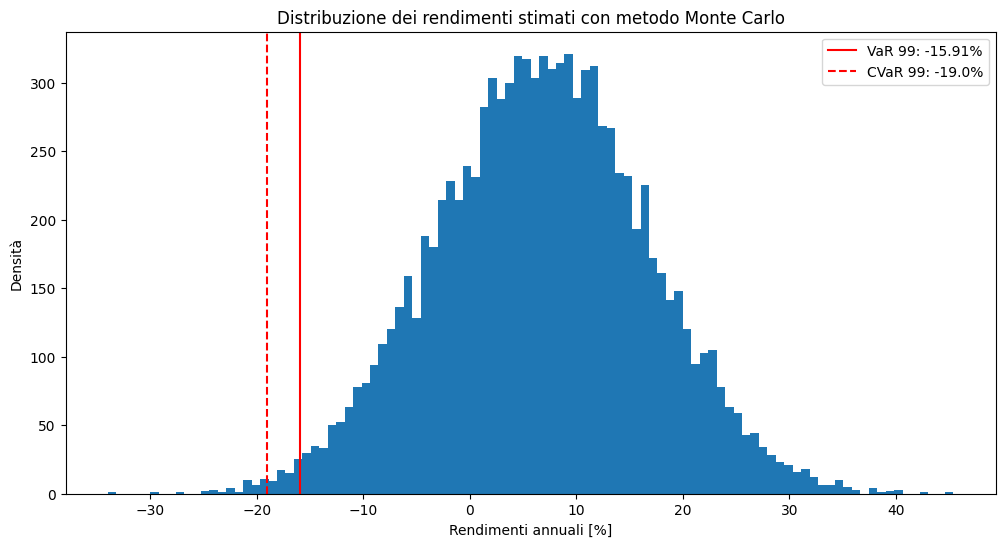

Facendo invece una stima basata sull’attuale andamento del mio portafoglio (rendimento 7% e deviazione 10%) e applicando un brutale Monte Carlo per stimare i probabili rendimenti annuali applicando una funzione di distribuzione normale, ottengo il seguente istogramma. Calcolando VaR e CVaR con intervallo di confidenza al 99% con i dati storici effettivi del mio portafoglio, otteniamo una perdita massima possibile del 19% fuori dall’intervallo scelto e una probabilità del 99% di chiudere l’anno con un drawdown migliore rispetto al 15,91%.

Conclusioni

Nessuno conosce cosa ci riserverà il futuro, ma per il momento penso di essere sulla giusta strada per raggiungere gli obiettivi che mi sono prefissato. E’ una soddisfazione dolce ma a tratti amara, perché so che lungo la strada dovrò far fronte a delle crisi finanziarie vere, che come si dice dalle mie parti ti guardano nel ghigno (in faccia, per i non toscani). E so anche che più avanti mi troverò a fronteggiarle e peggio sarà.

Grazie per la lettura e buon anno.

Se questo articolo ti è stato utile, ecco alcuni modi per supportare il blog (e migliorare le tue finanze):

Strumenti che uso e consiglio

- Scalable Capital – Un broker che uso personalmente. Regime dichiarativo, oltre 2.500 ETF senza commissioni di acquisto, perfetto per PAC automatici.

- Moneyfarm – Gestione patrimoniale automatizzata con sostituto d’imposta. Ideale se non vuoi sbatterti a gestire tutto da solo senza farti mangiare dai costi delle banche tradizionali.

- Hype – Conto corrente a zero spese con IBAN italiano. Usa il codice HELLOHYPER per ottenere fino a 25€ di bonus all’apertura.

Risparmia sulle bollette

- Switcho – Servizio gratuito per trovare automaticamente il miglior fornitore di luce e gas. Il cambio è automatico e senza interruzioni.

Continua a imparare

- Audible – Ascolta i migliori libri di finanza durante i tragitti. Prova gratuita o 0,99€ per 3 mesi.

- Kindle Unlimited – Accesso illimitato a migliaia di ebook, molti gratuiti o scontati. Primo mese gratis.

Questi sono link affiliati. Se decidi di provare questi servizi, il blog riceve una piccola commissione senza alcun costo aggiuntivo per te. Consiglio solo strumenti che uso personalmente o che ritengo validi. Non sei obbligato a usarli, ma se l’hai trovato utile questo articolo, è un modo per supportare il progetto e permettermi di continuare a creare contenuti gratuiti.

Se ti è piaciuto l’articolo, iscriviti per rimanere aggiornato

Niente spam, ti invierò solo un aggiornamento settimanale.

DISCLAIMER

Non sono un consulente finanziario, ma un investitore comune che condivide il proprio percorso. Questo articolo è a scopo educativo. Le performance passate non garantiscono rendimenti futuri. La tassazione, i costi e le performance possono differire dai dati storici. Valuta attentamente la tua situazione personale, tolleranza al rischio e obiettivi finanziari. Se hai dubbi, consulta un professionista qualificato.