Oggi voglio affrontare un argomento che ci riguarda tutti ossia il rapporto tra fiducia e soldi.

Prestate 50 euro a un amico per un biglietto di un concerto perché sapete che ve li restituirà. Ora immaginate di moltiplicare quella cifra per milioni, ed ecco come funziona il mondo dei prestiti su larga scala. Le banche prestano un sacco di soldi a persone e aziende, contando sul fatto che li restituiranno, magari con un po’ di interesse.

E per darvi un’idea, il debito globale vale qualcosa come oltre 300 trilioni di dollari. Tutto questo ci mostra quanto siamo dipendenti dal credito. Senza fiducia, questo intero sistema si sgretolerebbe.

Se volete un assaggio di cosa può accadere ad un mondo dove le istituzioni non si fidano tra di loro, è sufficiente guardare al 2008. Quando la fiducia nel mercato immobiliare è crollata, è stata una reazione a catena che ha colpito le economie di tutto il mondo. La gente ha smesso di fidarsi delle banche, le banche hanno smesso di fidarsi tra loro, e zac, una delle peggiori crisi finanziarie di sempre.

La fiducia non riguarda solo le grandi banche o le nazioni. Che sia un mutuo per una casa o l’acquisto di un’auto a rate, siamo tutti parte di questo sistema. Se le banche pensassero che non possiamo ripagarli, dimenticatevi la casa dei sogni, l’auto nuova o il nuovo modello di iPhone ogni anno.

Perché il rapporto tra fiducia e soldi è fondamentale

La scienza ci dice che quando dobbiamo processare informazioni complesse, il nostro cervello fa fatica. Se non capiamo un prodotto finanziario, è probabile che lo eviteremo in futuro. Diverse ricerche hanno mostrato che le aziende hanno perso miliardi in entrate semplicemente perché la gente ha perso fiducia in loro.

Allora, cosa possiamo fare per mantenere questa fiducia? Dalle banche ci aspettiamo che siano trasparenti e caute, e da parte nostra, dobbiamo essere responsabili e informati sui nostri impegni finanziari. È un lavoro di squadra.

La fiducia è la chiave di volta per far funzionare le cose, che stiamo parlando di governi, mercati, aziende o della nostra società. Gli esperti del settore ci dicono che senza fiducia, niente va come dovrebbe. Ogni volta che facciamo un affare o un acquisto, c’è sempre un pizzico di fiducia in gioco, perché non si può mai sapere tutto al 100%.

Nei posti dove la gente si fida l’una dell’altra, le cose tendono a funzionare meglio. Lì, il lavoro, il capitale, le idee e le innovazioni si combinano alla grande, spingendo l’economia in alto e tenendo bassa la corruzione. Ma nei luoghi dove la fiducia scarseggia, le cose non vanno altrettanto bene: gli investimenti calano, i mercati e i servizi finanziari non sono all’altezza, la corruzione aumenta e tutti questi problemi mettono i bastoni tra le ruote all’imprenditorialità e alla crescita economica.

E non dimentichiamoci della fiducia nelle istituzioni. Se le persone non credono che queste ultime mantengano le loro promesse, che si tratti di leggi o di impegni meno formali, alla fine tutto il sistema ne risente. Se la fiducia va a picco, è il momento di riflettere sulle politiche da adottare per rimettere le cose a posto. In pratica, se vogliamo un futuro prospero, dobbiamo puntare tutto sulla fiducia.

La fiducia è ciò che tiene in moto l’economia mondiale. Senza, saremmo tutti un po’ più poveri e molto più sospettosi.

Il punto di vista dell’OCSE sulla fiducia

Sembra che l’OCSE stia facendo un lavoro importante nel capire quanto sia cruciale la fiducia per il benessere di una società. In pratica, quando le persone si fidano l’una dell’altra e delle istituzioni, si crea un ambiente dove tutti collaborano meglio, e le istituzioni pubbliche lavorano in modo più efficiente e sono più vicine ai cittadini. Questo non solo rende la vita di tutti migliore ma anche spiana la strada per un progresso sociale ed economico sostenibile.

La fiducia di cui parla l’OCSE è quella sensazione che abbiamo quando crediamo che gli altri, che siano persone o istituzioni, agiranno in modo che corrisponda alle nostre aspettative di comportamento positivo. Per esempio, ci aspettiamo che le istituzioni siano competenti, efficaci e che agiscano secondo valori di integrità e giustizia che riflettano quello che noi cittadini riteniamo importante. Questo tipo di aspettative si basa su due tipi di fiducia: una “razionale”, dove contiamo su risultati strategici e benefici economici, e una “moralistica”, fondata su norme e credenze condivise.

La fiducia è davvero un motore potente: quando gli investitori e i consumatori si fidano, l’economia gira meglio, e le politiche e i programmi governativi hanno più successo perché la gente coopera e rispetta le regole. Quindi, in un mondo dove la fiducia fiorisce, tutti ne traggono beneficio, sia a livello personale che collettivo.

Un framework di fiducia per il business e le finanze

Basiamoci su quanto detto dall’OCSE e approfondiamo questi aspetti in un modo che sia più digeribile:

- Efficacia e prevedibilità: quando facciamo affari o investiamo, vogliamo essere sicuri che ci sia una certa prevedibilità. Ci aspettiamo che le aziende e i mercati funzionino in modo che possiamo prevedere, in una certa misura, i ritorni economici. Questo si basa su come le cose sono andate in passato e su come ci aspettiamo che vadano in futuro, tenendo conto delle regole del gioco definite da leggi e normative;

- Equità e integrità: vogliamo che le transazioni e gli scambi siano giusti. Nessuno ama sentirsi truffato o pensare che il gioco sia truccato. Questo significa che ci aspettiamo che le aziende e i mercati non solo seguano le regole, ma agiscano anche con integrità, assicurando che tutti abbiano una chance equa;

- Allineamento a standard etici e valori sociali: qltre alla legge, ci sono aspettative etiche e morali. Ci aspettiamo che le aziende non si concentrino solo sul fare soldi, ma considerino anche l’impatto delle loro azioni sulla società e sull’ambiente.

La fiducia si estende ben oltre le singole transazioni o relazioni economiche. Riguarda il modo in cui le aziende e le istituzioni finanziarie si inseriscono nella società più ampia e contribuiscono a una crescita economica che beneficia tutti, senza causare danni per rischi eccessivi o comportamenti poco etici.

La cultura aziendale e finanziaria, il livello di coinvolgimento dello stato nell’economia e i valori sociali giocano tutti un ruolo chiave nel determinare come queste aspettative di fiducia si manifestano in diverse giurisdizioni. La reazione della società a queste aspettative, come l’accettazione di norme di protezione per investitori e consumatori, definisce anche come le aziende e i mercati possono operare con successo mantenendo la fiducia del pubblico.

In sostanza, la fiducia nel mondo aziendale e finanziario non è solo una questione di seguire le regole, ma di agire in modo che sia coerente con le aspettative più ampie della società, garantendo che le attività economiche contribuiscano positivamente al benessere collettivo e alla sostenibilità a lungo termine.

Una riflessione sul rapporto tra fiducia e consulenza finanziaria

In un mondo finanziario sempre più complesso, dove la fiducia gioca un ruolo chiave nel determinare il successo economico e sociale, la consulenza finanziaria non può restare indietro. Deve evolversi per rispettare gli standard di prevedibilità, equità, integrità e allineamento con i valori sociali che abbiamo analizzato. È fondamentale che i consulenti finanziari agiscano con onestà, senza cercare scappatoie. La loro missione dovrebbe essere quella di servire i clienti con trasparenza, promuovendo scelte che siano non solo proficue ma anche etiche e allineate con i principi di sostenibilità e responsabilità sociale.

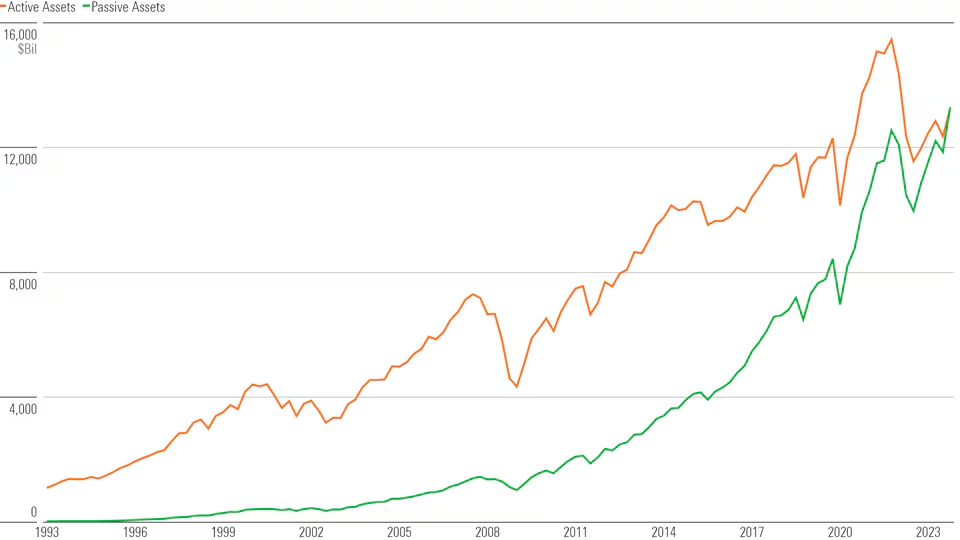

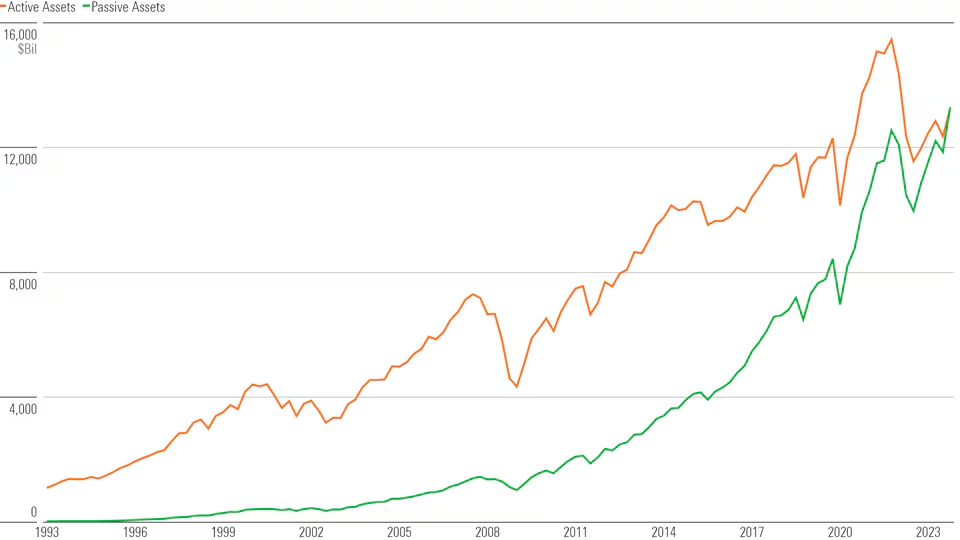

Il recente sorpasso degli investimenti in fondi passivi su quelli in fondi attivi negli USA segna una svolta storica. Questo cambiamento riflette un mutamento nelle preferenze degli investitori, che ora valorizzano la prevedibilità e la trasparenza più delle promesse di rendimenti straordinari ma incerti dei fondi attivi (promesse molto spesso disattese, come mostrato anche dall’ultimo report SPIVA). È un chiaro segnale che la fiducia e l’etica sono diventate parametri cruciali nelle decisioni finanziarie delle persone.

Questa evoluzione dovrebbe far riflettere i professionisti del settore sulla necessità di adeguare i loro servizi ai nuovi standard di fiducia pubblica. La consulenza finanziaria del futuro dovrebbe essere meno incentrata sul profitto immediato (leggi costi esorbitanti e poco trasparenti per il consumatore) e più su un approccio etico e sostenibile che consideri gli impatti a lungo termine delle decisioni finanziarie. Solo così potrà garantire il mantenimento della fiducia dei consumatori e contribuire a un sistema finanziario più resiliente e giusto, che supporti una crescita economica sostenibile e promuova il benessere collettivo.

In questo contesto, la trasparenza, l’equità e l’etica non sono solo desiderabili, ma indispensabili per la prosperità e la stabilità del sistema finanziario e della società nel suo insieme.

Grazie per la lettura.

Se questo articolo ti è stato utile, ecco alcuni modi per supportare il blog (e migliorare le tue finanze):

Strumenti che uso e consiglio

- Scalable Capital – Un broker che uso personalmente. Regime dichiarativo, oltre 2.500 ETF senza commissioni di acquisto, perfetto per PAC automatici.

- Moneyfarm – Gestione patrimoniale automatizzata con sostituto d’imposta. Ideale se non vuoi sbatterti a gestire tutto da solo senza farti mangiare dai costi delle banche tradizionali.

- Hype – Conto corrente a zero spese con IBAN italiano. Usa il codice HELLOHYPER per ottenere fino a 25€ di bonus all’apertura.

Risparmia sulle bollette

- Switcho – Servizio gratuito per trovare automaticamente il miglior fornitore di luce e gas. Il cambio è automatico e senza interruzioni.

Continua a imparare

- Audible – Ascolta i migliori libri di finanza durante i tragitti. Prova gratuita o 0,99€ per 3 mesi.

- Kindle Unlimited – Accesso illimitato a migliaia di ebook, molti gratuiti o scontati. Primo mese gratis.

Questi sono link affiliati. Se decidi di provare questi servizi, il blog riceve una piccola commissione senza alcun costo aggiuntivo per te. Consiglio solo strumenti che uso personalmente o che ritengo validi. Non sei obbligato a usarli, ma se l’hai trovato utile questo articolo, è un modo per supportare il progetto e permettermi di continuare a creare contenuti gratuiti.

Se ti è piaciuto l’articolo, iscriviti per rimanere aggiornato

Niente spam, ti invierò solo un aggiornamento settimanale.

DISCLAIMER

Non sono un consulente finanziario, ma un investitore comune che condivide il proprio percorso. Questo articolo è a scopo educativo. Le performance passate non garantiscono rendimenti futuri. La tassazione, i costi e le performance possono differire dai dati storici. Valuta attentamente la tua situazione personale, tolleranza al rischio e obiettivi finanziari. Se hai dubbi, consulta un professionista qualificato.