Hai €50.000 da investire in obbligazioni e non sai se costruire una scala di BTP o comprare un ETF obbligazionario?

👉 Cerchi un portafoglio robusto? Leggi la guida al Golden Butterfly

È una domanda che mi arriva spesso. E la risposta non è scontata come sembra.

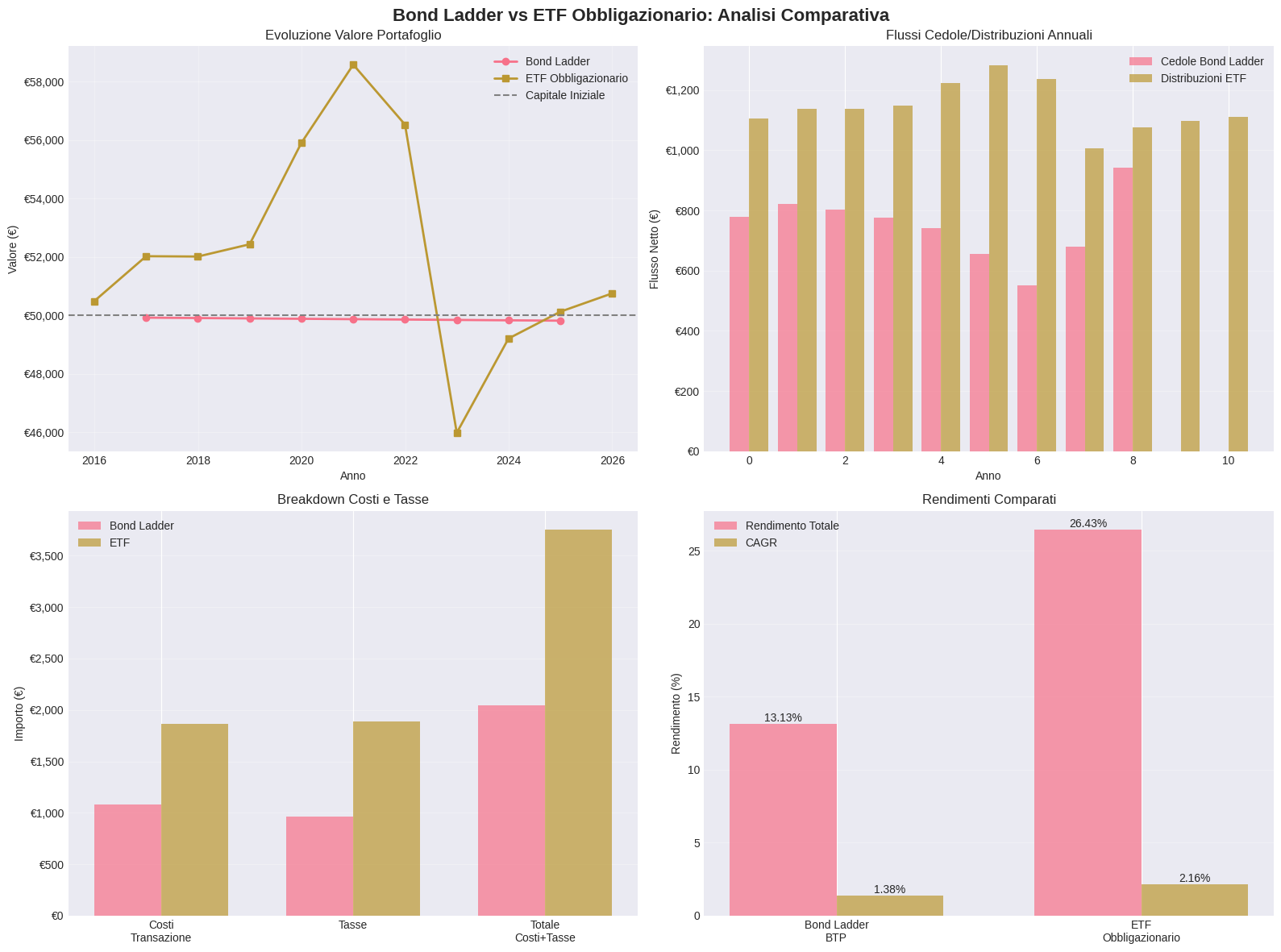

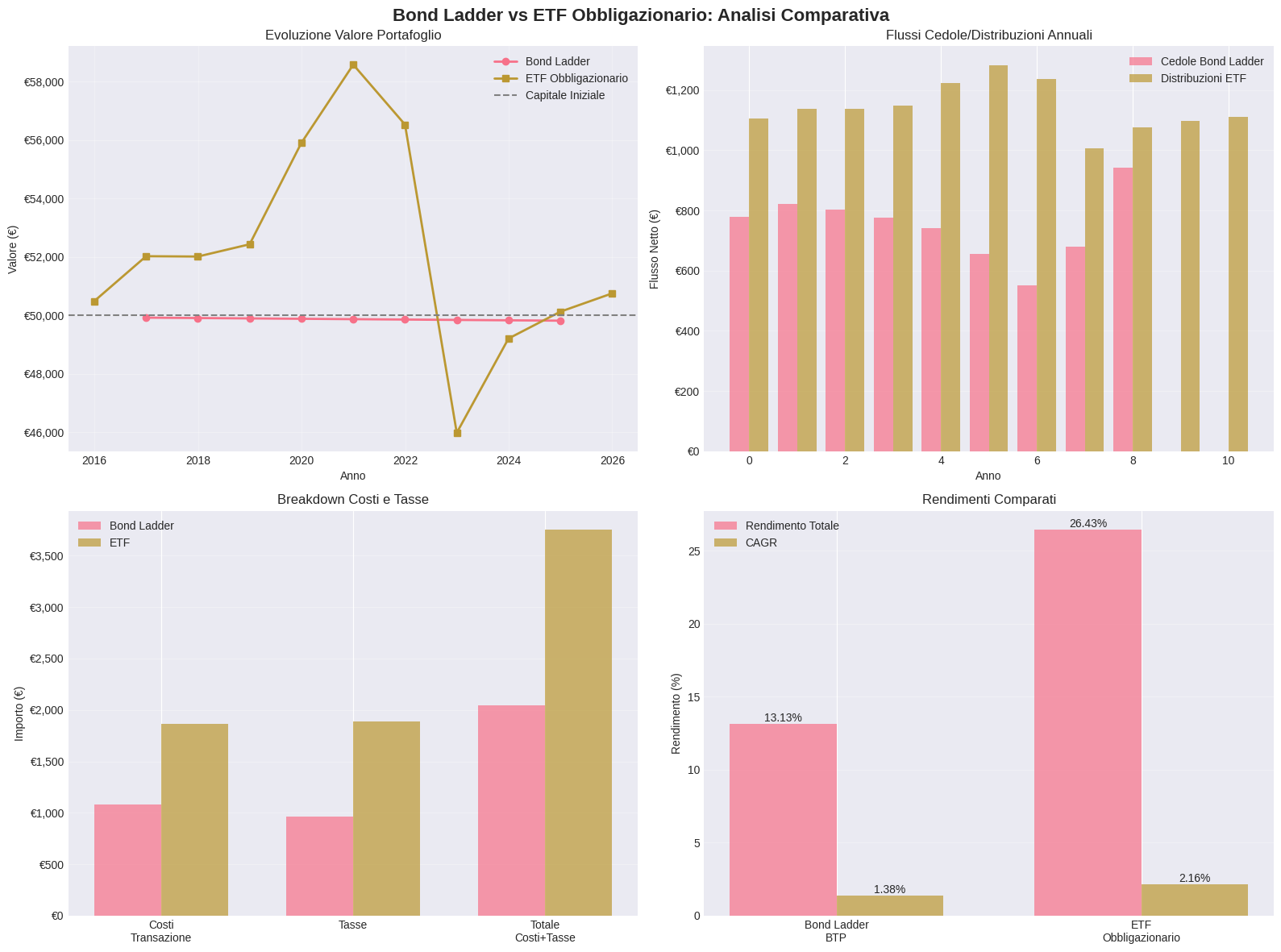

In questo articolo ti mostro un confronto completo tra le due strategie, basato su un’analisi storica reale degli ultimi 10 anni (2015-2025) con capitale di partenza di €50.000.

Vedrai:

- Come funzionano entrambe le strategie

- Rendimenti reali ottenuti nel periodo

- Costi effettivi (commissioni, spread, TER)

- Tassazione comparata per investitori italiani

- Pro e contro di ciascun approccio

- Per chi è adatta ciascuna strategia

Partiamo dai numeri veri, poi ti spiego tutto.

I Risultati dell’Analisi Storica (Spoiler)

Ho simulato due investimenti paralleli su 10 anni (gennaio 2015 – novembre 2025):

Strategia 1: Bond Ladder con BTP

- Capitale iniziale: €50.000

- 5 pioli da €10.000 ciascuno (scadenze 1-5 anni)

- Valore finale: €56.566,81

- Rendimento totale: +13,13%

- CAGR: 1,38% annuo

- Costi totali: €2.042,79

Strategia 2: ETF Obbligazionario Governativo Europa

- Capitale iniziale: €50.000

- ETF Xtrackers Eurozone Government (XGLE)

- Valore finale: €63.216,09

- Rendimento totale: +26,43%

- CAGR: 2,16% annuo

- Costi totali: €3.749,96

Verdetto: L’ETF ha generato €6.649 in più (+13,30%) rispetto alla bond ladder.

Vuoi far lavorare l’interesse composto per te?

Con Scalable Capital puoi investire in ETF accumulativi che reinvestono automaticamente i dividendi:

✅ Oltre 2.000 ETF disponibili

✅ PAC da 1€ al mese

✅ Zero commissioni su ETF selezionati

⚡ Apertura in 10 minuti • ✅ Nessun deposito minimo obbligatorio • 💳 PAC su ETF gratis

Link affiliato – Ricevo una commissione senza costi aggiuntivi per te. Info sulla trasparenza

Ma prima di concludere che l’ETF vince sempre, c’è molto da capire. I numeri nascondono dettagli importanti.

Cos’è una Bond Ladder (Scala di Obbligazioni)

Immagina di avere €50.000 e di volerli investire in obbligazioni.

Una bond ladder (scala di obbligazioni) significa comprare obbligazioni con scadenze distribuite nel tempo invece di metterle tutte sulla stessa scadenza.

Esempio concreto:

Con €50.000 divisi in 5 “pioli” da €10.000 ciascuno:

| P. | Scadenza | BTP | Cedola | Investimento |

|---|---|---|---|---|

| 1 | 2026 | BTP 2026 | 1,50% | €10.000 |

| 2 | 2027 | BTP 2027 | 1,70% | €10.000 |

| 3 | 2028 | BTP 2028 | 1,80% | €10.000 |

| 4 | 2029 | BTP 2029 | 1,90% | €10.000 |

| 5 | 2030 | BTP 2030 | 2,00% | €10.000 |

Come funziona il reinvestimento:

Nel 2026 il primo BTP scade. Ricevi €10.000 di rimborso. Cosa fai?

Li reinvesti comprando un nuovo BTP con scadenza 2031 (5 anni da quel momento). La tua scala si “rinnova” automaticamente.

Nel 2027 scade il secondo BTP → reinvesti su scadenza 2032.

E così via. Ogni anno hai un piolo che scade e lo reinvesti sulla scadenza più lunga.

Vantaggi:

- Certezza: sai esattamente quando ricevi il capitale indietro

- Diversificazione temporale: non sei esposto solo a un momento di mercato

- Gestione tassi: se i tassi salgono, reinvesti ogni anno a tassi migliori

- Compensazione fiscale: puoi compensare minusvalenze con plusvalenze

Svantaggi:

- Capitale elevato: serve un minimo di €50-100k per costruirla bene

- Complessità: devi gestire manualmente 5+ obbligazioni

- Costi transazione: paghi spread bid-ask e commissioni broker ad ogni acquisto/vendita

- Diversificazione limitata: 5 BTP italiani = rischio concentrato Italia

Cos’è un ETF Obbligazionario

Un ETF obbligazionario è un fondo che replica un indice di obbligazioni.

Invece di comprare 5 BTP singoli, compri 1 quota di ETF che contiene centinaia di obbligazioni diverse.

Esempio concreto:

L’ETF Xtrackers Eurozone Government (XGLE) che ho usato nell’analisi contiene:

- Circa 470 obbligazioni governative della zona euro

- Germania, Francia, Italia, Spagna, Olanda, ecc.

- Scadenze distribuite (duration media ~8 anni)

- TER: 0,15% annuo

Con €50.000 compri:

- 1 ordine di acquisto

- Accesso immediato a 470 obbligazioni

- Diversificazione geografica automatica

- Gestione professionale

Due tipi di ETF obbligazionari:

1. ETF a duration costante (come XGLE)

- La duration resta sempre ~8 anni

- L’ETF vende automaticamente obbligazioni vicine a scadenza

- Ne compra di nuove con scadenza più lunga

- Non hai una “scadenza finale” dell’ETF

2. ETF target maturity (tipo iBonds)

- Scadenza fissa come un BTP singolo

- Esempio: iShares iBonds Dec 2027 Government (scade nel 2027)

- Più simile alla bond ladder

- Problema: pochi disponibili su BTP italiani

Vantaggi ETF:

- Capitale minimo: anche €100 bastano

- Diversificazione: centinaia di emittenti diversi

- Liquidità: compri/vendi in 1 clic

- Gestione automatica: ci pensa il fondo a reinvestire

Svantaggi ETF:

- Nessuna certezza di scadenza (ETF tradizionali)

- Tassazione meno favorevole: 26% sulla parte non in governativi white list (se presente) vs 12,5% BTP

- Tracking error: l’ETF può discostarsi dall’indice

- TER: costi annuali di gestione (0,09-0,15%)

Confronto Tecnico: I Numeri che Contano

Torniamo ai dati della nostra simulazione su 10 anni.

Rendimenti: ETF Vince (+13,30%)

Bond Ladder BTP:

- Rendimento totale: +13,13% (€6.566)

- CAGR: 1,38% annuo

ETF Obbligazionario:

- Rendimento totale: +26,43% (€13.216)

- CAGR: 2,16% annuo

Differenza: +€6.649 a favore ETF (+13,30%)

Perché l’ETF ha reso di più?

- Roll-down effect: l’ETF cattura il “guadagno in conto capitale” quando le obbligazioni si avvicinano alla scadenza e il prezzo converge a 100

- Duration più lunga: ETF con duration ~8 anni ha beneficiato di più del calo tassi 2015-2020

- Diversificazione: accesso a obbligazioni tedesche/francesi con rendimenti migliori in alcuni periodi

Cedole e Distribuzioni

Bond Ladder: Cedole totali incassate: €6.747,94

ETF: Distribuzioni totali: €12.557,25

Differenza: +€5.809 a favore ETF

L’ETF ha distribuito quasi il doppio rispetto alle cedole BTP.

Questo perché l’indice ETF includeva anche obbligazioni con cedole più alte (Francia, Spagna) non solo BTP italiani.

Costi: Bond Ladder Più Economica

Bond Ladder:

- Commissioni broker: €350 (reinvestimenti annuali)

- Spread bid-ask: €728,80 (~0,15% per transazione)

- Costi totali: €1.078,80

ETF:

- TER (0,15% annuo per 10 anni): €750

- Spread bid-ask: €250 (1 solo acquisto iniziale)

- Tracking error stimato: €861,95

- Costi totali: €1.861,95

Differenza: -€783 a favore Bond Ladder

Anche se l’ETF ha un TER basso (0,15%), su 10 anni accumula più costi della bond ladder grazie al tracking error.

Tassazione: Sostanzialmente Pari

Qui la buona notizia per gli investitori italiani.

Bond Ladder BTP:

- Cedole: tassazione 12,5%

- Plusvalenze (vendita prima scadenza): 12,5%

- Minusvalenze: compensabili con plusvalenze

- Tasse totali pagate: €964

ETF Obbligazionario XGLE:

- Contiene solo titoli di Stato eurozona (white list)

- Germania, Francia, Italia, Spagna, Olanda, ecc.

- Tassazione: 12,5% su tutto

- Non si applica il 26% perché sono tutti governativi white list

- Tasse totali pagate: €1.355

Differenza: +€391 a favore Bond Ladder

La differenza fiscale è minima: solo €391 in 10 anni (€39/anno).

Importante: questa parità fiscale vale solo per ETF che investono esclusivamente in governativi white list. Se usi ETF con corporate bond o governativi extra-UE, paghi 26% sulla quota non in white list.

Costi + Tasse Totali

Bond Ladder: €1.079 + €964 = €2.043

ETF: €1.862 + €1.355 = €3.217

Differenza: +€1.174 a favore Bond Ladder

Nonostante costi+tasse più alti, l’ETF ha comunque reso €6.649 in più grazie ai rendimenti superiori (+13,30%).

Analisi di Sensibilità: E Se i Tassi Cambiano?

Ho simulato cosa succederebbe con variazioni dei tassi di interesse:

| Scenario | Valore Finale | Rendimento % |

|---|---|---|

| Tassi -1% | €53.519 | +7,04% |

| Tassi attuali | €58.356 | +16,71% |

| Tassi +1% | €63.584 | +27,17% |

| Tassi +2% | €69.229 | +38,46% |

Cosa significa:

- Tassi in calo (-1%): rendimento si riduce a +7%

- Tassi in salita (+2%): rendimento potrebbe arrivare a +38%

Questo vale per entrambe le strategie, ma l’ETF con duration più lunga è più sensibile ai movimenti dei tassi.

Se sei convinto che i tassi saliranno → bond ladder con scadenze corte potrebbe essere migliore (meno volatilità)

Se sei convinto che i tassi scenderanno → ETF con duration lunga cattura più guadagni in conto capitale

Aspetti Fiscali Italia: Differenze Cruciali

Tassazione BTP Singoli

- Cedole: 12,5% ritenuta alla fonte

- Plusvalenze: 12,5%

- Minusvalenze: compensabili con plusvalenze

Esempio:

Cedola BTP: €200 lordi

Tasse (12,5%): -€25

Netti in tasca: €175Tassazione ETF Obbligazionari

Regola: tassazione proporzionale basata sulla composizione.

Esempio XGLE (Europa):

Composizione stimata:

- 25% Italia → 12,5% tasse

- 75% Bond Governativi Eurozona (white list) → 12,5% tasse

Aliquota media effettiva: ~12,5%

Distribuzione €200:

- €50 da Italia: -€6,25 (12,5%)

- €150 da altri: -€18,75 (26%)

- Tasse totali: -€25

- Netti in tasca: €175Se usi ETF solo su obbligazioni governative di Paesi in white-list + tutto tassato al 12,5% come BTP singoli e il tuo vantaggio fiscale viene mantenuto.

👉 Hai ancora dubbi? Leggi l’articolo sulla tassazione

Pro e Contro: Tabella Riassuntiva

| Criterio | Bond Ladder BTP | ETF Obbligazionario |

|---|---|---|

| Capitale minimo | €50.000–100.000 | €100–1.000 |

| Diversificazione | Limitata (5 BTP) | Ottima (470+ bond) |

| Tassazione Italia | 12,5% | ~22% (mista) |

| Costi gestione | Bassi | Medi (TER) |

| Liquidità | Media | Alta |

| Certezza scadenza | Sì | No (duration costante) |

| Complessità gestionale | Alta | Bassa |

| Compensazione fiscale | Sì | Limitata |

| Volatilità | Bassa (se tieni a scadenza) | Media |

| Rendimento storico 10y | +13% | +26% |

Quando Scegliere la Bond Ladder

La bond ladder è adatta se:

✅ Hai almeno €50-100k da investire in obbligazioni

✅ Vuoi certezza assoluta di quando ricevi il capitale

✅ Sei investitore italiano e vuoi sfruttare la tassazione 12,5% su BTP

✅ Hai un orizzonte temporale preciso (es. pensione tra 10 anni)

✅ Ti piace gestire attivamente i tuoi investimenti

✅ Hai accesso a un broker economico per BTP (Banca Sella, Directa)

Esempio pratico:

Marco ha 55 anni e €80.000 da parte. Va in pensione a 65 anni (tra 10 anni).

Costruisce una bond ladder con 10 BTP:

- BTP 2026, 2027, 2028… fino a 2035

- Ogni anno ha un BTP che scade e lo reinveste

- A 65 anni decide se continuare o liquidare tutto

Vantaggi per Marco:

- Certezza: sa che a scadenza riceve €80k + cedole

- Zero stress: non deve guardare i prezzi di mercato

Quando Scegliere l’ETF Obbligazionario

L’ETF è adatto se:

✅ Hai capitale limitato (<€50k)

✅ Vuoi massima diversificazione con poco sforzo

✅ Non ti serve certezza di scadenza specifica

✅ Preferisci “investi e dimentica” senza gestione attiva

✅ Vuoi liquidità immediata (vendi quando vuoi)

✅ Investi per obiettivi lontani (20-30 anni)

Esempio pratico:

Giulia ha 30 anni e €10.000 da investire in obbligazioni (parte di portafoglio più ampio).

Compra un ETF obbligazionario governativo Europa:

- 1 ordine, pochi secondi

- Diversificazione immediata su centinaia di bond

- Può vendere in qualsiasi momento se serve liquidità

- Accumula ogni mese con PAC da €200

Vantaggi per Giulia:

- Capitale basso: parte con €10k, aggiunge €200/mese

- Semplicità: zero gestione

- Flessibilità: può vendere quando vuole

Una Terza Via: ETF Target Maturity

Esiste una soluzione ibrida: ETF target maturity (tipo iBonds).

Funzionano come una bond ladder ma in un solo ETF:

Esempio: iShares iBonds Dec 2027 Government

- Scadenza fissa: dicembre 2027

- Contiene solo obbligazioni che scadono nel 2027

- A dicembre 2027 l’ETF si “autoliquida” e ti restituisce il capitale

Vantaggi:

- Certezza di scadenza (come bond ladder)

- Diversificazione (come ETF normale)

- Capitale minimo basso (€500-1000)

Svantaggi:

- Pochi disponibili su BTP italiani

- Tassazione comunque mista (non solo 12,5%)

- Liquidità inferiore rispetto a ETF tradizionali

Se trovi un iBonds specifico su Obbligazionari Governativi di paesi in white list (scadenza fissa + solo titoli italiani), ottieni:

- Tassazione 12,5%

- Diversificazione

- Capitale minimo basso

È la soluzione ideale se esiste per la scadenza che ti serve.

Tool Utili per Decidere

Prima di scegliere, usa questi strumenti:

- Calcola YTM netto di un BTP specifico

- Confronta rendimenti tra diversi BTP

- Considera tassazione 12,5%

2. Calcolatore Break-Even BTP vs ETF

- Confronta convenienza fiscale BTP singolo vs ETF

- Include TER, spread, tassazione

- Ti dice il “punto di pareggio”

3. Confronto Broker Obbligazioni

- Commissioni su BTP dei vari broker

- Costi ETF per broker

- Quale conviene per la tua strategia

Conclusioni: Quale Scegliere?

Dopo 2500 parole e un’analisi storica su 10 anni, la risposta è:

Dipende.

Se hai €50-100k+ e vuoi certezza fiscale italiana → Bond Ladder BTP

- Tassazione 12,5% imbattibile

- Certezza assoluta di scadenza

- Controllo totale

Se hai <€50k o vuoi semplicità → ETF Obbligazionario

- Diversificazione immediata

- Zero gestione

- Liquidità massima

Se trovi ETF target maturity su BTP Italia → Hybrid perfetto

- Meglio di entrambi i mondi

- Purtroppo pochi disponibili

Nei miei investimenti personali ho usato entrambi:

- Bond ladder con BTP per la parte “certezza” (obiettivi a 5-10 anni)

- ETF obbligazionari per la parte “flessibilità” del portafoglio

Non è una scelta binaria. Puoi combinarle.

Se questo articolo ti è stato utile, ecco alcuni modi per supportare il blog (e migliorare le tue finanze):

Strumenti che uso e consiglio

- Scalable Capital – Un broker che uso personalmente. Regime dichiarativo, oltre 2.500 ETF senza commissioni di acquisto, perfetto per PAC automatici.

- Moneyfarm – Gestione patrimoniale automatizzata con sostituto d’imposta. Ideale se non vuoi sbatterti a gestire tutto da solo senza farti mangiare dai costi delle banche tradizionali.

- Hype – Conto corrente a zero spese con IBAN italiano. Usa il codice HELLOHYPER per ottenere fino a 25€ di bonus all’apertura.

Risparmia sulle bollette

- Switcho – Servizio gratuito per trovare automaticamente il miglior fornitore di luce e gas. Il cambio è automatico e senza interruzioni.

Continua a imparare

- Audible – Ascolta i migliori libri di finanza durante i tragitti. Prova gratuita o 0,99€ per 3 mesi.

- Kindle Unlimited – Accesso illimitato a migliaia di ebook, molti gratuiti o scontati. Primo mese gratis.

Questi sono link affiliati. Se decidi di provare questi servizi, il blog riceve una piccola commissione senza alcun costo aggiuntivo per te. Consiglio solo strumenti che uso personalmente o che ritengo validi. Non sei obbligato a usarli, ma se l’hai trovato utile questo articolo, è un modo per supportare il progetto e permettermi di continuare a creare contenuti gratuiti.

Se ti è piaciuto l’articolo, iscriviti per rimanere aggiornato

Niente spam, ti invierò solo un aggiornamento settimanale.

DISCLAIMER

Non sono un consulente finanziario, ma un investitore comune che condivide il proprio percorso. Questo articolo è a scopo educativo. Le performance passate non garantiscono rendimenti futuri. La tassazione, i costi e le performance possono differire dai dati storici. Valuta attentamente la tua situazione personale, tolleranza al rischio e obiettivi finanziari. Se hai dubbi, consulta un professionista qualificato.