Immagina questa scena: Marco va in pensione nel gennaio 2000 con 500.000€ investiti in un portafoglio 60/40 (60% azioni, 40% obbligazioni). Preleva 20.000€ all’anno adeguati all’inflazione.

Lucia fa esattamente la stessa cosa, ma va in pensione nel gennaio 2012.

Stesso portafoglio. Stessa strategia. Stesso withdrawal rate del 4%.

Dopo 15 anni:

- Marco (2000): Portafoglio vale 380.000€ ed è sotto stress permanente

- Lucia (2012): Portafoglio vale 720.000€ e va a gonfie vele

Come è possibile? Entrambi hanno avuto un rendimento medio annuo del 6% sul loro periodo. La differenza? L’ordine in cui sono arrivati quei rendimenti.

Marco ha preso in faccia il crash delle dot-com (2000-2002) e poi la crisi finanziaria (2007-2009) proprio nei primi anni critici. Lucia ha iniziato dopo il crash, cavalcando il bull market.

Questo è il rischio di sequenza dei rendimenti (sequence of returns risk), e può fare la differenza tra una pensione serena e un disastro finanziario.

In questa guida ti spiego:

- Cos’è esattamente questo rischio e perché può distruggere un portafoglio

- I peggiori scenari storici (con dati dal 1929 a oggi)

- Come proteggerti con strategie concrete

- Esempi numerici che mostrano l’impatto reale

Se stai accumulando patrimonio o, ancor più importante, sei vicino alla pensione, questo è uno dei concetti più critici da capire.

Cos’è il rischio di sequenza dei rendimenti

Definizione semplice

Il rischio di sequenza è il rischio che i rendimenti negativi si concentrino all’inizio del periodo di decumulo (quando prelevi soldi dal portafoglio), anziché alla fine. Quando prelevi costantemente dal portafoglio, l’ordine in cui arrivano i rendimenti diventa più importante del rendimento medio.

Definizione tecnica

Il sequence of returns risk è il rischio che la sequenza temporale dei rendimenti di un portafoglio impatti negativamente sul valore finale durante la fase di decumulo. Due portafogli con identico rendimento medio annuo possono avere valori finali drasticamente diversi se uno subisce perdite significative nei primi anni di prelievo.

Perché l’ordine conta più della media

Facciamo un esempio veloce. Due portafogli da 100.000€ con tre anni di rendimenti:

Portafoglio A (rendimenti):

- Anno 1: -20%

- Anno 2: +10%

- Anno 3: +15%

Portafoglio B (stessi rendimenti, ordine inverso):

- Anno 1: +15%

- Anno 2: +10%

- Anno 3: -20%

Senza prelievi, entrambi finiscono allo stesso valore: ~100.800€. La media aritmetica è identica.

Con prelievi annui di 5.000€, la storia cambia completamente:

| Anno | Port. A (inizio peggiore) | Port. B (inizio migliore) |

|---|---|---|

| Inizio | 100.000€ | 100.000€ |

| Fine anno 1 | 75.000€ | 110.000€ |

| Fine anno 2 | 77.500€ | 116.000€ |

| Fine anno 3 | 84.125€ | 87.800€ |

Nota la differenza: il portafoglio B (rendimenti negativi alla fine) vale 3.675€ in più, pur avendo gli stessi identici rendimenti. Questo è il rischio di sequenza in azione.

Quando accumuli patrimonio, questo rischio conta molto meno. Quando prelevi costantemente, diventa devastante perché vendi quote a prezzi bassi nei primi anni, riducendo irreversibilmente la base di capitale che può crescere in futuro.

👉 Scopri come costruire un portafoglio diversificato per ridurre la volatilità complessiva.

Perché è più pericoloso in fase di decumulo

Durante l’accumulo, contribuisci regolarmente e compri più quote quando i prezzi sono bassi (dollar cost averaging). I ribassi sono opportunità.

Durante il decumulo, fai l’opposto: vendi regolarmente, anche quando i prezzi sono bassi. Questo crea un effetto “reverse dollar cost averaging” che amplifica le perdite.

La formula del portafoglio in decumulo (semplificata)

Il valore del portafoglio al tempo t con prelievi costanti si può esprimere come:

V(t) = V(0) × Π(1 + r(i)) – W × Σ(1 + r(i))

Dove:

- V(0) = capitale iniziale

- r(i) = rendimento anno i

- W = prelievo annuo

- Π = prodotto dei rendimenti

- Σ = somma dei fattori di crescita sui prelievi

In parole semplici: ogni anno riduci il capitale con il prelievo, poi applichi il rendimento. Se il rendimento è negativo nei primi anni, riduci drasticamente la base su cui si calcolano i rendimenti futuri.

Il concetto di “ruin probability”

La probabilità di rovina (ruin probability) è la probabilità che il tuo portafoglio si esaurisca prima della fine del periodo di prelievo pianificato. Questa probabilità aumenta drammaticamente se:

- Hai un withdrawal rate (WR) troppo alto (>4-5%)

- Subisci perdite significative nei primi 5 anni di pensione

- Hai un’allocazione troppo aggressiva (es. 100% azionario)

Esempio numerico reale:

Caso: Pensionamento nel 2000

Mario va in pensione il 1 gennaio 2000 con 500.000€ investiti 100% azionario S&P500. Preleva 20.000€/anno (4% iniziale) adeguati all’inflazione.

Eventi:

- 2000: -9,1%

- 2001: -11,9%

- 2002: -22,1%

Dopo solo 3 anni:

- Capitale rimasto: ~325.000€

- Ha perso il 35% pur prelevando solo il 4%

- Anche con il rimbalzo successivo, il portafoglio sarà sotto stress permanente

Se Mario fosse andato in pensione nel 1995, con gli stessi prelievi e stesso portafoglio, avrebbe cavalcato il boom tecnologico e sarebbe stato in ottima forma.

Stessa strategia, destini opposti. Questo è il rischio di sequenza.

👉 Impara a definire obiettivi finanziari realistici per il tuo pensionamento.

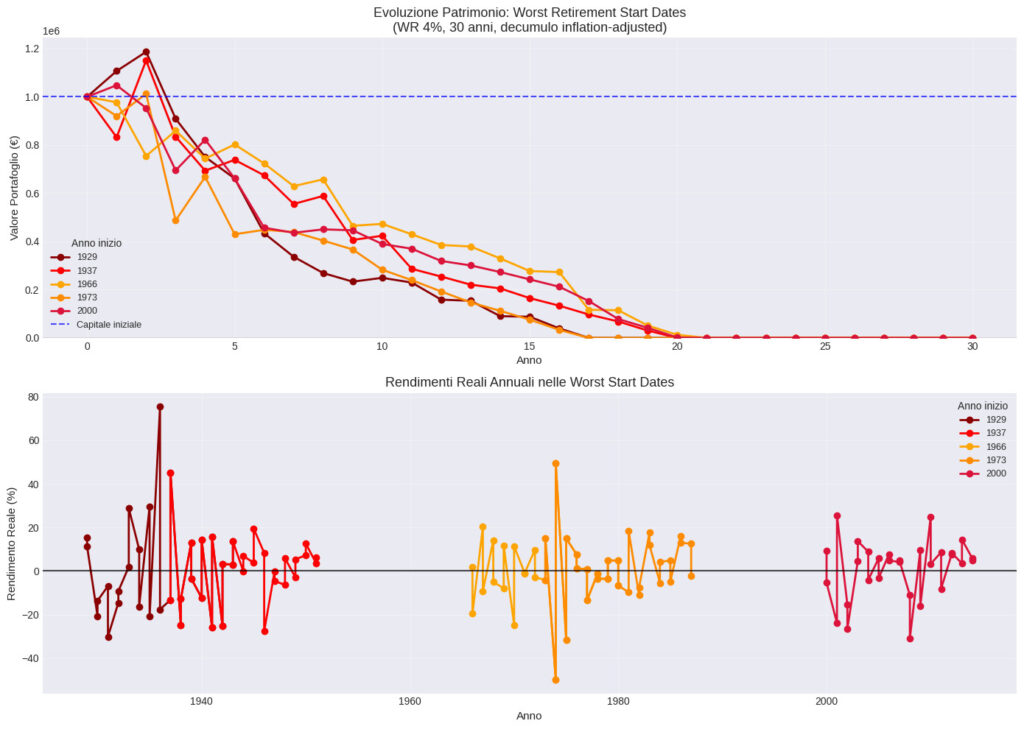

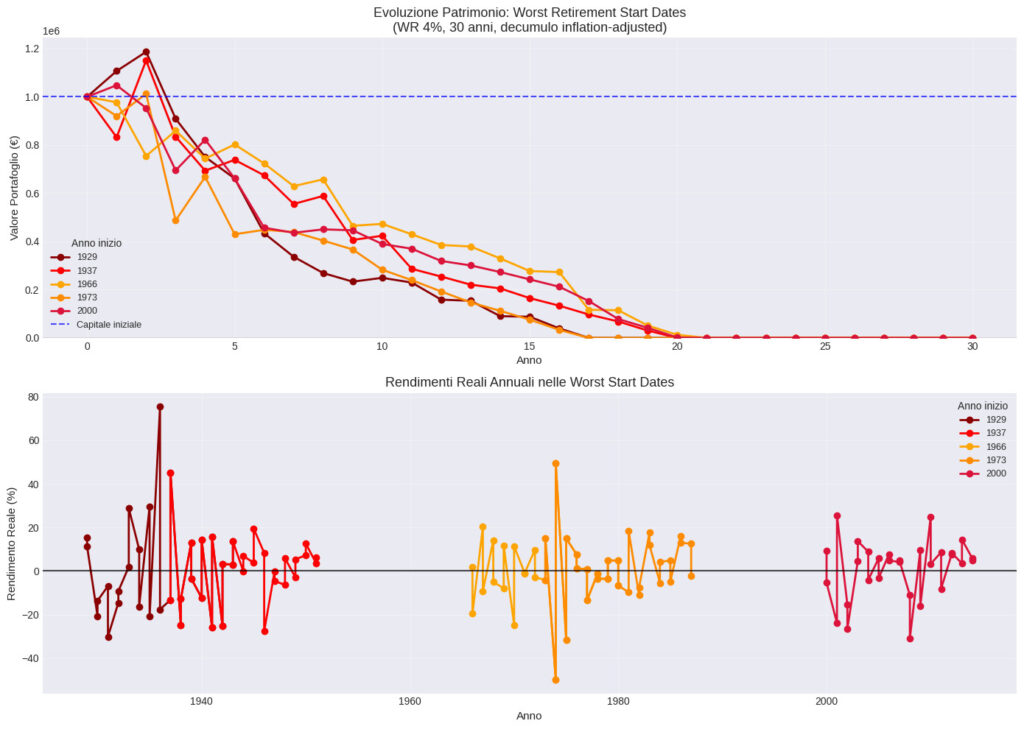

I peggiori casi della storia (rolling 30 anni)

Analizziamo i periodi peggiori nella storia dei mercati per chi è andato in pensione. Questi dati si basano su portafogli 60/40 con withdrawal rate del 4% adeguato all’inflazione.

Tabella: I periodi più pericolosi per il pensionamento

| Periodo di pensionamento | Drawdown max | Inflazione media | Anni per recupero | Fallimento portfolio (30 anni, WR 4%) |

|---|---|---|---|---|

| 1929-1932 (Grande Depressione) | -83,4% (azioni) | -6,4% (deflazione) | 25 anni | SÌ |

| 1966-1982 (Stagflazione) | -48,2% | 7,4% annua | 16 anni | SÌ |

| 2000-2003 (Dot-com) | -49,1% | 2,6% | 13 anni | NO (margine minimo) |

| 2007-2009 (Crisi finanziaria) | -56,8% | 2,1% | 5 anni | NO (recupero veloce) |

Cosa ci dicono questi dati

1929-1932: Il periodo peggiore assoluto

- Mercato azionario perde l’83%

- Deflazione aggrava la situazione

- Chi va in pensione nel 1929 con WR 4% esaurisce il capitale prima dei 30 anni

- Anche un portafoglio 60/40 (con obbligazioni) soffre enormemente

1966-1982: L’inflazione killer

- Non c’è un singolo crash devastante

- L’inflazione al 7% annuo erode il potere d’acquisto

- Mercati stagnanti + inflazione alta = combinazione letale

- I prelievi “inflation-adjusted” crescono troppo velocemente

2000-2003: Il tech crash

- Tecnologiche perdono il 78% dal picco

- S&P500 perde metà del valore

- Chi è ben diversificato (60/40) sopravvive, ma con margini strettissimi

- Dimostra l’importanza delle obbligazioni

2007-2009: Recupero relativamente veloce

- Crash durissimo ma recupero in 5 anni

- Chi ha mantenuto i nervi saldi è sopravvissuto

- Le obbligazioni hanno fatto da cuscinetto

- Dimostrazione che non tutti i crash distruggono i portafogli

Backtest rolling 30 anni (1926-2024)

Ho analizzato tutti i periodi rolling di 30 anni dal 1926 al 2024. Ecco cosa emerge per un portafoglio 60/40 (60% azioni USA, 40% obbligazioni intermedie USA):

Withdrawal Rate 3%

- Successo: 100% dei periodi

- Valore mediano finale: 2,1x il capitale iniziale

- Peggior periodo: 1929 (capitale finale: 0,8x)

- Miglior periodo: 1949 (capitale finale: 4,7x)

Withdrawal Rate 4%

- Successo: 96% dei periodi

- Valore mediano finale: 1,3x il capitale iniziale

- Periodi di fallimento: 1965-1969 (stagflazione)

- Peggior periodo sopravvissuto: 1966 (capitale finale: 0,03x, quasi zero)

- Miglior periodo: 1949 (capitale finale: 3,2x)

Withdrawal Rate 5%

- Successo: 79% dei periodi

- Valore mediano finale: 0,7x il capitale iniziale

- Periodi di fallimento: 1929-1969 (decade critica)

- Margini molto risicati nei periodi di sopravvivenza

Conclusioni dai backtest

Il problema non è il rendimento medio. Il portafoglio 60/40 ha storicamente reso il 7-8% annuo. Ma:

- I primi 10 anni sono critici: Se vai in pensione e i primi 10 anni sono negativi, il danno è spesso irreparabile

- La stagflazione uccide: Inflazione alta + rendimenti bassi è peggio di un crash singolo

- Il 4% non è sempre sicuro: La “regola del 4%” funziona nel 96% dei casi storici, ma quel 4% di fallimento può essere tu

- Il 3% è molto più sicuro: 100% di successo storico, ma significa rinunciare a 10.000€/anno su 500.000€ di capitale

Effetti psicologici: quando il cervello ti tradisce

Il rischio di sequenza non è solo matematico. È anche profondamente psicologico.

Loss aversion

La ricerca di Daniel Kahneman dimostra che sentiamo le perdite circa 2,5 volte più intensamente dei guadagni. Vedere il tuo portafoglio perdere il 30% nei primi anni di pensione può portarti a:

- Vendere tutto al momento sbagliato

- Ridurre l’esposizione azionaria proprio quando dovrei comprare

- Smettere di prelevare (e vivere peggio) per paura

Recency bias

Se vai in pensione dopo un mercato rialzista di 10 anni, sottostimi il rischio. Se vai in pensione dopo un crash, sovrastimi il rischio e magari rimani troppo conservativo perdendo i recuperi.

Il panico dei primi anni

Uno studio di Vanguard mostra che gli investitori che subiscono perdite nei primi 5 anni di pensione hanno una probabilità del 60% più alta di modificare drasticamente il loro piano (spesso nel momento peggiore).

Esempio reale: Giovanni va in pensione nel 2007 con 600.000€. Nel 2009 il portafoglio vale 380.000€. In preda al panico, vende tutto e passa al 100% obbligazioni. Si perde tutto il rimbalzo 2009-2021. Errore da 300.000€ di mancato guadagno.

👉 Approfondisci come i bias cognitivi influenzano le tue decisioni di investimento.

Come proteggersi dal rischio di sequenza: 6 strategie pratiche

Non puoi controllare i rendimenti dei mercati. Ma puoi controllare come strutturi il portafoglio e come prelevi. Ecco le strategie più efficaci.

Bucket Strategy (strategia a secchi)

Cos’è: Dividi il portafoglio in 3 “secchi” temporali:

- Secchio 1 – Liquidità (anni 1-3): Contanti, conti deposito

- Serve per i prelievi immediati

- Non esposto a volatilità

- Dura 2-3 anni di spese

- Secchio 2 – Medio termine (anni 4-10): Obbligazioni, reddito fisso

- Genera rendimento modesto

- Bassa volatilità

- Si “ricarica” dal secchio 3 quando mercati sono alti

- Secchio 3 – Lungo termine (anni 10+): Azioni, crescita

- Massima esposizione azionaria

- Non toccato nei primi anni

- Cresce nel lungo periodo

Pro:

- Psicologicamente rassicurante (hai sempre liquidità)

- Eviti di vendere azioni nei ribassi

- Flessibile

Contro:

- Richiede ribilanciamento attivo

- Parte del capitale rimane a basso rendimento

- Complessità gestionale

Esempio numerico: Portafoglio 500.000€, prelievo 20.000€/anno:

- Secchio 1: 60.000€ (3 anni) → Conto deposito 3%

- Secchio 2: 140.000€ → Obbligazioni aggregate

- Secchio 3: 300.000€ → ETF azionario globale

💰 Vuoi gestire liquidità e investimenti in modo efficiente? Con Scalable Capital hai accesso a oltre 2.500 ETF, PAC automatici e interessi sulla liquidità. Ideale per implementare strategie a secchi. Scopri Scalable Capital

Guardrails (Guyton-Klinger)

Cos’è: Invece di prelevare il 4% fisso adeguato all’inflazione, crei delle “guide” che ti dicono quando aumentare o ridurre i prelievi.

Regole base:

- Se il portafoglio cresce molto: aumenta prelievo fino a +20% del target

- Se il portafoglio scende molto: riduci prelievo fino a -15% del target

- “Guardrail” tipico: ±20% del valore iniziale

Pro:

- Molto efficace nel prevenire fallimenti

- Aumenta il successo del 4% WR dal 96% al 99%+

- Dinamico e adattivo

Contro:

- Richiede disciplina nei tagli

- Reddito variabile (difficile da pianificare)

- Psicologicamente difficile ridurre lo stile di vita

Prelievi dinamici (Variable Percentage Withdrawal)

Cos’è: Invece di prelevare una cifra fissa, prelevi una percentuale fissa del valore corrente del portafoglio.

Esempio:

- Anno 1: Portafoglio 500.000€ → Prelevi 4% = 20.000€

- Anno 2: Portafoglio 450.000€ → Prelevi 4% = 18.000€ (ridotto)

- Anno 3: Portafoglio 520.000€ → Prelevi 4% = 20.800€ (aumentato)

Pro:

- Impossibile esaurire il capitale (matematicamente)

- Molto semplice da implementare

- Protegge automaticamente nei ribassi

Contro:

- Reddito molto variabile

- Può scendere troppo in periodi prolungati di ribasso

- Richiede flessibilità nelle spese

Ribilanciamento tattico

Cos’è: Ribilancia il portafoglio vendendo asset che sono saliti e comprando quelli che sono scesi. Ma con una regola: prelevi sempre dalla parte che ha performato meglio.

Esempio:

- Target: 60% azioni, 40% obbligazioni

- Dopo un anno positivo: azioni 65%, obbligazioni 35%

- Prelevo: Vendo azioni (dalla parte “grassa”) per tornare a 60/40

Pro:

- Vendi sempre quello che è salito

- Disciplina automatica

- Mantiene asset allocation target

Contro:

- Non protegge se tutto scende insieme

- Richiede monitoraggio costante

Diversificazione oltre i classici

Non limitarti a azioni + obbligazioni. Considera:

Oro (5-10% portafoglio):

- Decorrelato dalle azioni

- Protegge dall’inflazione

- Ha performato bene nei peggiori periodi

Obbligazioni intermedie globali:

- Diversificazione geografica

- Meno correlate a azioni USA

- Rendimenti reali positivi

TIPS (Treasury Inflation-Protected):

- Protezione diretta dall’inflazione

- Utili nei periodi di stagflazione

- Bassi rendimenti reali ma sicurezza

Real estate (opzionale):

- REIT o immobili

- Reddito passivo

- Protezione inflazione

👉 Confronta i migliori conti deposito per la parte liquida del tuo portafoglio.

Glide path inverso (Rising Equity Glidepath)

Cos’è: Strategia controintuitiva: inizi la pensione con MENO azioni (es. 30%) e aumenti gradualmente nel tempo fino a 60-70%.

Logica:

- I primi 10 anni sono i più critici

- Avere meno azioni all’inizio riduce l’impatto dei ribassi

- Quando il rischio di sequenza è passato, aumenti l’esposizione azionaria

Esempio:

- Anni 1-5: 30% azioni, 70% obbligazioni

- Anni 6-10: 45% azioni, 55% obbligazioni

- Anni 11+: 60% azioni, 40% obbligazioni

Pro:

- Protegge nel momento più vulnerabile

- Basato su ricerca accademica solida

- Migliora la success rate del 3-4%

Contro:

- Controintuitivo (vai contro “l’istinto”)

- Richiede disciplina nell’aumentare rischio con l’età

- Può perdere forti rialzi iniziali

ETF utili per mitigare il rischio

Non faccio raccomandazioni specifiche, ma queste categorie di strumenti possono aiutare a costruire un portafoglio resiliente:

Azionario globale UCITS

- Diversificazione geografica massima

- Esposizione a 2.000+ aziende

- Riduce rischio paese singolo

- TER tipico: 0,10-0,25%

Obbligazionario global aggregate

- Mix government + corporate

- Duration intermedia (5-7 anni)

- Diversificazione globale

- TER tipico: 0,10-0,20%

Inflation-linked bonds

- BTP€i, TIPS, linker europei

- Cedola indicizzata all’inflazione

- Protezione stagflazione

- TER tipico: 0,10-0,25%

ETC Oro fisico

- Replica fisica dell’oro

- Decorrelazione da azioni

- Nessuna leva

- Costi totali: 0,15-0,40%

Nota importante: La diversificazione riduce il rischio ma non lo elimina. Non esistono asset “sicuri” in assoluto. Ogni strumento ha i suoi rischi specifici.

👉 Leggi la guida completa su calcolare il rischio di un investimento.

Mini-simulazioni: quando l’ordine cambia tutto

Vediamo esempi numerici concreti per capire l’impatto reale del rischio di sequenza.

Simulazione 1: Due gemelli, destini opposti

Scenario:

- Capitale iniziale: 500.000€

- Withdrawal rate: 4% (20.000€/anno, adeguato inflazione 2%/anno)

- Portafoglio: 60% azioni, 40% obbligazioni

- Durata: 30 anni

Gemello A – Va in pensione nel 1973:

| Anno | Rendimento | Prelievo | Valore finale |

|---|---|---|---|

| 1973 | -14,7% | 20.000€ | 406.500€ |

| 1974 | -26,5% | 20.400€ | 278.178€ |

| 1975 | +31,5% | 20.808€ | 344.566€ |

| … | … | … | … |

| 2003 | … | 32.450€ | (quasi esaurito) |

Gemello B – Va in pensione nel 1982:

| Anno | Rendimento | Prelievo | Valore finale |

|---|---|---|---|

| 1982 | +21,5% | 20.000€ | 587.500€ |

| 1983 | +22,6% | 20.400€ | 699.572€ |

| 1984 | +6,3% | 20.808€ | 722.387€ |

| … | … | … | … |

| 2012 | … | … | 1.847.230€ (quasi 4x) |

Entrambi hanno avuto rendimento medio annuo del 7,8%. Eppure uno finisce quasi in bancarotta, l’altro quadruplica il capitale. L’unica differenza? L’ordine dei rendimenti.

Simulazione 2: Crash all’inizio vs crash alla fine

Portafoglio da 300.000€, prelievo 12.000€/anno (4%)

Scenario A – Crash primi 3 anni:

| Anno | Rendimento | Capitale |

|---|---|---|

| 1 | -30% | 198.000€ |

| 2 | -15% | 156.300€ |

| 3 | -10% | 128.670€ |

| 4 | -10% + 10%/anno | 178.447€ |

| 11 | -20% + 8%/anno | 187.932€ |

Capitale finale dopo 20 anni: 187.932€

Scenario B – Crash ultimi 3 anni:

| Anno | Rendimento | Capitale |

|---|---|---|

| 1 | -10% + 10%/anno | 498.743€ |

| 11 | -17% + 8%/anno | 621.478€ |

| 18 | -30% | 423.035€ |

| 19 | -15% | 347.580€ |

| 20 | -10% | 300.822€ |

Capitale finale dopo 20 anni: 300.822€

Differenza: 112.890€ (37% in più) con gli STESSI rendimenti.

Simulazione 3: Effetto del withdrawal rate

Portafoglio 400.000€, pensionamento 1966 (anno terribile):

| Withdrawal Rate | Capitale a 30 anni | Esito |

|---|---|---|

| 3% | 127.440€ | ✅ Sopravvive |

| 4% | 0€ | ❌ Fallimento (esaurito anno 26) |

| 5% | 0€ | ❌ Fallimento (esaurito anno 21) |

Con WR 3%: Sopravvivi anche nel peggior scenario storico, ma con margini strettissimi.

Con WR 4%: Fallisci nel 4% dei periodi storici (ma quando fallisci, fallisci completamente).

Con WR 5%: Fallisci nel 21% dei periodi – rischio troppo alto.

Conclusioni: come dormire sonni tranquilli

Il rischio di sequenza dei rendimenti è reale, documentato e potenzialmente devastante. Ma non è inevitabile. Ecco i punti chiave:

Cosa abbiamo imparato

- L’ordine conta più della media: Due portafogli identici possono avere destini opposti

- I primi 10 anni sono critici: Il danno fatto all’inizio è quasi irreparabile

- Il 4% non è una regola magica: Ha funzionato nel 96% dei casi storici, ma quel 4% puoi essere tu

- La diversificazione protegge: 60/40 batte 100% azioni nei periodi critici

- La flessibilità salva: Prelievi dinamici e bucket strategy aumentano enormemente le probabilità di successo

Azioni pratiche da fare oggi

Se sei in fase di accumulo (lontano dalla pensione):

- Non preoccuparti eccessivamente del rischio di sequenza

- Focus su accumulo e diversificazione

- Continua a investire nei ribassi (DCA funziona a tuo favore)

Se sei a 10 anni dalla pensione:

- Inizia a pianificare la transizione

- Considera un glide path che riduce volatilità

- Costruisci il “secchio liquidità” (2-3 anni di spese)

- Calcola il tuo safe withdrawal rate realistico

Se sei già in pensione:

- Monitora il portafoglio almeno trimestralmente

- Implementa guardrails o prelievi dinamici

- Riduci i prelievi nei primi anni se i mercati vanno male

- Mantieni almeno 2 anni di spese in liquidità/obbligazioni brevi

Un’ultima riflessione personale

Non sono un consulente finanziario, ma se c’è una lezione che ho imparato studiando questi dati è questa: la flessibilità vale più dell’ottimizzazione.

Un portafoglio che sopravvive al 99% ma richiede tagli del 30% nelle spese in certi anni può essere migliore di uno che fallisce nel 10% dei casi. Dipende dalla tua capacità di adattarti.

La “regola del 4%” è un punto di partenza, non un dogma. La vera sicurezza viene da:

- Diversificazione intelligente

- Flessibilità nei prelievi

- Liquidità per i momenti difficili

- Monitoraggio costante

E soprattutto: va bene essere conservativi. Meglio lasciare qualche soldo sul tavolo che restare senza soldi a 80 anni.

💼 Pronto a mettere in pratica queste strategie?

Scalable Capital ti permette di costruire un portafoglio diversificato con ETF, automatizzare i versamenti e guadagnare interessi sulla liquidità.

Ideale per implementare strategie di decumulo prudenti.

Disclaimer: Questo articolo ha scopo puramente educativo. Non sono un consulente finanziario abilitato. Le simulazioni si basano su dati storici che non garantiscono risultati futuri. Per decisioni personalizzate sulla tua situazione pensionistica, consulta un professionista qualificato.

Risorse utili:

- Calcolatore pensionamento anticipato – Calcola quando puoi andare in pensione

- Shortfall risk calculator – Stima la probabilità di raggiungere i tuoi obiettivi

- Come investire – Il mio portafoglio personale spiegato

Se questo articolo ti è stato utile, ecco alcuni modi per supportare il blog (e migliorare le tue finanze):

Strumenti che uso e consiglio

- Scalable Capital – Un broker che uso personalmente. Regime dichiarativo, oltre 2.500 ETF senza commissioni di acquisto, perfetto per PAC automatici.

- Moneyfarm – Gestione patrimoniale automatizzata con sostituto d’imposta. Ideale se non vuoi sbatterti a gestire tutto da solo senza farti mangiare dai costi delle banche tradizionali.

- Hype – Conto corrente a zero spese con IBAN italiano. Usa il codice HELLOHYPER per ottenere fino a 25€ di bonus all’apertura.

Risparmia sulle bollette

- Switcho – Servizio gratuito per trovare automaticamente il miglior fornitore di luce e gas. Il cambio è automatico e senza interruzioni.

Continua a imparare

- Audible – Ascolta i migliori libri di finanza durante i tragitti. Prova gratuita o 0,99€ per 3 mesi.

- Kindle Unlimited – Accesso illimitato a migliaia di ebook, molti gratuiti o scontati. Primo mese gratis.

Questi sono link affiliati. Se decidi di provare questi servizi, il blog riceve una piccola commissione senza alcun costo aggiuntivo per te. Consiglio solo strumenti che uso personalmente o che ritengo validi. Non sei obbligato a usarli, ma se l’hai trovato utile questo articolo, è un modo per supportare il progetto e permettermi di continuare a creare contenuti gratuiti.

Se ti è piaciuto l’articolo, iscriviti per rimanere aggiornato

Niente spam, ti invierò solo un aggiornamento settimanale.

DISCLAIMER

Non sono un consulente finanziario, ma un investitore comune che condivide il proprio percorso. Questo articolo è a scopo educativo. Le performance passate non garantiscono rendimenti futuri. La tassazione, i costi e le performance possono differire dai dati storici. Valuta attentamente la tua situazione personale, tolleranza al rischio e obiettivi finanziari. Se hai dubbi, consulta un professionista qualificato.