Brevissimo incipit: se state leggendo questo articolo, mi immagino che abbiate già chiari i concetti che ruotano attorno alla piramide dei bisogni finanziari. In alternativa, andatevi a documentare, perché leggere di strumenti di investimento senza aver letto di protezione, di flussi di cassa, di risparmio è pericoloso oltre che inutile.

Ci tengo a ricordare che quello che vedrete di seguito è un approfondimento su alcuni portafogli/prodotti che funziona per me, è “cucita” addosso a me e non ho la pretesa né la presunzione di affermare che possa funzionare sempre e per tutti. Non sono un consulente finanziario, pertanto se avete necessità di essere consigliati su questi temi, rivolgetevi sempre ad un esperto (meglio se indipendente) per minimizzare gli errori e ridurre i rischi.

Voglio condividere il mio percorso con lo scopo di informarvi su quali possano essere i parametri di valutazione da tenere in considerazione quando si sceglie di investire.

Tenete sempre bene a mente, comunque, che fare backtesting e analizzare la storia di un portafoglio d’investimento non dà la certezza che quel portafoglio mantenga gli stessi rendimenti nè che sia performante nel futuro. Investire è una attività rischiosa e deve essere fatta con consapevolezza.

Tagliamo corto per evitare inutili discorsi. Per i miei obiettivi di lungo termine utilizzo una versione del Golden Butterfly semplificata.

L’ideatore di questo portafoglio d’investimento è Tyler, un ingegnere meccanico con la passione per l’elaborazione dati e la finanza. Qua trovate il suo sito, che è molto interessante: portfoliocharts.com

Il Golden Butterfly è un lazy portfolio, ossia una tipologia di portafogli con efficienza massimizzata grazie al contenimento dei costi, composta da un mix di indici il cui andamento è replicato tramite l’impiego di ETF.

Si chiamano portafogli pigri in quanto hanno rotazione ridotta al minimo (con rotazione si intende il numero di movimentazioni di acquisto e vendita durante un periodo di riferimento), solitamente è sufficiente un ribilanciamento annuo.

Perchè il Golden Butterfly?

Andiamo con ordine:

-

- Asset allocation

- Comparazione con il Permanent Portfolio di Harry Browne e con il portafoglio d’investimento 60/40

- Versione “semplificata”

- Gestione del rischio di cambio

Asset Allocation

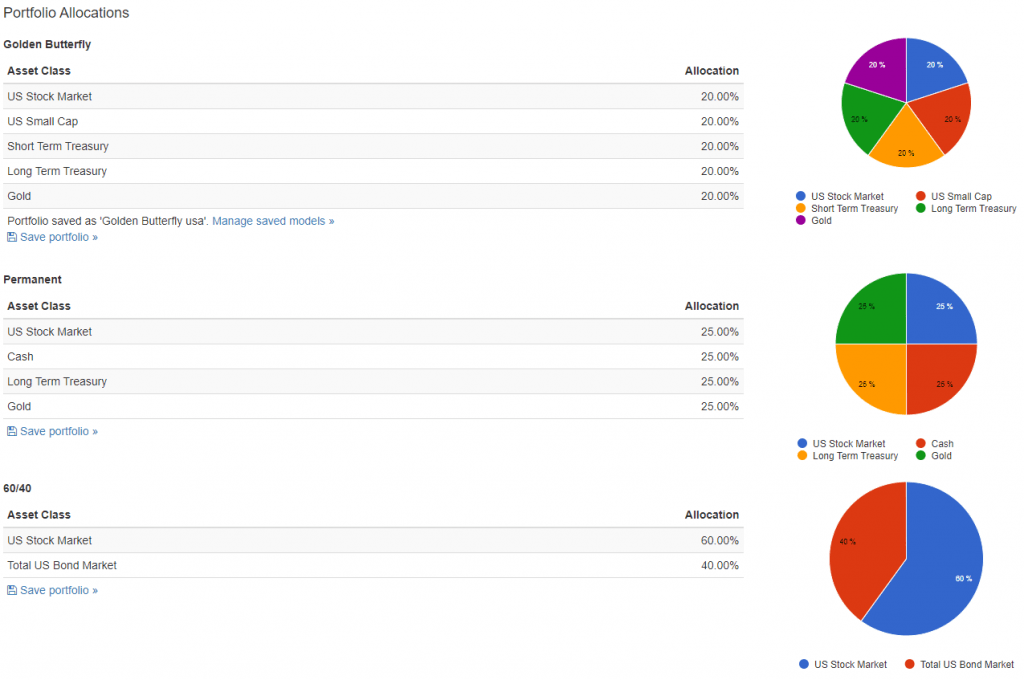

- 20% US Stock Market: azionario totale USA;

- 20% US Small Cap: azionario delle aziende quotate con capitalizzazione di mercato ridotta;

- 20% Long Term Treasury: obbligazionario a lungo termine (10-20 anni) americano;

- 20% Short Term Treasury: obbligazionario ad 1-3 anni americano;

- 20% Gold

La logica che sta dietro al Golden Butterfly è molto simile a quella del Permanent Portfolio, infatti ne condivide buona parte degli asset.

L’obiettivo è quello di avere degli asset singolarmente molto volatili ma il più possibile diversificati tra loro in modo da avere delle performance più basse nei periodi di crescita compensate però da performance meno negative nei periodi di recessione. Per far ciò occorre includere asset che tra loro non sono correlati o sono correlati in modo indiretto.

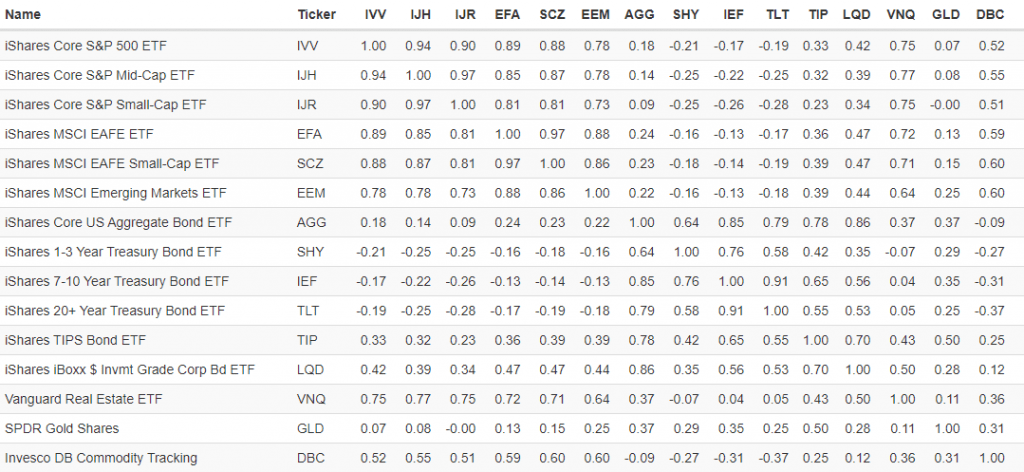

Di seguito una tabella delle correlazioni tra la maggior parte delle asset classes per il periodo 2008-2022:

Per esempio, possiamo vedere come, nel periodo di analisi, l’andamento dell’azionario dell’indice Standard & Poor’s (sia S&P 500, Mid-Cap e Small-Cap) è correlato negativamente/indirettamente con l’obbligazionario (1-3, 7-10, 20 years treasury bonds). Come potrete vedere in maniera più approfondita in un articolo dedicato alla diversificazione, tale correlazione a livello storico non è sempre negativa, ma ci sono stati periodi in cui la correlazione tra i due asset è stata positiva (esempio dal ’65 al ’95 circa).

Per far fronte quindi a periodi di ribasso di mercato sia per azioni che per obbligazioni (ossia periodi nei quali le due asset class sono correlate positivamente), l’ideatore del Golden Butterfly, prendendo spunto da Harry Brown e il suo Permanent Portfolio, ha incluso un 20% di oro, noto bene rifugio in periodi di ribasso di mercato e di alta inflazione, decorrelato sia rispetto all’azionario che all’obbligazionario.

60/40, Permanent Portfolio o Golden Butterfly?

Per arrivare all’idea di scegliere il Golden Butterfly per i miei investimenti, molto semplicemente li ho confrontati con una serie di altri Lazy Portfolio (ne esistono decine). Ho scelto poi dei portafogli con una quota di azionario che fosse in linea con le mie esigenze e al tempo stesso non avesse al suo interno troppi asset, che ne aumentano costi e complessità.

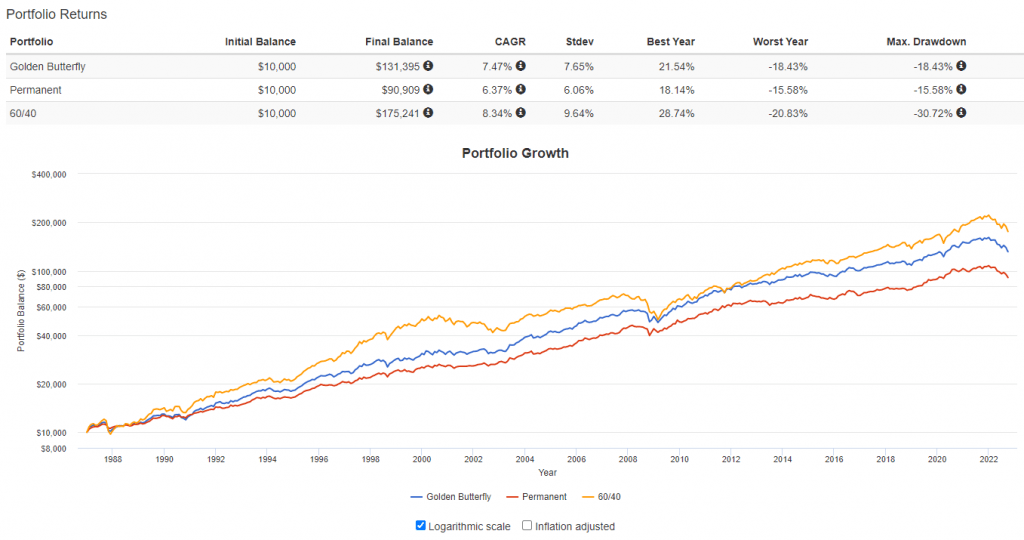

Di seguito un confronto con due portafogli simili su un periodo di riferimento di circa 35 anni (1987-2022): il Permanent Portfolio, teoricamente più conservativo, e uno dei più famosi portafogli Buy&Hold, ossia il 60/40 (60 azioni, 40 obbligazioni), teoricamente più aggressivo.

| Stress Period | Golden Butterfly | Permanent | 60/40 |

|---|---|---|---|

| Black Monday | -11.96% | -5.75% | -19.17% |

| Crisi Asiatica | -2.08% | -1.72% | -2.69% |

| Default del debito russo | -9.13% | -5.34% | -10.18% |

| Crash Dotcom | -6.83% | -5.44% | -21.68% |

| Crisi Subprime | -16.35% | -13.52% | -30.72% |

| COVID-19 | -6.69% | -1.93% | -11.94% |

| Portfolio | Final Balance | CAGR | Stdev | Max. Drawdown | Sharpe Ratio | Sortino Ratio |

|---|---|---|---|---|---|---|

| Golden Butterfly | $ 131,395 | 7.47% | 7.65% | -18.43% | 0.60 | 0.89 |

| Permanent | $ 90,909 | 6.37% | 6.06% | -15.58% | 0.57 | 0.89 |

| 60/40 | $ 175,241 | 8.34% | 9.64% | -30.72% | 0.58 | 0.84 |

L’analisi delle metriche di portafoglio

L’ultima tabella è piuttosto esplicativa. Il Golden Butterfly ha un ottimo trade-off tra rischio e rendimento negli ultimi 40 anni rispetto agli altri due portafogli.

In confronto al Permanent abbiamo un CAGR (ossia un tasso composto di crescita annuo) più elevato di un punto percentuale. Di riflesso, però, abbiamo una deviazione standard più elevata di un punto e mezzo, ma questo nel periodo di analisi ha generato una differenza sulla massima perdita effettiva di solo il 3%.

Al contrario, il 60/40, essendo molto più esposto sull’azionario (60% vs 40% del golden e 25% del permanent) ha ottenuto un rendimento più elevato di un punto percentuale rispetto al Golden ma di contro ha una deviazione standard più alta di due punti. Nel periodo di analisi, il 60/40 ha subìto una perdita massima del 30%, quasi il doppio rispetto al Golden Butterfly.

Indice di Sharpe, che valuta il rapporto rischio rendimento, e Indice di Sortino, che valuta il rischio finanziario dell’investimento, premiano il Golden Butterfly rispetto agli due portafogli per il periodo 1987-2022.

Resta il fatto che un investitore più aggressivo avrebbe probabilmente preferito il portafoglio 60/40 o addirittura un portafoglio ancora più esposto al mercato azionario. Maggiore è l’esposizione maggiore è la volatilità, quindi aumenta il rendimento potenziale ma anche la perdita potenziale.

Per quanto mi riguarda, una perdita intorno al 20% è il massimo che psicologicamente posso accettare in modo sereno.

Esiste una formula molto semplice ma che funziona piuttosto bene attraverso la quale potete calcolare la massima percentuale in portafoglio dell’azionario in base dalla vostra propensione al rischio.

La percentuale di azionario in portafoglio deve essere circa uguale al doppio della perdita massima accettabile.

Se accettate al massimo una perdita del 20%, potete investire il 40% in azionario, se accettate il 30%, investite il 60%, se siete tranquilli anche con una perdita del 50% potete investire il 100% in azionario e di conseguenza esporvi alle massime oscillazioni di mercato, ma arrivare a “prendervi” il rendimento massimo possibile.

Il Golden Butterfly europeo

Come dicevo all’inizio dell’articolo, la mia versione del Golden Butterfly è semplificata rispetto a quella pensata dal suo ideatore originale.

Questo per due motivi:

- più prodotti acquistiamo più paghiamo di commissioni alla piattaforma di investimento;

- più prodotti abbiamo più è complesso gestire la parte di ribilanciamento.

Per ovviare a questi inconvenienti ho teorizzato una versione del portafoglio d’investimento più semplice da gestire e con meno prodotti (3 invece di 5), mantenendo le stesse percentuali sui vari asset ossia 40% azionario, 40% obbligazionario e 20% oro.

Lato azionario, non acquisto le small cap. Le small cap sono un buon investimento nei periodi di crescita perchè performano molto bene al costo di una volatilità più alta e sono più decorrelate in confronto alle azioni con maggior capitalizzazione (esempio Amazon, Meta, Alphabet) rispetto ad obbligazioni e oro. In realtà dal 1980 detenere o meno le small cap non avrebbe impattato granchè sul nostro portafoglio d’investimento, come vedremo dopo.

Lato obbligazionario, invece di acquistare obbligazioni short e long term, prediligo l’acquisto di un prodotto obbligazionario aggregate. I prodotti aggregate sono quelli che investono in tutto l’obbligazionario in percentuali che dipendono dal gestore dell’ETF. Alcuni sono più esposti sul breve altri sul lungo termine, in base alle esigenze. Potete quindi trovare l’ETF che fa più al caso vostro in base alle percentuali di allocazione sulle durate delle obbligazioni.

| Portafoglio | CAGR | Deviazione standard | Indice di Sharpe | Indice di Sortino |

|---|---|---|---|---|

| Golden Butterfly | 7.47% | 7.65% | 0.60 | 0.89 |

| Golden Butterfly Semplificato | 7.33% | 7.35% | 0.60 | 0.90 |

Tra i due portafogli non c’è una sostanziale differenza, rischio e rendimento sono praticamente simili. Il primo ha risposto meglio durante la bolla delle dot com del 2000, mentre il secondo ha risposto meglio alla crisi russa del 1998.

Possiamo dire quindi che, senza le small cap e con una gestione aggregata dell’obbligazionario, abbiamo un portafoglio leggermente più “lento” come tempi di risposta alle crisi, ma sui recuperi le performance sono uguali in termini di valore assoluto.

Gestione del rischio di cambio

Fossimo stati investitori americani avremmo potuto investire nel Golden Butterfly senza paura di subire negativamente un eventuale rischio di cambio negativo.

Essendo però investitori europei, dobbiamo purtroppo confrontarci con il cambio euro dollaro.

In alternativa, cosa che consiglio, possiamo dare priorità ad investimenti in area euro, diversificando (strano è?) il proprio portafoglio in modo da non esporsi al 100% al rischio di cambio eur/usd.

Per esempio, se nel periodo 2000-2022 da investitori europei avessimo investito sul Golden Butterfly con prodotti unicamente americani, avremmo incrementato la nostra deviazione standard di circa il 2% esponendoci a delle perdite fino ad un 25% del capitale investito, contro delle perdite massime del 17/18% al lordo del cambio.

Ecco che un portafoglio d’investimento che ipotizzavamo essere sopportabile per noi, ci espone invece ad un rischio potenzialmente più elevato e teoricamente fuori scala rispetto alle nostre esigenze.

Per far fronte a ciò possiamo ricorrere ad investimenti in area euro, mitigando di fatto il rischio di cambio e accettando, probabilmente, un rendimento più basso.

Per esempio, prendendo in considerazione la versione semplificata, potremmo fare le seguenti sostituzioni:

| Asset class americana | Asset class mitigata al rischio di cambio | Asset class puramente europea |

|---|---|---|

| S&P500 | MSCI World | MSCI Europe |

| US Aggregate Bond | Global Aggregate EUR Hedged | Europe Aggregate |

| Gold USD | Gold USD | Gold USD |

Un approfondimento sugli asset

L’MSCI World ci espone al rischio di cambio. 60% circa al dollaro e un altro buon 20% ad altre valute estere (sterlina, yen, ecc). L’MSCI Europe non è esposto al rischio cambio.

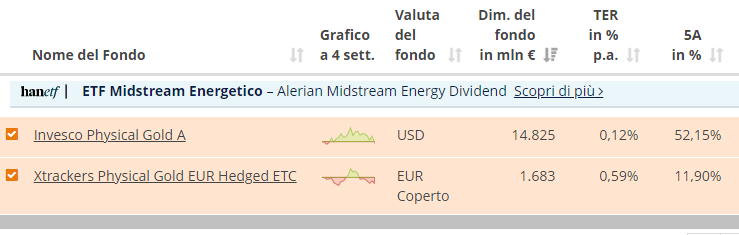

Lato obbligazioni, il Global Aggregate è più esposto al rischio cambio rispetto all’Europe Aggregate. Ho scelto quindi una versione hedged, ossia coperta al cambio. Questa copertura però ha un costo che deve essere valutato in fase di acquisto.

L’oro è scambiato sempre in dollari, ma indicativamente non è mai conveniente acquistarlo con una copertura valutaria per il semplice fatto che essendo un bene rifugio rispetto al dollaro, è correlato indirettamente rispetto a quest’ultimo. Se ci proteggiamo dal rischio di cambio annulliamo il potenziale profitto nei momenti in cui serve che ci protegga da eventuali svalutazioni della moneta.

| Portfolio | Amount invested | Net asset value | CAGR | Standard deviation | Sharpe ratio |

|---|---|---|---|---|---|

| Golden Butterfly Portfolio USA | €10,000 | €27,777 | 9.89% | 7.70% | 1.28 |

| Golden Butterfly Portfolio Mediato | €10,000 | €21,962 | 7.53% | 6.52% | 1.17 |

| Golden Butterfly Portfolio Europeo | €10,000 | €18,366 | 5.77% | 6.70% | 0.89 |

Confronto tra portafogli USA, mediati ed europei

Purtroppo in questo ultimo caso il periodo di riferimento è molto più breve rispetto al precedente (10 anni circa, dal 2011 al 2022, contro i 35 precedenti). Questo perché gli ETF sull’obbligazionario europeo sono prodotti recenti e non sono riuscito a trovare un sito web che mi permettesse di backtestare con degli indici simili a livello storico.

A livello di rendimento e rapporto rischio/rendimento (identificato dall’indice Sharpe) su un periodo 10 anni circa, il portafoglio d’investimento americano ha avuto performance nettamente migliori.

Per diversificare e mediare il rischio di cambio ho pensato ad una versione più “globalizzata” lato azionario ed europea lato obbligazionario. Sacrificando un po’ di rendimento otteniamo una deviazione standard molto buona, addirittura migliore di quella del portafoglio americano.

Il portafoglio europeo, in teoria più conservativo lato rischio di cambio, risulta invece sacrificare eccessivamente il rendimento a parità di deviazione standard.

Conclusioni

Premesso che non sono un consulente finanziario e quello che espongo in queste pagine è ciò che funziona per me e non necessariamente per voi, rimane sempre l’invito a trovare la propria strada e ciò che si adatti al meglio alle vostre esigenze.

Ho voluto mostrarvi quali sono stati i passaggi logici per arrivare a scegliere questa versione semplificata del Golden Butterfly come mio portafoglio per il raggiungimento di obiettivi più a lungo termine.

Ci tengo a ricordare che questo portafoglio d’investimento va bene per me, perchè rispetta le mie esigenze di esposizione al rischio azionario. Andando in agitazione per ribassi molto pesanti e prolungati ho necessità di sacrificare il rendimento a fronte di una volatilità teoricamente più bassa.

Ricapitolo i passaggi logici che mi hanno portato a scegliere questo portafoglio invece di altri:

- Ho calcolato la mia percentuale di perdita massima sopportabile e l’ho moltiplicata per 2 per ottenere la quota di investimento azionario;

- Ho cercato un lazy portfolio che rispettasse questo requisito e contemporaneamente fosse “protetto” in tutte le fasi di mercato, inclusi i periodi di correlazione diretta stock/bond;

- Ho convertito la versione americana del portafoglio in una versione più globalizzata/europea cercando i prodotti che venissero incontro alle mie esigenze in termini di performance storiche/volatilità/costi;

- Ho fatto backtesting sui vari portafogli per vedere quello che abbia avuto performance migliori nel passato in rapporto rischio/rendimento TENENDO BENE A MENTE CHE PERFORMANCE POSITIVE PASSATE NON SONO INDICAZIONE DI PERFORMANCE POSITIVE FUTURE.

Strumenti utili

Per fare backtesting ho utilizzato i seguenti strumenti:

Portfolio Visualizer -> ottimo strumento per backtesting su asset class generiche e prodotti americani

Curvo -> ottimo strumento per backtesting su portafogli europei

JustETF -> tra i migliori database di ETF

Grazie per la lettura.

Se ti è piaciuto l’articolo, iscriviti per rimanere aggiornato

Niente spam, ti invierò solo un aggiornamento mensile.